af ROBERTO CASTELLANOS*GARZA 5 år siden

2785

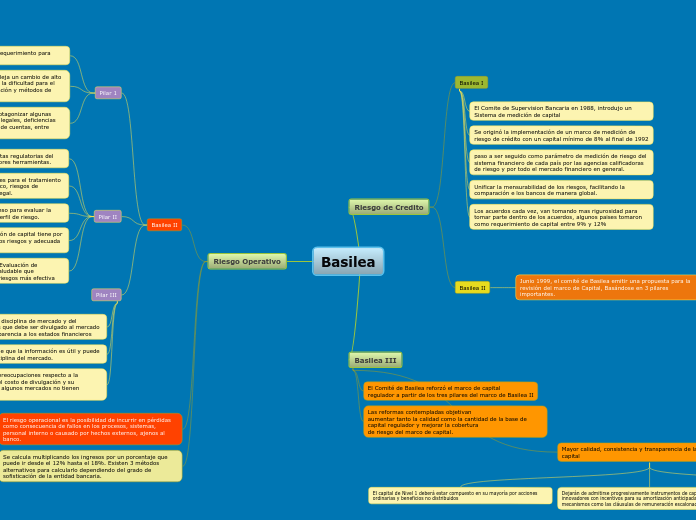

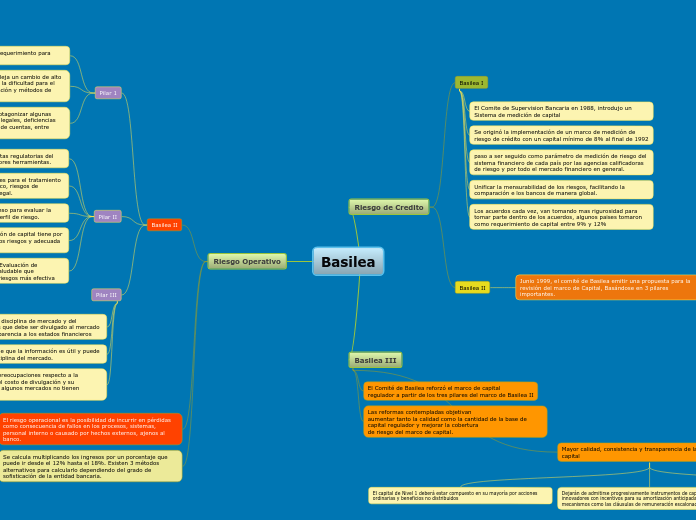

Basilea

af ROBERTO CASTELLANOS*GARZA 5 år siden

2785

Mere som dette

Se manifestaron algunas preocupaciones respecto a la cantidad de información, el costo de divulgación y su necesidad en vista de que algunos mercados no tienen complexidad.

La banca tiene consenso de que la información es útil y puede contribuir a una mayor diciplina del mercado.

Trata principalmente de la disciplina de mercado y del conjunto de informaciones que debe ser divulgado al mercado con el efecto de dar transparencia a los estados financieros

El ejercicio del ICAAP (Proceso de Auto Evaluación de Suficiencia) es visto como un proceso saludable que contribuiría en efecto a una gestión de riesgos más efectiva

La revisión del proceso de auto evaluación de capital tiene por objetivo que el capital sea adecuado a los riesgos y adecuada por la alta dirección.

Los bancos deberán contar con un proceso para evaluar la suficiencia de capital en función de su perfil de riesgo.

De igual manera, proporciona condiciones para el tratamiento de otros tipos de riesgo como el sistémico, riesgos de concentración, reputacional, liquidez y legal.

Se relaciona directamente a las respuestas regulatorias del Pilar 1 otorgando a los reguladores mejores herramientas.

La incertidumbre de la época llegó a protagonizar algunas quiebras bancarias debido a problemas legales, deficiencias del control interno, fraude, falsificación de cuentas, entre otros.

La inclusión de este nuevo apartado refleja un cambio de alto impacto donde la importancia radica en la dificultad para el desarrollo de herramientas de identificación y métodos de identificación

Para este nuevo marco se introdujo el requerimiento para capital para el riesgo operacional.

El marco revisado fue lanzado en Junio del 2004.

Pilar III: Uso Efectivo de la transparencia para fortalecer la disciplina del mercado.

Pilar II: revisión de un supervisor por un proceso interno de evaluación de la adecuada implementación de capital

Pilar 1: Requerimiento minimo de capital

El impacto de la implementación no deberá ser significativo debido a que los paises aplican pesos de ponderación de acuerdo con Basilea II