¿Qué son los bienes y servicios excluidos,

exentos y gravados?

3. Bienes y servicios gravados

Son aquellos que causan IVA y la tarifa que se les aplica es: cero por

ciento (0 %) o cinco por ciento (5 %), llamadas “tarifas diferenciales” o

dieciséis por ciento (16 %), llamada “tarifa general”.

Ejemplos de servicios gravados

- Del cero por ciento (0 %): los paquetes turísticos vendidos por

hoteles inscritos en el Registro Nacional de Turismo a las agencias

operadoras, siempre que los servicios turísticos hayan de utilizarse

en el territorio nacional por residentes en el exterior, y los servicios

de conexión y acceso a internet desde redes fijas de los suscriptores

residenciales de los estratos 1 y 2. (Ver artículo 476 del ET).

- Del dieciséis por ciento (16 %): demás servicios que no se indiquen tarifas especiales.

- Del cinco por ciento (5 %): servicios de vigilancia, seguro agropecuario. (Ver artículo 468-3 del ET).

Ejemplos de bienes gravados

- Del cero por ciento (0 %): pollitos de un (1) día de nacidos, queso y huevos frescos. (Ver artículo 477 al 481 del ET).

- Del dieciséis por ciento (16 %): demás bienes de los que no se

indiquen tarifas especiales. (Ver artículo 468 del ET).

- Del cinco por ciento (5 %): avena, chocolate de mesa, harina de

trigo (Ver artículo 468-1 del ET).

2. Bienes y servicios exentos

Son aquellos que se encuentran gravados con el IVA, pero la tarifa

aplicable es el cero por ciento (0 %).

Un bien exento es un bien gravado al cero por ciento 0 %, por tal razón, quienes produzcan bienes exentos, son responsables del impuesto a

las ventas, y como tal, deben declarar IVA. Quienes comercialicen bienes

exentos no son responsables del impuesto a las ventas, solamente son los

productores, por tanto, solo ellos pueden solicitar como descuento el IVA

pagado en sus compras.

1. Bienes y servicios excluidos

Son aquellos que no causan IVA.

El productor de bienes excluidos no es responsable del IVA, y, por

tanto, el IVA que pague en la adquisición de materias primas para la

elaboración de estos productos debe ser llevado como mayor valor del

costo del producto.

Ejemplos de servicios excluidos

El expendio de comidas y bebidas preparadas en restaurantes, cafeterías, autoservicios, heladerías, fruterías, pastelerías y panaderías, para

consumo en el lugar, para llevar, o a domicilio, los servicios de alimentación bajo contrato, y el expendio de comidas y bebidas alcohólicas para

consumo dentro de bares, tabernas y discotecas; se entenderá que la

venta se hace como servicio excluido del impuesto sobre las ventas y está

sujeta al impuesto nacional al consumo al que hace referencia el artículo

512-1 del Estatuto Tributario. (Ver Artículo 426 del ET).

Ejemplos de bienes excluidos

Animales vivos de la especie porcina, miel natural, hortalizas frescas,

lápices de escribir, entre otros. (En el artículo 424 del ET se puede ver la

lista completa de los bienes excluidos).

¿Cuáles son las tarifas del IVA?

Con la Reforma Tributaria de 2012, se establecieron tres (3) tarifas de

IVA, a saber:

Tarifa general del 16 %: para los productos y servicios que no

clasifiquen dentro de las mencionadas arriba.

Tarifa del 5 %: para entre otros ciertos productos y servicios del

sector agrícola.

Tarifas del 0 %: para productos de la canasta familiar

¿Cuál es el periodo gravable del IVA?

3. Anual

Para aquellos responsables personas jurídicas y naturales cuyos ingresos brutos generados a 31 de diciembre del año gravable anterior sean

inferiores a 15.000 UVT ($390.735.000). El periodo será equivalente al

año gravable enero – diciembre.

Los responsables deberán hacer pagos cuatrimestrales sin declaración,

a modo de anticipo del impuesto sobre las ventas; los montos de estos

pagos se calcularán y pagarán teniendo en cuenta el valor del IVA total

pagado a 31 de diciembre del año gravable anterior y dividiendo este

monto así:

C. El último pago que corresponderá al saldo por impuesto sobre

las ventas efectivamente generado en el periodo gravable y que

deberá pagarse al tiempo con la declaración de IVA.

B. El segundo pago equivalente al treinta por ciento (30 %) del

total del IVA pagado a 31 de diciembre del año anterior, que se

cancelará en el mes de septiembre.

A. El primer pago equivalente al treinta por ciento (30 %) del total

del IVA pagado a 31 de diciembre del año anterior, que se cancelará en el mes de mayo.

2. Cuatrimestral

Para aquellos responsables de este impuesto, personas jurídicas y naturales cuyos ingresos brutos a 31 de diciembre del año gravable anterior

sean iguales o superiores a 15.000 UVT ($390.735.000) pero inferiores a

92.000 UVT ($2.396.508.000). Los periodos cuatrimestrales serán enero

– abril; mayo – agosto; y septiembre – diciembre.

1. Bimestral

Para aquellos responsables de este impuesto, grandes contribuyentes

y aquellas personas jurídicas y naturales cuyos ingresos brutos a 31 de

diciembre del año gravable anterior sean iguales o superiores a 92.000

UVT ($2.396.508.000) y para los responsables que tratan los artículos

477 y 481 del Estatuto Tributario. Los periodos bimestrales son: enerofebrero; marzo-abril; mayo-junio; julio-agosto; septiembre-octubre; y

noviembre-diciembre.

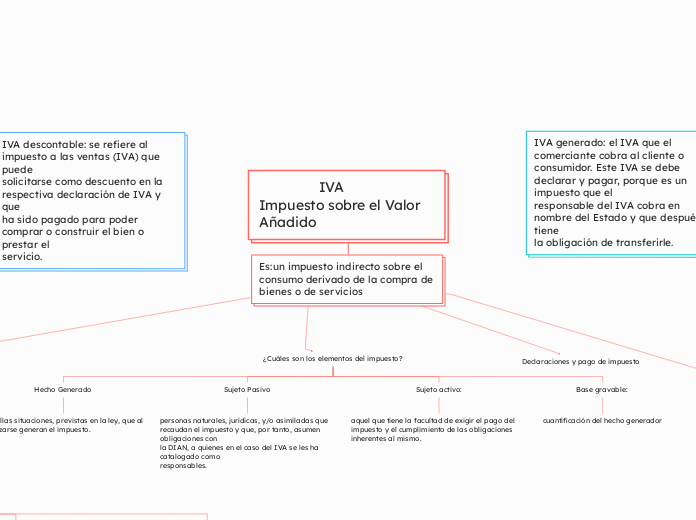

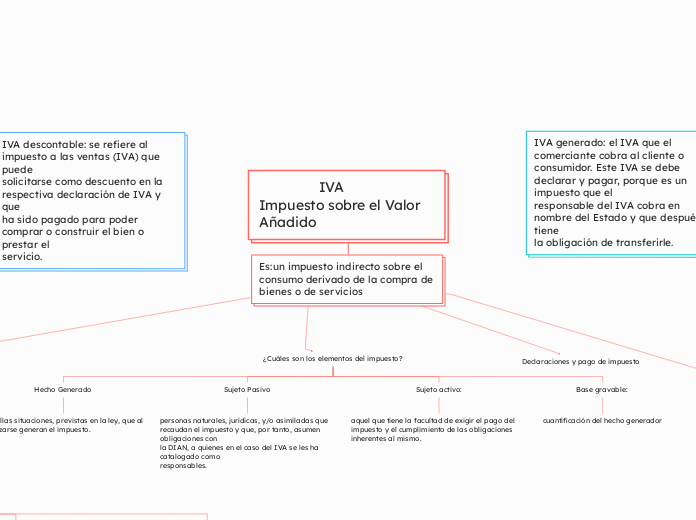

IVA generado: el IVA que el comerciante cobra al cliente o consumidor. Este IVA se debe declarar y pagar, porque es un impuesto que el

responsable del IVA cobra en nombre del Estado y que después tiene

la obligación de transferirle.

IVA descontable: se refiere al impuesto a las ventas (IVA) que puede

solicitarse como descuento en la respectiva declaración de IVA y que

ha sido pagado para poder comprar o construir el bien o prestar el

servicio.

Obligaciones legales de los no responsables del IVA

Deben cumplir con las siguientes obligaciones:

Informar a la DIAN en caso de que cesen sus actividades comerciales.

Entregar toda la información que les solicite la DIAN.

Mostrar en un lugar visible al público el certificado de inscripción al RUT, donde se expresa que pertenecen al grupo de los no responsables del IVA.

Inscribirse en el RUT (Registro Único Tributario).

Obligaciones de los responsables del IVA

Expedir factura electrónica.

Presentar declaración de renta a la DIAN.

Inscribirse en el RUT o hacer la actualización en caso de haber pertenecido al grupo de los no responsables del IVA.

Subtópico

Para los comerciantes, llevar contabilidad.

Inscribirse en el registro mercantil.

Recaudar el IVA, reportarlo y entregar el dinero a la DIAN

IVA Impuesto sobre el Valor Añadido

Es:un impuesto indirecto sobre el consumo derivado de la compra de bienes o de servicios

¿Cuáles son los elementos del impuesto?

Base gravable:

cuantificación del hecho generador

Sujeto activo:

aquel que tiene la facultad de exigir el pago del impuesto y el cumplimiento de las obligaciones inherentes al mismo.

Sujeto Pasivo

personas naturales, jurídicas, y/o asimiladas que

recaudan el impuesto y que, por tanto, asumen obligaciones con

la DIAN, a quienes en el caso del IVA se les ha catalogado como

responsables.

Hecho Generado

aquellas situaciones, previstas en la ley, que al

realizarse generan el impuesto.

Declaraciones y pago de impuesto

Régimen común

Dentro del grupo de responsables del IVA se encuentran quienes venden productos o servicios gravados con IVA, es decir

Usuarios aduaneros

cuyas labores comerciales se relacionen con actividades gravadas con IVA

Persona naturales

que incumplen uno o varios de los requisitos para pertenecer al grupo de los no responsables del IVA.

Personas Jurídicas

que comercializan productos o servicios que contienen IVA.

Régimen simplificado

son consideradas como no responsables del IVA “las personas naturales comerciantes y los artesanos, que sean minoristas o detallistas, los pequeños agricultores y los ganaderos, así como quienes presten servicios.

Características

No se encuentran registrados como contribuyentes del impuesto unificado bajo el régimen simple de tributación –SIMPLE.

la suma de las consignaciones bancarias, depósitos o inversiones financieras asociadas a su nombre y hechas durante el año en curso o el anterior no superan las 3.500 UVT.

Durante el año en curso o el anterior no han firmado contratos de venta de bienes o prestación de servicios, gravados por valor igual o superior a 3500 UVT.

No son usuarios aduaneros

En el lugar donde ejercen su labor comercial, no desarrollan actividades que impliquen la explotación de activos intangibles como franquicias, concesiones, regalías o autorizaciones.

Cuentan con solo un local, establecimiento comercial, sede, oficina o negocio.

Los ingresos brutos totales derivados de su actividad comercial, son menores a 3.500 UVT (Unidades de Valor Tributario).