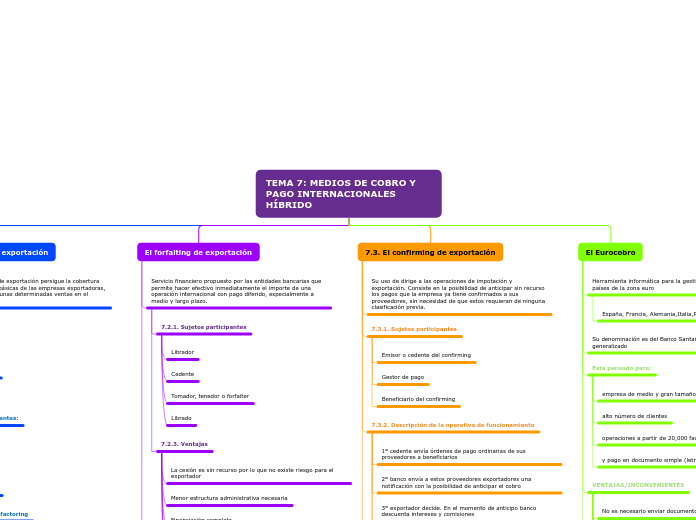

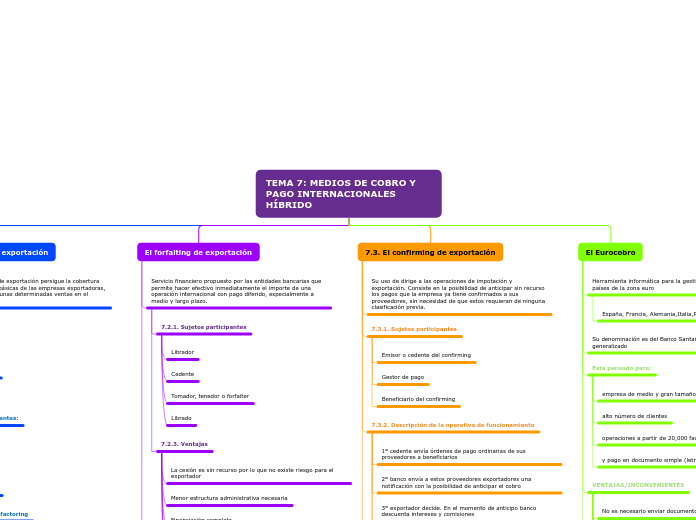

TEMA 7: MEDIOS DE COBRO Y PAGO INTERNACIONALES HÍBRIDO

El Eurocobro

Estructura y funcionamiento

presentar la remesa con la antelación suficiente

se ha de tener domicilicación bancaria completa de los clientes librados

conecta por internet los servicios financieros de la empresa exportadora y el banco

instalación de un software especializado

VENTAJAS/INCONVENIENTES

riesgo-país existente

se puede devolver el documento impagado si hay error en la domicialiciación del pagador

riesgo comercial si se envía la mercancía antes de tramitar el cobro

facilidad de uso

menores costen en comisiones bancarias

mayor agilidad y puntualidad

No es necesario enviar documentos físicos

Esta pensado para:

y pago en documento simple (letra,recibo,pagaré,no cheque)

operaciones a partir de 20,000 facturas anuales

alto número de clientes

empresa de medio y gran tamaño

Su denominación es del Banco Santander, pero se ha generalizado

Herramienta informática para la gestión de cobro en algunos países de la zona euro

España, Francia, Alemania,Italia,Portugal y Andorra

7.3. El confirming de exportación

7.3.3. Ventajas

Para el comprador/importador

buen posicionamiento de negociación frente a los proveedores

mejor gestión de pagos y reducción de costes administrativos

Para el proveedor/exportador

la mejor financiación le supone una buena gestión del activo corriente

agilidad en la obtención de financiación

puede anticipar el cobro de las ventas

7.3.2. Descripción de la operativa de funcionamiento

4º banco ejecuta los pagos encargados por el importador a los que deduce los anticipos

3º exportador decide. En el momento de anticipo banco descuenta intereses y comisiones

2º banco envía a estos proveedores exportadores una notificación con la posibilidad de anticipar el cobro

1º cedente envía órdenes de pago ordinarias de sus proveedores a beneficiarios

7.3.1. Sujetos participantes

Beneficiario del confirming

Gestor de pago

Emisor o cedente del confirming

Su uso de dirige a las operaciones de impotación y exportación. Consiste en la posibilidad de anticipar sin recurso los pagos que la empresa ya tiene confirmados a sus proveedores, sin necesidad de que estos requieran de ninguna clasificación previa.

El forfaiting de exportación

7.2.3. Proceso

6º al llegar el vencimiento, el importador paga al banco tenedor el importe de la transacción

5º exportador y banco comunican al importador que se ha realizado esta operación y que ahora los derechos de cobro pertenecen al banco tenedor

4º el banco, acepta los documentos financieros y le anticipa el importe nominal

3º el exportador cuando posee los efectos financieros, concierta con su banco una operación de forfaiting y le entrega los documentos

2º importador envía al exportador los documentos financieros aceptados a un vencimiento determinado y con los requisitos

1º exportador envía mercancías al importador

Servicio financiero propuesto por las entidades bancarias que permite hacer efectivo inmediatamente el importe de una operación internacional con pago diferido, especialmente a medio y largo plazo.

7.2.3. Ventajas

Mejora de ratios de tesorería

Riesgos de fluctuación de tipos de interés evitables

Trámites simples

Financiación completa

Menor estructura administrativa necesaria

La cesión es sin recurso por lo que no existe riesgo para el exportador

7.2.1. Sujetos participantes

Librado

Tomador, tenedor o forfaiter

Librador

7.1. El factoring de exportación

7.1.5. Calculo del coste

Otros gastos

Tasa de interés

Comisión de cesión

Comisión de formalización

Gastos de estudio

7.1.4. Ventajas del uso del factoring

Inconvenientes

Limita la financiación entre el 70-80%

Solo entran en el proceso facturas de vencimiento a corto plazo

Factor puede exigir un compromiso por escrito de los deudores

Coste elevado

Adecuado para países con otro ordenamiento financiero

Mejora de la eficacia de la gestión de cobro

Cobertura del riesgo de insolvencia

7.1.3. Descripción de la operativa de funcionamiento

6. Liquidación

5. Pago de las facturas

4. Financiación

3. Notificicación de la cesión

2. Emisión y cesión de facturas

1. Solicitud

7.1.2. Modalidades de factoring

En relación a la notificación al deudor

Factoring sin notificación

Factoring con notificación

En la relación a la cobertura de riesgo

Factoring con recurso

Factoring sin recurso

7.1.1. Sujetos participantes:

Comprador o deudor

Factor

Cedente

El contrato de factoring de exportación persigue la cobertura de las necesidades más básicas de las empresas exportadoras, una vez han conseguido unas determinadas ventas en el exterior:

Investigación

Cobertura del reisgo

Financiación

Gestión del cobro