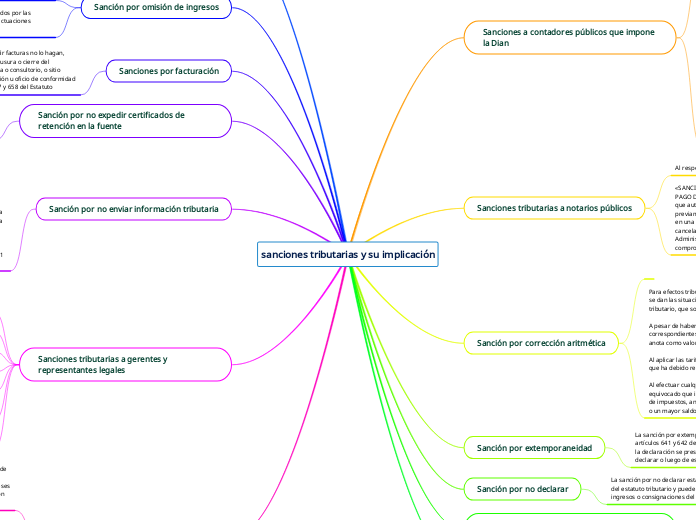

sanciones tributarias y su implicación

Sanciones a contadores públicos que impone la Dian

El artículo 659 del estatuto tributario contempla una sanción para los contadores públicos que incurran en las siguientes situaciones:

«… que lleven o aconsejen llevar contabilidades, elaboren estados financieros o expidan certificaciones que no reflejen la realidad económica de acuerdo con los principios de contabilidad generalmente aceptados, que no coincidan con los asientos registrados en los libros, o emitan dictámenes u opiniones sin sujeción a las normas de auditoría generalmente aceptadas, que sirvan de base para la elaboración de declaraciones tributarias, o para soportar actuaciones ante la Administración Tributaria…» La falta de correspondencia entre la información contable y la realidad de la empresa, es la irregularidad que da lugar a la siguiente sanción:

«… incurrirán en los términos de la Ley 43 de 1990, en las sanciones de multa, suspensión o cancelación de su inscripción profesional de acuerdo con la gravedad de la falta.»

La sanción en estos casos es impuesta por la junta central de contadores, y será las sanciones que contempla la ley 43, pues el estatuto tributario no contiene una sanción en particular por este hecho irregular.

Sanciones tributarias a notarios públicos

Al respecto dice el artículo 672 del estatuto tributario:

«SANCIÓN POR AUTORIZAR ESCRITURAS O TRASPASOS SIN EL PAGO DE LA RETENCIÓN. Los notarios y demás funcionarios que autoricen escrituras o traspasos sin que se acredite previamente la cancelación del impuesto retenido, incurrirán en una multa equivalente al doble del valor que ha debido ser cancelado, la cual se impondrá por el respectivo Administrador de Impuestos o su delegado, previa comprobación del hecho.»

Sanción por corrección aritmética

Para efectos tributarios se presenta error aritmético cuando se dan las situaciones señaladas en el artículo 697 del estatuto tributario, que son:

A pesar de haberse declarado correctamente los valores correspondientes a hechos imponibles o bases gravables, se anota como valor resultante un dato equivocado.

Al aplicar las tarifas respectivas, se anota un valor diferente al que ha debido resultar.

Al efectuar cualquier operación aritmética, resulte un valor equivocado que implique un menor valor a pagar por concepto de impuestos, anticipos o retenciones a cargo del declarante, o un mayor saldo a su favor para compensar o devolver.

Sanción por extemporaneidad

La sanción por extemporaneidad está contemplada por los artículos 641 y 642 del estatuto tributario, y esta depende de si la declaración se presenta antes del emplazamiento para declarar o luego de este.

Sanción por no declarar

La sanción por no declarar está regulada por el artículo 643 del estatuto tributario y puede representar hasta el 20% de los ingresos o consignaciones del periodo no declarado.

Sanción por corrección en las declaraciones tributarias

La sanción por corrección se aplica cuando se corrige la declaración y de esa corrección se deriva un mayor impuesto o un menor saldo a favor tal como lo señala el artículo 644 del estatuto tributario.

Sanciones por libros de contabilidad

La sanción por libros de contabilidad se impone a los contribuyentes que están obligados a llevar contabilidad

Sanción por inexactitud

Respecto a la inexactitud dice el inciso primero del artículo 647 del estatuto tributario:

«Constituye inexactitud sancionable en las declaraciones tributarias, siempre que se derive un menor impuesto o saldo a pagar, o un mayor saldo a favor para el contribuyente, agente retenedor o responsable…»

Sanción por omisión de ingresos

El numeral primero del artículo 647 del estatuto tributario señala:

«La omisión de ingresos o impuestos generados por las operaciones gravadas, de bienes, activos o actuaciones susceptibles de gravamen.»

Sanciones por facturación

Quienes estando obligados a expedir facturas no lo hagan, podrán ser objeto de sanción de clausura o cierre del establecimiento de comercio, oficina o consultorio, o sitio donde se ejerza la actividad, profesión u oficio de conformidad con lo dispuesto en los artículos 657 y 658 del Estatuto

Sanción por no expedir certificados de retención en la fuente

El artículo 667 del estatuto tributario sanciona a los agentes de retención en la fuente que no expidan los certificados por las retenciones en la fuente que hayan practicado, dentro de los plazos que fija el gobierno.

Sanción por no enviar información tributaria

Todo contribuyente está en la obligación de atender las solicitudes que le haga la Dian de información tributaria, información que debe ser enviada dentro del plazo definido para ello, y en la forma en que se le solicite.Esta información puede ser la que comúnmente llamamos reporte en medios magnéticos, que algunos contribuyentes deben enviar regularmente a la Dian, y aquella puntual que la Dian puede solicitar a cualquier contribuyente que pueda ser de utilidad a cualquier proceso de fiscalización que esté llevando a cabo la Dian.

No enviar la información solicitada, enviarla tarde o enviarla con errores, se impone la sanción que contiene el artículo 651 del estatuto tributario.

Sanciones tributarias a gerentes y representantes legales

El artículo 658-1 del estatuto tributario contempla una sanción para los representantes legales de las contribuyentes que evaden impuestos bajo las siguientes modalidades:

Omisión de ingresos.

Doble contabilidad.

Inclusión de costos o deducciones inexistentes.

Declaración de pérdidas improcedentes.

La sanción procede cuando el representante legal aprueba la conducta o la ordena.

Esta sanción aplica para quienes actúan como representante del contribuyente según el artículo 572 del estatuto tributario.

Omisión de agente retenedor y recaudador

El artículo 402 del código penal, que trata sobre la omisión de agente retenedor o recaudador, dispone que quien no consigne las sumas correspondientes dentro de los dos meses siguientes al plazo fijado por el gobierno, incurrirá en prisión de 48 a 108 meses.

Lo anterior aplica para el impuesto a las ventas, impuesto al consumo y retención en la fuente, y en general por cualquier contribución nacional o territorial que esté obligado a recaudar.

Adicional a la cárcel el contribuyente debe pagar una multa igual al doble de los valores no consignados, sin que exceda a 1.020.000 Uvt.

Esa multa es diferente a las sanciones que imponga la Dian.