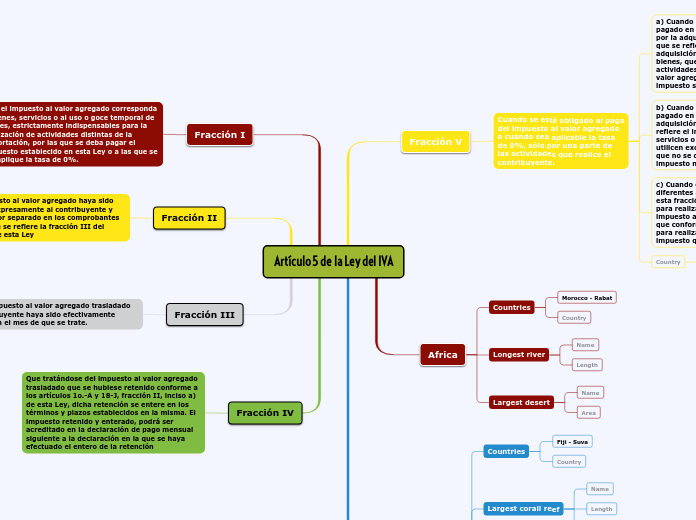

Artículo 5 de la Ley del IVA

Fracción V

Cuando se esté obligado al pago del impuesto al valor agregado o cuando sea aplicable la tasa de 0%, sólo por una parte de las actividades que realice el contribuyente.

a) Cuando el impuesto al valor agregado trasladado o pagado en la importación, corresponda a erogaciones por la adquisición de bienes distintos a las inversiones a que se refiere el inciso d) de esta fracción, por la adquisición de servicios o por el uso o goce temporal de bienes, que se utilicen exclusivamente para realizar las actividades por las que se deba pagar el impuesto al valor agregado o les sea aplicable la tasa de 0%, dicho impuesto será acreditable en su totalidad

b) Cuando el impuesto al valor agregado trasladado o pagado en la importación, corresponda a erogaciones por la adquisición de bienes distintos a las inversiones a que se refiere el inciso d) de esta fracción, por la adquisición de servicios o por el uso o goce temporal de bienes, que se utilicen exclusivamente para realizar las actividades por las que no se deba pagar el impuesto al valor agregado, dicho impuesto no será acreditable.

c) Cuando el contribuyente utilice indistintamente bienes diferentes a las inversiones a que se refiere el inciso d) de esta fracción, servicios o el uso o goce temporal de bienes, para realizar las actividades por las que se deba pagar el impuesto al valor agregado, para realizar actividades a las que conforme esta Ley les sea aplicable la tasa de 0% o para realizar las actividades por las que no se deba pagar el impuesto que establece esta Ley.

Country

Capital

Africa

Countries

Morocco - Rabat

Country

Longest river

Name

Length

Largest desert

Name

Area

Australia

Countries

Fiji - Suva

Country

Largest corall reef

Name

Length

Type

Largest monolith

Name

Famous for

Animals

Name

Name

Fracción I

Que el impuesto al valor agregado corresponda a bienes, servicios o al uso o goce temporal de

bienes, estrictamente indispensables para la realización de actividades distintas de la

importación, por las que se deba pagar el impuesto establecido en esta Ley o a las que se les aplique la tasa de 0%.

Fracción II

Que el impuesto al valor agregado haya sido trasladado expresamente al contribuyente y que conste por separado en los comprobantes fiscales a que se refiere la fracción III del artículo 32 de esta Ley

Fracción III

Que el impuesto al valor agregado trasladado al contribuyente haya sido efectivamente pagado en el mes de que se trate.

Fracción IV

Que tratándose del impuesto al valor agregado trasladado que se hubiese retenido conforme a los artículos 1o.-A y 18-J, fracción II, inciso a) de esta Ley, dicha retención se entere en los términos y plazos establecidos en la misma. El impuesto retenido y enterado, podrá ser acreditado en la declaración de pago mensual siguiente a la declaración en la que se haya efectuado el entero de la retención