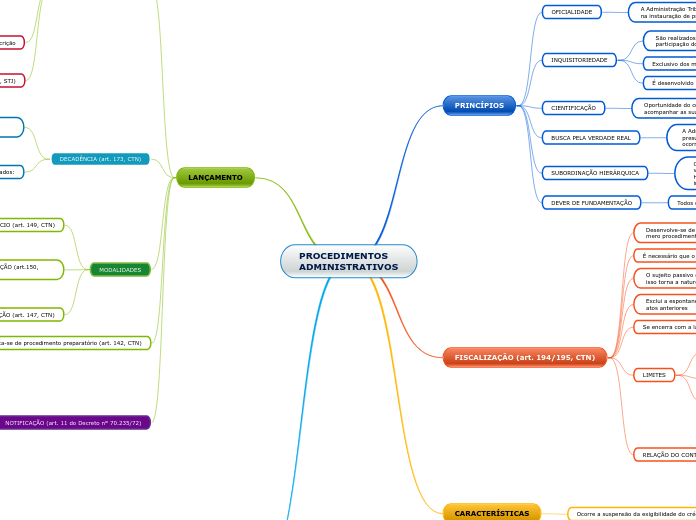

PROCEDIMENTOS ADMINISTRATIVOS

PRINCÍPIOS

OFICIALIDADE

A Administração Tributária tem a faculdade de agir “de ofício” na instauração de procedimento

INQUISITORIEDADE

São realizados unilateralmente pela Administração, sem a participação do contribuinte

Exclusivo dos meros procedimentos

É desenvolvido mediante atividade vinculada

CIENTIFICAÇÃO

Oportunidade do contribuinte de conhecer o procedimento e acompanhar as suas fases

BUSCA PELA VERDADE REAL

A Administração não pode agir baseada apenas em presunções, sempre que lhe for possível descobrir a efetiva ocorrência dos fatos correspondentes.

SUBORDINAÇÃO HIERÁRQUICA

Como a atividade administrativa tributária é plenamente vinculada, as autoridades superiores exercem esse poder hierárquico precipuamente através da edição de normas infralegais.

DEVER DE FUNDAMENTAÇÃO

Todos os atos praticado devem ser motivados

FISCALIZAÇÃO (art. 194/195, CTN)

Desenvolve-se de modo inquisitório, dada a sua natureza de mero procedimento investigativo e não contencioso.

É necessário que o procedimento seja documentado

O sujeito passivo deve ficar sempre com cópia autenticada, isso torna a natureza do procedimento formal.

Exclui a espontaneidade do sujeito passivo em relação aos atos anteriores

Se encerra com a lavratura do auto de infração

O tributo é lançamento junto com as penalidades impostas

LIMITES

Não pode atingir o direito à intimidade, à inviolabilidade do domicílio, de correspondência do contribuinte

Se houve violação, o procedimento é nulo, inclusive o lançamento feito de acordo com ele

Art. 200, CTN x/x art. 5º, XI e art. 145, §1º, CF

RELAÇÃO DO CONTRIBUINTE

ao contribuinte é obrigatório exibir os livros contábeis ou fiscais que por lei são exigíveis. Sendo assim, a apresentação de livros facultativos não é obrigatória, embora caso o fisco tenha conhecimento da existência de determinado livro ou documento, não é possível o impedimento por parte do contribuinte.

PAPEL DO ADVOGADO

Defende o patrimônio do empreendedor para evitar cobranças abusivas

CARACTERÍSTICAS

Ocorre a suspensão da exigibilidade do crédito tributário

LANÇAMENTO

PRESCRIÇÃO (art. 174, CTN)

Extingue o direito de promover ação de cobrança do crédito tributário, pertence ao credor

Decurso do prazo de 05 anos contados da data da sua constituição definitiva

INTERRUPÇÃO

1. pela citação pessoal feita ao devedor

2.Pelo protesto judicial

3. Por qualquer ato judicial que constitua em mora o devedor

4. Por qualquer ato inequívoco ainda que extrajudicial, que importe em reconhecimento do débito pelo devedor

A interrupção da prescrição, em favor ou contra um dos obrigados, favorece ou prejudica aos demais

O CTN não abriga a suspensão da prescrição

PRESCRIÇÃO INTERCORRENTE (Súmula 314, STJ)

Aplicada nos casos em que não se localiza o devedor em Execução Fiscal ou, na hipótese de localiza-lo este não apresentar bens suficientes para arcar com o tributo exequido

Suspensão da execução pelo prazo máximo de 01 anos

DECADÊNCIA (art. 173, CTN)

Perda do direito do Estado constituir o crédito tributário através do lançamento.

Decurso do prazo de 05 anos contados:

1. Do primeiro dia do exercício seguinte aquele em que o lançamento poderia ter sido efetuado

2. Da data em que se tornar definitiva a decisão que houver anulado, por vicio formal, o lançamento anteriormente efetuado.

MODALIDADES

LANÇAMENTO TRIBUTÁRIO DE OFÍCIO (art. 149, CTN)

Não há qualquer participação do Contribuinte. O Fisco, já munido das informações a respeito do contribuinte, identifica o fato gerador, calcula o tributo e exige o pagamento.

LANÇAMENTO TRIBUTÁRIO POR HOMOLOGAÇÃO (art.150, CTN)

Não há participação ativa da autoridade fiscal. O contribuinte realiza espontaneamente o cálculo e paga antecipadamente o valor devido do tributo.

PRESCRIÇÃO (art. 150, §4º, CTN)

Ocorre em 05 anos da ocorrência do fato gerador

LANÇAMENTO TRIBUTÁRIO POR DECLARAÇÃO (art. 147, CTN)

O contribuinte fornece as informações necessárias ao Fisco para que este, por sua vez, realize o cálculo do montante devido e exija o pagamento do contribuinte.

Trata-se de procedimento preparatório (art. 142, CTN)

NOTIFICAÇÃO (art. 11 do Decreto nº 70.235/72)

REQUISITOS

1. Qualificação do Notificado

2. Valor do crédito tributário

3. Prazo para recolhimento ou impugnação

4. Disposição legal infringida, se o caso

5. Assinatura do chefe do órgão expedidor ou outro serviço autorizado, devendo haver a indicação de cargo, função e nº de matrícula

FUNÇÃO

Comunica um fato, ou ato, ao sujeito passivo

NOTIFICAÇÃO PARA IMPOSIÇÃO DE PENALIDADE (art. 10 do Decreto nº 70.235/72)

REQUISITOS

1. Qualificação do autuado

2. Local, data e hora da lavratura

3. Descrição do fato

4. Disposição legal infringida

5. Determinação da exigência e a intimação para cumpri-la ou impugna-la (prazo: 30 dias)

6. Assinatura do autuante, indicando seu cargo, função e nº de matrícula

FUNÇÃO

Comunica um fato, ou ato, ao sujeito passivo