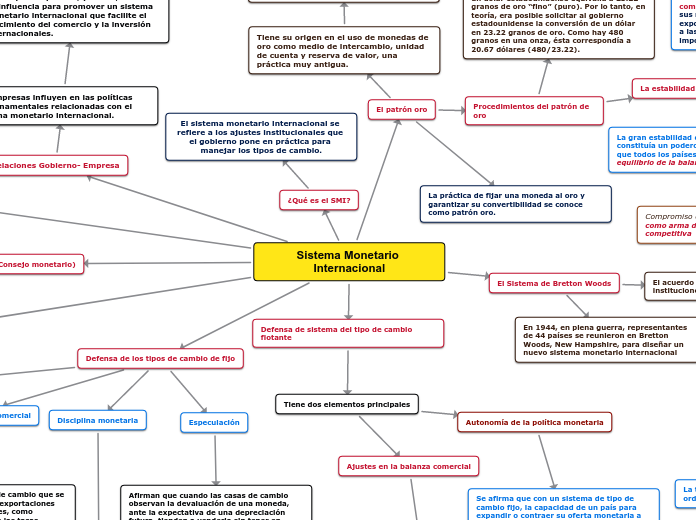

Sistema Monetario Internacional

¿Qué es el SMI?

El sistema monetario internacional se refiere a los ajustes institucionales que el gobierno pone en práctica para manejar los tipos de cambio.

El patrón oro

Tiene su origen en el uso de monedas de oro como medio de intercambio, unidad de cuenta y reserva de valor, una práctica muy antigua.

La solución consistió en acordar el pago en papel moneda y que los gobiernos accedieran a convertirlo en oro, en el momento de la transacción, con un tipo de cambio fijo.

Procedimientos del patrón de oro

Por ejemplo, de acuerdo con el patrón oro, un dólar estadounidense equivalía a 23.22 granos de oro “fino” (puro). Por lo tanto, en teoría, era posible solicitar al gobierno estadounidense la conversión de un dólar en 23.22 granos de oro. Como hay 480 granos en una onza, ésta correspondía a 20.67 dólares (480/23.22).

La cantidad de moneda que se requería para comprar una onza de oro se conocía

como valor en oro

La estabilidad del patrón de oro

La gran estabilidad del patrón oro constituía un poderoso mecanismo para que todos los países alcanzaran el equilibrio de la balanza comercial

Se dice que un país tiene su balanza comercial en equilibrio cuando el ingreso de sus residentes, a partir de las exportaciones, equivale al dinero que pagan a las personas de otros países por sus importaciones

Es decir, la cuenta corriente de la

balanza de pagos está en equilibrio cuando las exportaciones son igual a las importaciones

La práctica de fijar una moneda al oro y garantizar su convertibilidad se conoce como patrón oro.

El Sistema de Bretton Woods

En 1944, en plena guerra, representantes de 44 países se reunieron en Bretton Woods, New Hampshire, para diseñar un nuevo sistema monetario internacional

El acuerdo de Bretton Woods estableció dos instituciones multinacionales:

Fondo Monetario

Internacional (FMI)

La tarea del FMI consistiría en mantener el orden en el sistema monetario internacional

Disciplina

Un régimen de tipo de cambio fijo impone disciplina en dos modos.

En primer lugar, la necesidad de mantener un régimen de tipos de cambio fijos frena las devaluaciones competitivas y ofrece estabilidad al comercio mundial.

Un sistema de tipo de cambio fijo impone disciplina

monetaria en los países, pues les obliga a reducir la inflación.

El tipo de cambio fijo se considera un mecanismo para controlar la inflación e imponer disciplina en los países

Flexibilidad

Dos características principales de los artículos del acuerdo del FMI fomentaban esta flexibilidad: las facilidades de préstamos del FMI y las paridades ajustables.

Banco Mundial

La tarea de BM era en promover el desarrollo económico en general

La misión inicial del banco consistió en financiar la reconstrucción de la economía europea mediante préstamos con intereses

bajos

El nombre oficial del Banco Mundial es Banco Internacional de Reconstrucción y Fomento (BIRF).

El banco presta dinero con base en dos mecanismos.

De acuerdo con su esquema, el dinero se

reúne mediante la venta de bonos en un mercado internacional de capitales

Los recursos para los préstamos se reúnen por medio de abonos de los

miembros acaudalados

Compromiso de no utilizar la devaluación

como arma de política comercial competitiva

Sin embargo, si una moneda se debilitaba en un grado imposible de defender, se permitiría una devaluación de hasta 10% sin una aprobación formal por parte del FMI. Las devaluaciones mayores sí la necesitarían.

El propósito del acuerdo de Bretton Woods, del cual el FMI era el principal guardián,

consistía en evitar la repetición de ese caos mediante una combinación de disciplina y flexibilidad.

Defensa de sistema del tipo de cambio flotante

Tiene dos elementos principales

Ajustes en la balanza comercial

Si un país desarrollaba un déficit permanente en su balanza comercial (más importaciones que exportaciones), esta situación no podía corregirse mediante una política nacional; era necesario que el FMI accediera a devaluar la moneda.

Autonomía de la política monetaria

Se afirma que con un sistema de tipo de cambio fijo, la capacidad de un país para expandir o contraer su oferta monetaria a su conveniencia se ve limitada por la necesidad de mantener la paridad

cambiaria

Defensa de los tipos de cambio de fijo

Disciplina monetaria

La necesidad de mantener una paridad cambiaría fija garantiza que los gobiernos no expandirán sus ofertas monetarias con tasas inflacionarias

Especulación

Afirman que cuando las casas de cambio observan la devaluación de una moneda, ante la expectativa de una depreciación futura, tienden a venderla sin tener en cuenta las perspectivas de largo plazo de la moneda en cuestión.

Incertidumbre

Afirman que el tipo de cambio fijo, que elimina eficazmente tal incertidumbre, promueve el crecimiento del comercio y la inversión internacionales.

Ajustes en la balanza comercial

En otras palabras, un tipo de cambio que se deprecie no aumentará las exportaciones

ni reducirá las importaciones, como sostienen los partidarios de las tasas flotantes: tan sólo incrementará la inflación.

Tipo de cambio vinculado

En un sistema cambiario vinculado, un país fija el valor de su moneda al de otra más importante con la finalidad de que, por ejemplo, a medida que el dólar incrementa su valor, su propia moneda también lo haga

Caja de conversión (Consejo monetario)

Un país que introduce un consejo monetario se compromete a convertir su moneda nacional a solicitud y con un tipo de cambio fijo en otra moneda.

El consejo monetario emite billetes y monedas nacionales sólo cuando existen divisas de reserva como respaldo

Esto limita la capacidad del gobierno de imprimir dinero y, por lo tanto, de crear presiones inflacionarias

Crisis financieras posteriores a la era de Bretton Woods

Crisis cambiaria

Ocurre cuando un ataque especulativo al valor cambiario de una moneda provoca una aguda devaluación, o bien, las autoridades se ven obligadas a disponer de grandes sumas de las reservas internacionales de divisas para elevar las tasas de interés

y así defender el tipo de cambio prevaleciente

Crisis bancaria

Se refiere a la pérdida de la confianza en un sistema bancario, la cual provoca que los individuos y las compañías retiren sus depósitos

Crisis de la deuda externa

Ocurre cuando un país no puede cumplir n las obligaciones relativas a una deuda contraída con el extranjero, ya sea del sector privado o del público.

Estas crisis tienden a compartir causas macroeconómicas subyacentes: altas tasas de inflación, déficit creciente en la cuenta corriente, incremento excesivo de los préstamos nacionales e inflación de

los activos (como los marcados incrementos de los precios de las acciones y las propiedades).

Relaciones Gobierno- Empresa

las empresas influyen en las políticas gubernamentales relacionadas con el sistema monetario internacional.

Las empresas pueden, y deben, utilizar su influencia para promover un sistema monetario internacional que facilite el crecimiento del comercio y la inversión internacionales.