a Margaret Colmán 2 éve

176

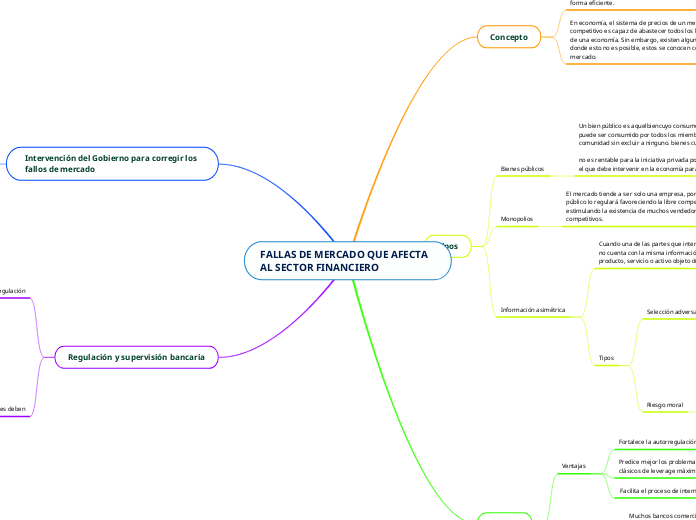

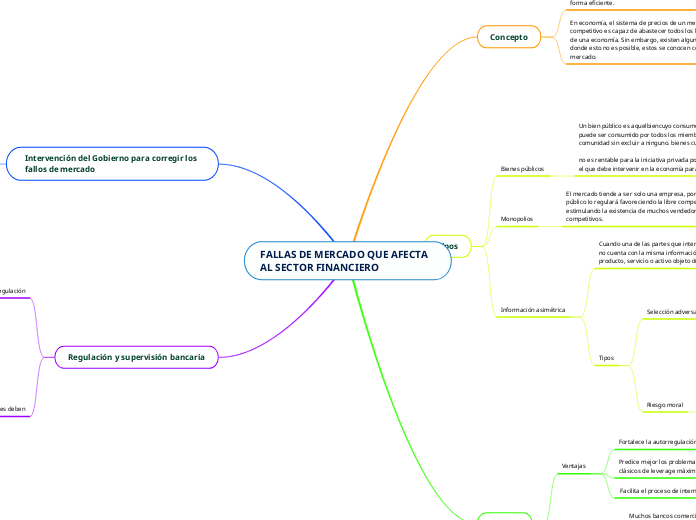

FALLAS DE MERCADO QUE AFECTA AL SECTOR FINANCIERO

a Margaret Colmán 2 éve

176

Még több ilyen

Algunos bienespueden no ser rentables para las empresas privadas y por ello el sector público intervendrá produciendo bienes públicos. A estos bienes no se les aplica el principio de exclusión.Laoferta de ese bien es conjunta, es decir, cuando se facilita a un sujeto ese bien o servicio queda a disposición de los demás. Por ejemplo, si ponen una farola en la puerta de su casa, la luz de ésta será disponible para cualquiera que pase por allí.

El sector público contará con unapolítica fiscal, como la implantación de impuestos progresivos.

El sector público regulará los mercados con normas tanto nacionales como internacionales y así favorecer el desarrollo de la economía.

Riesgo moral

Situaciones en las que un individuo tiene información asimétrica acerca de las consecuencias de sus propias acciones y sin embargo son otras personas las que soportan las consecuencias de los riesgos asumidos. El riesgo moral nos informa cómo los individuos asumen en sus decisiones mayores riesgos cuando las posibles consecuencias negativas de sus actos no son asumidas por ellos, sino por un tercero.

Selección adversa

Situaciones previas a la firma de un contrato, en las que una de las partes contratantes, que está menos informada, no es capaz de distinguir la buena o mala calidad de lo ofrecido por la otra parte.