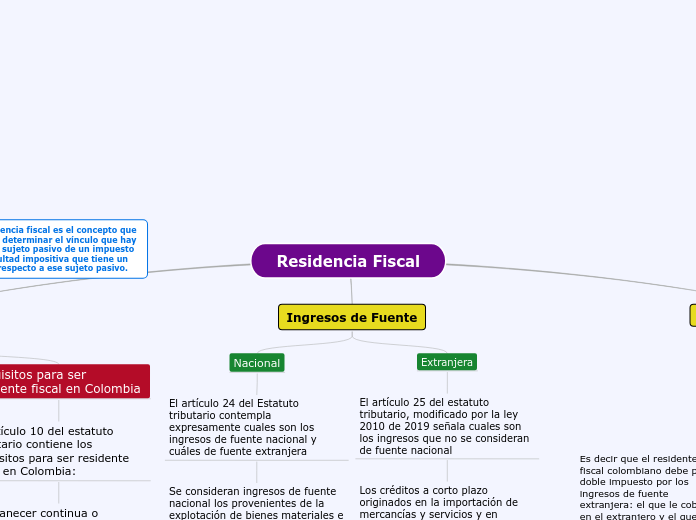

Residencia Fiscal

Residente Fiscal

residente fiscal en Colombia, debe declarar los activos que tenga en Colombia y en el resto de mundo

debe declarar los ingresos que obtenga en Colombia y fuera del país.

Si no es residente igual debe declarar

Se tiene un patrimonio en el país como apartamentos, inversiones, fincas, etc.

Se obtienen ingresos en el país como por ejemplo arrendamientos, intereses, rendimientos, etc.

Tiene cuentas en el país y las consignaciones superaron el tope respectivo.

Requisitos para ser residente fiscal en Colombia

El artículo 10 del estatuto tributario contiene los requisitos para ser residente fiscal en Colombia:

Permanecer continua o discontinuamente en el país por más de ciento ochenta y tres (183) días calendario incluyendo días de entrada y salida del país

Encontrarse, por su relación con el servicio exterior del Estado colombiano o con personas que se encuentran en el servicio exterior del Estado colombiano

Un aspecto relevante a señalar es que por el simple hecho de tener residencia fiscal en un paraíso fiscal, la persona se considera residente fiscal en Colombia sin importar el tiempo de permanencia en el país, y sin importar el porcentaje ingresos o activos con origen en Colombia.

Ingresos de Fuente

Nacional

El artículo 24 del Estatuto tributario contempla expresamente cuales son los ingresos de fuente nacional y cuáles de fuente extranjera

Se consideran ingresos de fuente nacional los provenientes de la explotación de bienes materiales e inmateriales dentro del país y la prestación de servicios dentro de su territorio.

entas de capital provenientes de bienes inmuebles ubicados en el país, tales como arrendamientos o censos..

Las provenientes de bienes muebles que se exploten en el país.

La prestación de servicios técnicos, sea que éstos se suministren desde el exterior o en el país.

Las primas de reaseguros cedidas por parte de entidades aseguradoras colombianas a entidades del exterior.

Extranjera

El artículo 25 del estatuto tributario, modificado por la ley 2010 de 2019 señala cuales son los ingresos que no se consideran de fuente nacional

Los créditos a corto plazo originados en la importación de mercancías y servicios y en sobregiros o descubiertos bancarios.

Los créditos destinados a la financiación o prefinanciación de exportaciones.

Los créditos para operaciones de comercio exterior e importación de servicios, realizados por intermedio de Bancoldex, Finagro y Findeter.

Las rentas derivadas de la venta o transmisión de las acciones de una CHC por parte de una persona no resident

DESCUENTOS TRIBUTARIOS

La legislación tributaria colombiana contempla la posibilidad de descontar del impuesto de renta, los impuestos que se hayan pagado en el exterior.

Residencia fiscal

los contribuyentes con residencia fiscal en Colombia deben declarar los ingresos o rentas que obtengan en el exterior

Es decir que el residente fiscal colombiano debe pagar doble impuesto por los ingresos de fuente extranjera: el que le cobran en el extranjero y el que debe pagar en Colombia.

El descuento tributario por impuestos pagados en el exterior está contemplado por el artículo 254 del estatuto tributario, que en su primer inciso señala:

Las personas naturales residentes en el país y las sociedades y entidades nacionales, que sean contribuyentes del impuesto sobre la renta y complementarios y que perciban rentas de fuente extranjera sujetas al impuesto sobre la renta en el país de origen