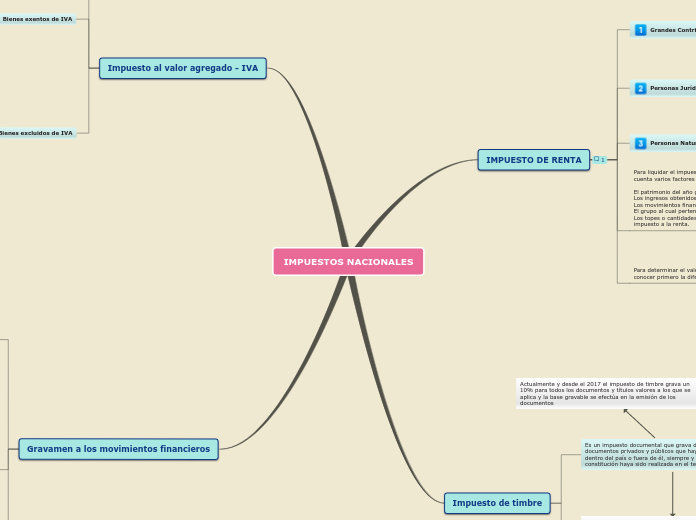

IMPUESTOS NACIONALES

IMPUESTO DE RENTA

Grandes Contribuyentes

Son personas jurídicas legalmente constituidas o personas naturales que por su volumen de operaciones, ingresos, patrimonio, importancia en el recaudo y actividad económica, reciben esta calificación mediante resolución expedida por el Director General de la DIAN

Personas Jurídicas

Actualmente la declaración de renta personas naturales debe hacerse mediante el sistema cedular el cual determina la base gravable y la tarifa para declarar este impuesto. La renta cedular consiste principalmente en gravar los diferentes tipos de renta de acuerdo a su origen para que haya equidad en la aplicación de este impuesto

El sistema cedular clasifica los ingresos de la siguiente manera: Trabajo

Pensiones

Capital

No labores

Dividendos

Participaciones. La declaración de cada cédula debe hacerse conforme al artículo 26 del Estatuto Tributario y según la tarifa establecida en las tablas del artículo 241.

Personas Naturales

Aplican al hecho generador del impuesto, en este caso, todos aquellos que cuenten con un patrimonio susceptible de incrementarse y que esté dentro de los montos y condiciones definidos por la Ley de financiamiento del año vigente.

Para liquidar el impuesto de renta es importante tener en cuenta varios factores importantes:

El patrimonio del año gravable

Los ingresos obtenidos

Los movimientos financieros

El grupo al cual pertenece el contribuyente

Los topes o cantidades que lo habilita o exonera de tributar el impuesto a la renta.

Para determinar el valor del impuesto a la renta es importante conocer primero la diferencia entre renta bruta y renta líquida.

La renta bruta es el resultado de la sumatoria de todos los ingresos que obtuvo un contribuyente o persona natural durante un año, sin contar los ingresos que son definidos como exentos del impuesto a la renta.

La renta líquida es el resultado de restar la renta bruta menos los gastos o costos de los bienes y servicios requeridos para la generación de la renta bruta.

Impuesto de timbre

Es un impuesto documental que grava diferentes títulos y documentos privados y públicos que hayan sido otorgados dentro del país o fuera de él, siempre y cuando conste que su constitución haya sido realizada en el territorio nacional.

Los agentes de retención del impuesto de timbre son:

Notarios

Agentes Diplomáticos

Entidades públicas de cualquier naturaleza jurídica, tanto nacionales como departamentales y municipales

Agentes consulares en el caso que dicho impuesto sea causado en el exterior

Actualmente y desde el 2017 el impuesto de timbre grava un 10% para todos los documentos y títulos valores a los que se aplica y la base gravable se efectúa en la emisión de los documentos

el Ministerio de Relaciones Exteriores se encargará de su declaración y pago.

Es de carácter documental debido a que grava diferentes documentos, a continuación algunos de ellos:

1. Documentos expedidos por funcionarios consulares:

Pasaportes ordinarios que se expidan en el exterior.

Autenticaciones.

Certificaciones expedidas en el exterior.

Reconocimiento de firmas.

Protocolización de escrituras públicas en el libro del consulado colombiano que corresponda.

3. Bonos nominativos

4. Certificados de depósito expedidos por almacenes generales de depósito

2. Cheques

Impuesto al valor agregado - IVA

Bienes gravados con IVA

Los responsables de declarar este impuesto son los contribuyentes que los producen, distribuyen y comercializan.

Bienes a los cuales se aplica la tarifa plena del 19% establecida actualmente por el gobierno colombiano.

TARIFA 5% bienes y Servicios

Los bienes o servicios que tienen tarifas especiales o diferenciales, deben estar expresamente señalados por la norma

Bienes exentos de IVA

Están gravados con este impuesto pero a una tarifa del 0%, quiere decir que los productores de estos bienes, tienen derecho de solicitar la devolución del IVA que se les cobra cuando adquieren materias primas y productos que sí están gravados con este impuesto.

Algunos bienes, productos y servicios exentos de IVA son: Alimentos: arroz, pan, tubérculos, cebolla, tomate, plátano, fríjol, arveja, frutas frescas, hortalizas y legumbres frescas, entre otros.

Bienes y servicios del hogar: arrendamiento efectivo e imputado, gas, energía eléctrica, acueducto, alcantarillado y aseo, insecticidas, y otros.

Productos y servicios de salud: exámenes de laboratorio, medicina especializada, imágenes diagnósticas, aparatos ortopédicos, anticonceptivos, y otros.

El resto de los bienes, servicios y productos exentos de IVA están definidos en el artículo 477 del E T.

Bienes excluidos de IVA

No causan este impuesto, quiere decir que los contribuyentes que se encargan de su comercio no son responsables de declararlo.

El artículo 424 del Estatuto Tributario define los bienes y servicios excluidos de este impuesto, algunos de ellos son:

Tomates frescos o refrigerados

Sal de mesa y desnaturalizada

Productos alimenticios elaborados de manera artesanal a base de leche

Agua mineral natural y artificial

Antibióticos

Abonos de origen animal o vegetal

Preservativos

Sacos y talegas de yute

Sacos y talegas de cáñamo

Gravamen a los movimientos financieros

El GMF es un impuesto nacional de orden indirecto, ya que existe un intermediario entre quien paga el impuesto y quien administra su recaudo, en este caso: las entidades financieras.

Los agentes de retención del GMF son las entidades bancarias vigiladas por la Superintendencia Bancaria, de Valores o de Economía Solidaria y el Banco de la República; entidades en las que se encuentra la cuenta de ahorros, corriente o de depósito, o en la cual se realizan los movimientos contables que tienen que ver con el traslado de dinero o recursos que están definidos en el artículo 871 del Estatuto Tributario

Entró en vigencia a partir del 1 de enero del año 2001, el cual se cobra por realizar transacciones financieras con una entidad bancaria. Este impuesto también es conocido como el 4 x 1000 y su administración está a cargo de la Dirección de Impuestos y Aduanas Nacionales (DIAN).

Los contribuyentes obligados a declarar impuesto de renta podrán aplicar un descuento tributario del 50% del GMF en su declaración

El hecho generador del gravamen a los movimientos financieros está constituido por los diferentes movimientos financieros que se realizan con una entidad, algunos de ellos son los siguientes:

Retiros en efectivo, cheque, talonario y tarjeta débito.

Retiro por cajero electrónico y en puntos de pago.

La expedición de cheques de gerencia

El traslado de fondos a un título de cualquier tipo

Es importante aclarar que todas las cuentas tienen por defecto la aplicación de este impuesto, por lo que es necesario que los que no estén en la obligación de pagarlo soliciten la exención en la entidad correspondiente; cabe aclarar que si una persona tiene dos cuentas diferentes, solamente una de las dos podrá quedar exenta.