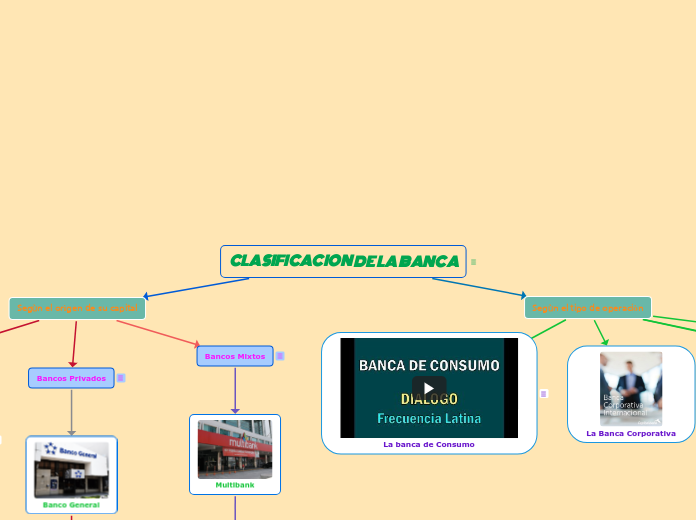

CLASIFICACIÒN DE LA BANCA

Los bancos se clasifican de acuerdo a varios criterios, siendo su propiedad y su actividad, los más relevantes.

Segùn el orìgen de su capital

Bancos Pùblicos

Son aquellos cuyo capital es aportado por el estado.La banca pública son aquellas entidades bancarias en la que el Estado o diferentes sujetos públicos son los propietarios. Se trata de empresas bajo control estatal.Cómo se forma la banca públicaLa banca pública se puede formar de diferentes maneras, lo más común mediante la aportación de capital público o, como ha ocurrido durante la crisis económica, mediante el rescate e inyección de fondos públicos en entidades bancarias.Objetivos de la banca públicaLos objetivos de la banca privada son los siguientes:Intermediar socialmente.Ofrecer líneas de financiación a los sectores sociales y económicos más sensibles.Contribuir al impulso de los planes de desarrollo nacional.Disminuir los costes de los gastos administrativos y operativos sin que implique la reducción de la calidad de atención, la seguridad y la transparencia.Reducir márgenes de rentabilidad sin poner en riesgo la sostenibilidad institucional.Armonizar los diferentes objetivos políticos, sociales, financieros, económicos y organizacionales.Características de la banca públicaLas características de la banca pública son las siguientes:La banca pública cuenta con tasas de rentabilidad inferiores a la banca privada.El accionista mayoritario de la banca pública es el Estado.La banca pública se rige por políticas del gobierno.Invierte en la economía productiva.Administrativamente, la banca pública es más lenta que la banca privada.Existe un marco legal que rigen el sistema bancario público.

Banco Nacional de Panamà

Caja de Ahorros

Banco Hipotecario Nacional

Bancos Privados

Son aquellos cuyo capital es aportado por accionistas particulares.La banca privada consiste en una gestión altamente profesionalizada y global del patrimonio de un cliente. Se trata de satisfacer las necesidades de inversión, planificación patrimonial, financiera y fiscal de personas o grupos familiares con un elevado patrimonio.La banca privada se dedica por tanto a tareas de asesoramiento financiero y gestión patrimonial. Para ello, se tienen en cuenta numerosas variables, para lo cual, es imprescindible hacer una buena perfilación del cliente:Perfil de riesgo.Objetivos de rentabilidad.Necesidades de liquidez.Horizonte temporal.Situación fiscal.Tipos de banca privadaPara que un servicio de banca privada sea como tal, tiene que producirse una relación banco-cliente que destaque por ofrecer un servicio personalizado. Es necesario hacer la distinción entre banca de clientes y banca de producto:Banca de clientes: Se centra en rentabilizar la relación con el cliente, viéndola como un todo y no como una suma de productos y servicios.Banca de producto: La colocación de productos no es en función del cliente, si no de las campañas comerciales, no teniendo en cuenta el servicio personalizado.Principales características de la banca privadaSatisface las necesidades globales del patrimonio del cliente a través de:Planificación patrimonial, financiera y fiscal.Orientación intergeneracional.Gestión individualizada.La mejor y más completa gama de productos y servicios.Basada en una fuerte relación interpersonal con el cliente.Principales servicios de banca privadaLa gama de servicios en banca privada es muy variada:Servicios de family office.Inversión en activos inmobiliarios.Disponibilidad de una amplia gama de fondos de inversión.SICAV y productos estructurados.Gestión de patrimonio mobiliarios y no mobiliario.Optimización fiscal del patrimonio.Planificación intergeneracional.

a

Banco General

Banistmo

Bac Credomatic

Bancos Mixtos

Su capital se forma con aportes privados y oficiales.La banca mixta es el tipo de banca que opera tanto en la banca comercial o al consumo como en la banca mayorista o industrial. También aquella que está participada por capital público y privado.La banca mixta como entidad cuyo capital está formado por aportaciones estatales y capital privado.A su vez, con el término de banca mixta también se hace referencia a aquella banca cuyo capital está compuesto por recursos de carácter público y privado.

Multibank

banco General

Banco Nacional de Panamà

Segùn el tipo de operaciòn

La banca de Consumo

Banco que acepta depósitos y otorga préstamos. Se denomina de esta manera a los bancos que se enfocan sólo a las personas, por ello sus productos se refieren a cuentas corrientes, tarjetas de créditos y créditos de consumo.

La Banca Corporativa

Se trata de entidades que dirigen su negocio a las empresas, este tipo de bancos ofrece productos específicos a este tipo de clientes para que puedan desarrollar su actividad. Sus principales productos son las líneas de crédito, el descuento de pagarés o letras de cambio, la operativa de pagos e ingresos mediante cheques y la emisión de recibos para el cobro de servicios.

La banca de Inversiòn

También denominada banca de negocios, la banca de inversión es la que tiene como objeto principal la negociación con grandes empresas y sectores estratégicos en busca de una rentabilidad para sus clientes y accionistas.Funciones de la banca de inversiónParticularmente, sus vías de actuación son:· Se encarga de la emisión y comercialización de títulos valores.· Ayuda a ejecutar operaciones como las ampliaciones de capital, empréstitos, acciones y deuda corporativa.· Tiene como labor primordial asesorar y dirigir el proceso de distribución de las participaciones, siendo estas las laborales llevas a cabo para grandes empresas.· Los bancos de inversión, además, también pueden adquirir participaciones o deuda de compañías que consideren atractivas y estratégicas. Bien por su situación actual (beneficios o dividendos) o por su revalorización futura.· Crean productos de inversión.

Consecuciòn de Capital

Consecución de capital: entre las que se cuentan las actividades de Underwriting, (emisión y colocación de acciones y papeles de renta fija privadas), project financing (financiamiento de proyectos), financiamiento (de) proyectos públicos (salud y control a la polución), mercado secundario de hipotecas, creación de empresas, capital de riesgo, desarrollo de proyectos de construcción y financiamiento de recursos naturales.

Capital Management

Capital management: Es el manejo de portafolio de acciones para fondos de pensiones, planes de inversión, fideicomisos, fondos públicos e inversiones de personas naturales, administración de finca raíz.

Consejerìa Profesional

Consejería profesional sobre: a) Títulos valores, manejo de acciones, papeles de renta fija y opciones para organizar estrategias para la configuración y manejo de portafolio y sondeo de opiniones. b) Desarrollo corporativo, como fusiones, adquisiciones, estrategias corporativas, planteamiento financiero y estudios de mercado. c) Consejería de inversiones, como las activos personales, ventajas tributarias del planeamiento financiero.

Mercado de Dinero y de Capitales

Mercado de dinero y de capitales:1. Negociación de acciones comunes, preferentes y bonos corporativos2. Negociación de bono.

La Banca Hipotearia

El banco hipotecario es un tipo de entidad financiera o bancaria especializada en el otorgamiento de créditos con respaldo hipotecario. En otras palabras, su gestión comercial es el préstamo que tiene como garantía una hipoteca.La forma de operar de estas instituciones financieras es a través de la emisión de cédulas hipotecarias, bonos de ahorro y aceptaciones de depósitos de ahorro, con los que consiguen liquidez y capital procedente del mercado dando como garantía a éstos el bien hipotecado por el prestatario o el valor nominal de éste. De esta forma, se puede decir que el banco hipotecario es un intermediario financiero puro entre los excedentes de ahorro y los necesitados de financiación, poniendo como garantía un activo inmobiliario.Características del Banco Hipotecario· Reciben depósitos de participaciones de préstamos hipotecarios y en cuentas especiales.· Su principal objetivo es la concesión de créditos para adquirir, construir, ampliar, reformar y mejorar activos inmuebles de todo tipo.· Otorgan garantías que tienen vinculación con operaciones en las que intervienen.· Pueden obtener créditos del exterior.· Por la razón anterior, pueden actuar como intermediarios financieros de créditos obtenidos en moneda extranjera y nacional.· Pueden emitir obligaciones o cédulas hipotecarias.· Están capacitados para realizar inversiones temporales en colocaciones de fácil liquidación.

aLa Banca Mùltiple

Se denomina así a las instituciones de crédito autorizadas por el Gobierno para captar recursos financieros del público y otorgar a su vez créditos, destinados a mantener en operación las actividades económicas. Por estas transacciones de captación y financiamiento, la banca comercial establece tasas de interés activas y pasivas.Principales Funciones de esta bancaLas instituciones de la banca múltiple funcionan como sociedades facultadas para realizar operaciones de recursos públicos a través de creación de contingentes, para su futura colocación en el público. Las instituciones que funcionan como banca múltiple son reguladas por la Ley de Instituciones de Crédito. Es la Comisión Nacional Bancaria y de Valores la que se encarga de promulgar las reglas de carácter general, así también, supervisa a las instituciones de bancaVentajasHay diferentes ventajas que puedes encontrar en la banca múltiple, tales como las siguientes:Ofrece a sus clientes una gama de diferentes servicios y productos.Favorece al desarrollo económico de un país.Permite el diseño de nuevos instrumento de crédito.Incita a la eficiencia y efectividad.Las personas pueden tramitar todas sus solicitudes financieras en un solo lugar.Brindan a los usuarios la posibilidad de ahorrar y de invertirLogra una mayor influencia en el mercado financiero.