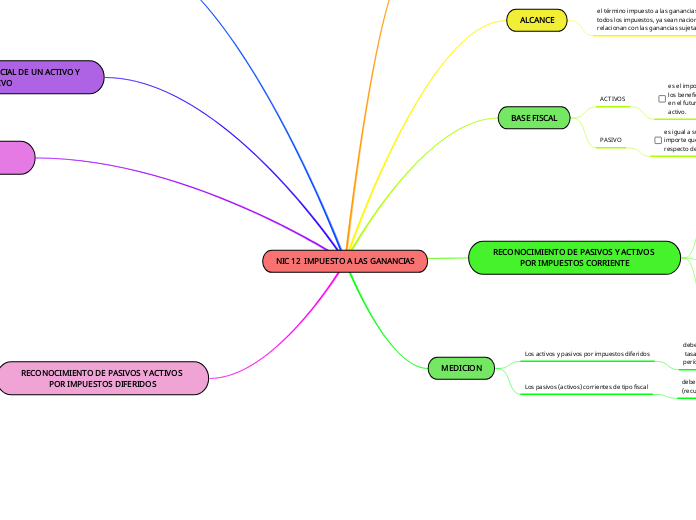

NIC 12 IMPUESTO A LAS GANANCIAS

OBJETIVO

prescribir el tratamiento contable del impuesto a las

ganancias

la recuperación (liquidación) en el futuro del importe en libros de los activos (pasivos) que se han reconocido en el estado de situación financiera de la entidad

las transacciones y otros sucesos del periodo corriente que han sido objeto de reconocimiento en los estados financieros

ALCANCE

el término impuesto a las ganancias incluye

todos los impuestos, ya sean nacionales o extranjeros, que se relacionan con las ganancias sujetas a imposición.

BASE FISCAL

ACTIVOS

es el importe que será deducible a efectos fiscales de

los beneficios económicos imponibles que, obtenga la entidad en el futuro, cuando recupere el importe en libros de dicho activo.

PASIVO

es igual a su importe en libros menos cualquier

importe que, eventualmente, sea deducible fiscalmente respecto de tal partida en periodos futuros

RECONOCIMIENTO DE PASIVOS Y ACTIVOS POR IMPUESTOS CORRIENTE

IMPUESTO CORRIENTE

correspondiente al periodo presente y a los anteriores, debe ser reconocido como un pasivo en la medida en que no haya sido liquidado

IMPORTE A COBRAR

ésta puede ser retrotraída para recuperar las cuotas corrientes satisfechas en periodos anteriores, debe ser reconocido como un activo.

PERDIDA FISCAL

se utilice para recuperar el impuesto corriente pagado en periodos anteriores, la entidad reconocerá tal derecho como un activo, en el mismo periodo en el que se produce la citada pérdida fiscal, puesto que es probable que la entidad obtenga el beneficio económico derivado de tal derecho, y además este beneficio puede ser medido de forma fiable.

MEDICION

Los activos y pasivos por impuestos diferidos

deben medirse empleando las

tasas impositivas que se espera sean de aplicación en el período en el que el activo se realice o el pasivo se cancele

Los pasivos (activos) corrientes de tipo fiscal

deben ser medidos por las cantidades que se espere pagar (recuperar) de la autoridad fiscal,

PLUSVALIA

se medirá como el

exceso del apartado

la contraprestación transferida

importe de cualquier participación no controladora

en una combinación de negocios llevada a cabo por etapas, el

valor razonable en la fecha de adquisición de la participación

previa de la adquirente en el patrimonio de la adquirida

RECONOCIMIENTO INICIAL DE UN ACTIVO Y PASIVO

El método de contabilización de esta diferencia temporaria dependerá de la naturaleza de la transacción que haya llevado

una combinación de negocios

la transacción afecta a la ganancia contable o a la ganancia fiscal, una entidad reconocerá cualquier pasivo o activo por impuestos diferidos

PERDIDA Y CREDITOS FISCALES NO UTILIZADOS

Debe reconocerse un activo por impuestos diferidos, siempre que se puedan compensar, con ganancias fiscales de periodos posteriores, pérdidas o créditos fiscales no utilizados que la ganancia impositiva futura estará disponible contra la que puedan utilizarse las pérdidas fiscales no

utilizadas y los créditos fiscales no utilizados

RECONOCIMIENTO DE PASIVOS Y ACTIVOS POR IMPUESTOS DIFERIDOS

Se reconocerá un pasivo de naturaleza fiscal por causa de cualquier diferencia temporaria imponible, a menos que la diferencia haya surgido por:

inicial de una plusvalía

inicial de un activo o pasivo en una transacción

no sea una combinación de negociosno sea una combinación de negocios

en el momento de la transacción, no afecte ni a la ganancia

contable ni a la ganancia (pérdida) fiscal.