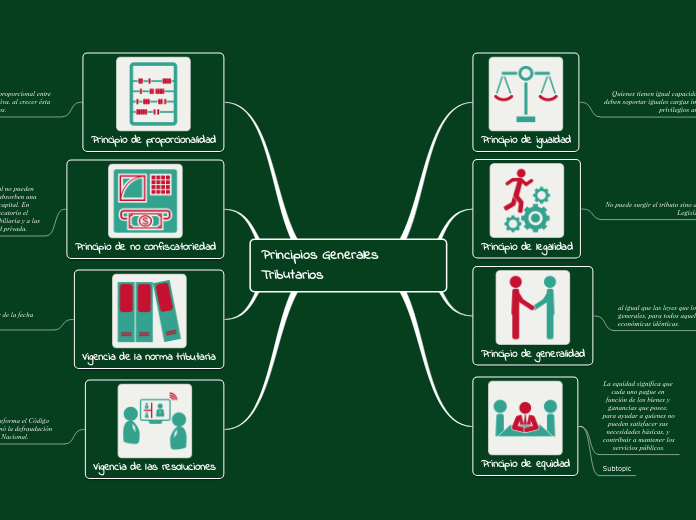

Principios Generales Tributarios

Principio de igualdad

Quienes tienen igual capacidad económica contributiva deben soportar iguales cargas impositivas sin excepciones, ni privilegios arbitrarios.

Principio de legalidad

No puede surgir el tributo sino de una ley emanada del Poder Legislativo

Principio de generalidad

al igual que las leyes que los crean, los tributos deben ser generales, para todos aquellos que se hallan en situaciones económicas idénticas.

Principio de equidad

La equidad significa que cada uno pague en función de los bienes y ganancias que posee, para ayudar a quienes no pueden satisfacer sus necesidades básicas, y contribuir a mantener los servicios públicos.

Subtopic

Principio de proporcionalidad

Debe existir una relación directamente proporcional entre monto del tributo y capacidad contributiva, al crecer ésta deben aumentar aquellos.

Principio de no confiscatoriedad

Hay un límite al monto del tributo, por lo cual no pueden gravarse por encima de aquellos montos que absorben una parte importante de la renta o absorben el capital. En Argentina, por ejemplo, se considera confiscatorio el impuesto de más del 33 % a la propiedad inmobiliaria y a las sucesiones. Deben garantizar la propiedad privada.

Vigencia de la norma tributaria

Las normas Tributarias se rigen apartir de la fecha establecias

Vigencia de las resoluciones

La Ley 70 del 31 de enero de 2019, que reforma el Código Penal y dicta otras disposiciones, adicionó la defraudación fiscal penal como delito contra el Tesoro Nacional.