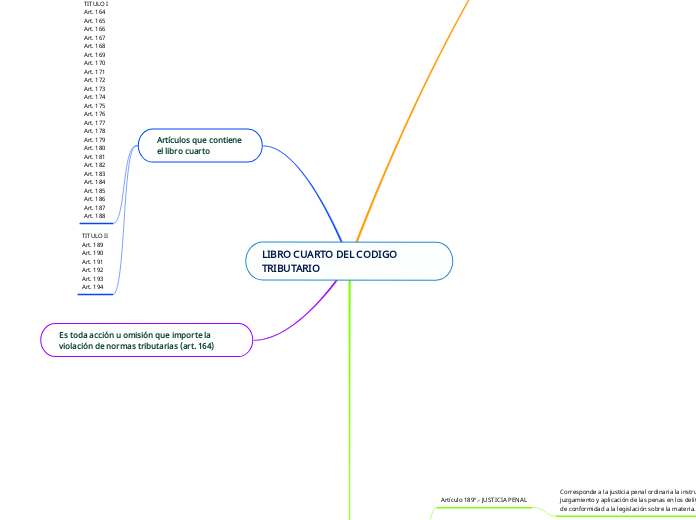

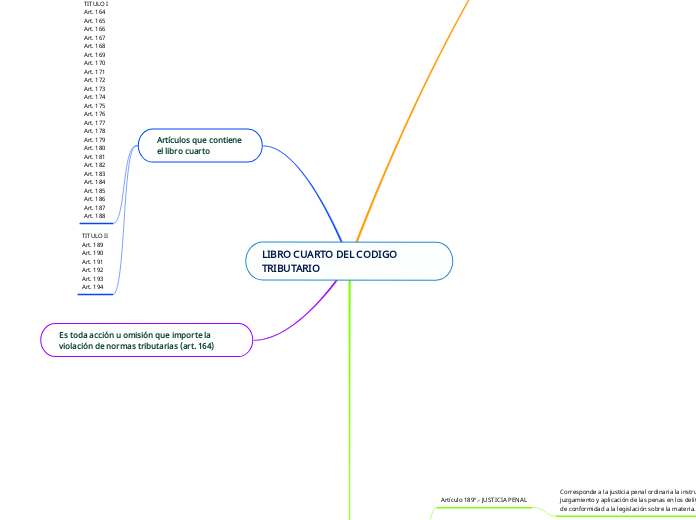

LIBRO CUARTO DEL CODIGO TRIBUTARIO

Es toda acción u omisión que importe la violación de normas tributarias (art. 164)

Artículos que contiene

el libro cuarto

TITULO II

Art. 189

Art. 190

Art. 191

Art. 192

Art. 193

Art. 194

TITULO I

Art. 164

Art. 165

Art. 166

Art. 167

Art. 168

Art. 169

Art. 170

Art. 171

Art. 172

Art. 173

Art. 174

Art. 175

Art. 176

Art. 177

Art. 178

Art. 179

Art. 180

Art. 181

Art. 182

Art. 183

Art. 184

Art. 185

Art. 186

Art. 187

Art. 188

TITULO II

Artículo 194°.- INFORMES DE PERITOS

Los informes técnicos o contables emitidos por los funcionarios de la SUNAT, que realizaron la investigación administrativa del presunto delito tributario, tendrán, para todo efecto legal, el valor de pericia institucional

Artículo 193°.- FACULTAD PARA DENUNCIAR OTROS DELITOS

La Administración Tributaria formulará la denuncia correspondiente en los casos que encuentre indicios razonables de la comisión de delitos en general, quedando facultada para constituirse en parte civil.

Artículo 192°.- (269) COMUNICACIÓN DE INDICIOS DE DELITO TRIBUTARIO Y/O ADUANERO

Cualquier persona puede denunciar ante la Administración Tributaria la existencia de actos que

presumiblemente constituyan delitos tributarios o aduaneros.

Artículo 191°.- REPARACION CIVIL

No habrá lugar a reparación civil en los delitos tributarios cuando la Administración Tributaria haya hecho efectivo el cobro de la deuda tributaria correspondiente, que es independiente a la sanción penal.

Artículo 190°.- AUTONOMIA DE LAS PENAS POR DELITOS TRIBUTARIOS

Las penas por delitos tributarios se aplicarán sin perjuicio del cobro de la deuda tributaria y la aplicación de las sanciones administrativas a que hubiere lugar.

Artículo 189º.- JUSTICIA PENAL

Corresponde a la justicia penal ordinaria la instrucción, juzgamiento y aplicación de las penas en los delitos tributarios, de conformidad a la legislación sobre la materia.

TITULO I

Artículo 188º.- SANCIÓN A MIEMBROS DEL PODER JUDICIAL YDEL MINISTERIO PUBLICO, NOTARIOS Y MARTILLEROSPÚBLICOS

Los miembros del Poder Judicial y del Ministerio Público que infrinjan lo dispuesto en el Artículo 96º, que no cumplan con lo solicitado expresamente por la Administración Tributaria o dificulten el ejercicio de las funciones de ésta, serán sancionados de acuerdo con lo previsto en la Ley Orgánica del Poder Judicial y en la Ley Orgánica del Ministerio Público según corresponda para cuyo efecto la denuncia será presentada por el Ministro de Economía y Finanzas.

Artículo 187º.- Derogado por el Artículo 64° de la Ley N° 27038,publicada el 31 de diciembre de 1998.

Artículo 186º.- SANCIÓN A FUNCIONARIOS DE LAADMINISTRACION PUBLICA Y OTROS QUE REALIZAN LABORESPOR CUENTA DE ESTA

Los funcionarios y servidores públicos de la Administración Pública que por acción u omisión infrinjan lo dispuesto en el Artículo 96º, serán sancionados con suspensión o destitución, de acuerdo a la gravedad de la falta.

Artículo 185°.- Artículo derogado por la Única Disposición Complementaria Derogatoria del Decreto

Legislativo Nº 981, publicado el 15 de marzo de 2007.

Artículo 184º.- SANCIÓN DE COMISO

Detectada la infracción sancionada con comiso de acuerdo a las Tablas se procederá a levantar un Acta Probatoria.

Artículo 183º.- SANCIÓN DE CIERRE TEMPORAL

Cuando el deudor tributario tenga varios establecimientos y hubiera incurrido en las infracciones a que se refieren los numerales 1, 2 o 3 del artículo 174, la sanción de cierre se aplicará en el establecimiento en el que se cometió, o en su defecto, se detectó la infracción.

Artículo 182º.- SANCIÓN DE INTERNAMIENTO TEMPORAL DEVEHÍCULOS

Por la sanción de internamiento temporal de vehículos, éstos soningresados a los depósitos o establecimientos que designe la SUNAT.

El infractor podrá retirar su vehículo de encontrarse en alguna situación que menciona el código tributario.

Artículo 181°.- ACTUALIZACIÓN DE LAS MULTAS

Oportunidad.

Interes aplicable.

Artículo 180º.- TIPOS DE SANCIONES

Las multas se podrán determinar en función:

e) El monto no entregado.

d) El tributo omitido, no retenido o no percibido, no pagado, el montoaumentado indebidamente y otros conceptos que se tomen comoreferencia.

c) I: Cuatro (4) veces el límite máximo de cada categoría de losIngresos brutos mensuales del Nuevo Régimen Único Simplificado (RUS)por las actividades de ventas o servicios prestados por el sujeto delNuevo RUS

b) IN: Total de Ventas Netas y/o ingresos por servicios y otros ingresosgravables y no gravables o ingresos netos o rentas netas comprendidosen un ejercicio gravable.

a) UIT: La Unidad Impositiva Tributaria vigente a la fecha en que secometió la infracción y cuando no sea posible establecerla

Artículo 179º.- REGIMEN DE INCENTIVOS

La sanción de multa aplicable por las infracciones establecidas en losnumerales 1, 4 y 5 del artículo 178°, se sujetará, al siguiente régimende incentivos, siempre que el contribuyente cumpla con cancelar lamisma con la rebaja correspondiente.

Artículo 178º.- INFRACCIONES RELACIONADAS CON ELCUMPLIMIENTO DE LAS OBLIGACIONES TRIBUTARIAS

Constituyen infracciones relacionadas con el cumplimiento de lasobligaciones tributarias.

Artículo 177º.- INFRACCIONES RELACIONADAS CON LAOBLIGACION DE PERMITIR EL CONTROL DE LAADMINISTRACION, INFORMAR Y COMPARECER ANTE LA MISMA

Constituyen infracciones relacionadas con la obligación de permitir el control de la Administración, informar y comparecer ante la misma.

Artículo 176º.- INFRACCIONES RELACIONADAS CON LAOBLIGACION DE PRESENTAR DECLARACIONES YCOMUNICACIONES

1. No presentar las declaraciones que contengan la determinación dela deuda tributaria dentro de los plazos establecidos.

2. No presentar otras declaraciones o comunicaciones dentro de los plazos establecidos.

3. Presentar las declaraciones que contengan la determinación de la deuda tributaria en forma incompleta.

Artículo 175°.- INFRACCIONES RELACIONADAS CON LA

OBLIGACIÓN DE LLEVAR LIBROS Y/O REGISTROS O CONTARCON INFORMES U OTROS DOCUMENTOS

Siendo 9 solo mencionare algunos:

1. Omitir llevar los libros de contabilidad, u otros libros y/o registros exigidos por las leyes, reglamentos o por Resolución de Superintendencia de la SUNAT u otros medios de control exigidos por las leyes y reglamentos.

2. Omitir registrar ingresos, rentas, patrimonio, bienes, ventas,remuneraciones o actos gravados, o registrarlos por montos inferiores.

Artículo 174º.- INFRACCIONES RELACIONADAS CON LAOBLIGACION DE EMITIR, OTORGAR Y EXIGIR COMPROBANTESDE PAGO Y/U OTROS DOCUMENTOS

Teniendo en cuenta que son 16 los enumerados, considero los mas importantes:

1. No emitir y/o no otorgar comprobantes de pago o documentos complementarios a éstos, distintos a la guía de remisión.

2. Emitir y/u otorgar documentos que no reúnen los requisitos y características para ser considerados como comprobantes de pago o como documentos complementarios a éstos, distintos a la guía de remisión.

Artículo 173°.- INFRACCIONES RELACIONADAS CON LAOBLIGACIÓN DE INSCRIBIRSE, ACTUALIZAR O ACREDITAR LAINSCRIPCIÓN EN LOS REGISTROS DE LA ADMINISTRACIÓN.

1. No inscribirse en los registros de la Administración Tributaria, salvo aquellos en que la inscripción constituye condición par el goce de un beneficio.

2. Obtener dos o más números de inscripción para un mismo registro.

Artículo 172º.- TIPOS DE INFRACCIONES TRIBUTARIAS

Las infracciones tributarias se originan por el incumplimiento de las obligaciones siguientes:

1. De inscribirse, actualizar o acreditar la inscripción.

2. De emitir, otorgar y exigir comprobantes de pago y/u otros documentos.

3. De llevar libros y/o registros o contar con informes u otros documentos.

4. De presentar declaraciones y comunicaciones.

Artículo 171º.- PRINCIPIOS DE LA POTESTAD SANCIONADORA

La Administración Tributaria ejercerá su facultad de imponer sancionesde acuerdo con los principios de legalidad, tipicidad, non bis in idem,proporcionalidad, no concurrencia de infracciones, y otros principiosaplicables.

Artículo 170º.- IMPROCEDENCIA DE LA APLICACIÓN DEINTERESES Y SANCIONES

No procede la aplicación de intereses ni sanciones si:

1. Como producto de la interpretación equivocada de una norma, no se hubiese pagado monto alguno de la deuda tributaria relacionada con dicha interpretación hasta la aclaración de la misma, y siempre que la norma aclaratoria señale expresamente que es de aplicación el presente numeral.

2. La Administración Tributaria haya tenido duplicidad de criterio enla aplicación de la norma y sólo respecto de los hechosproducidos, mientras el criterio anterior estuvo vigente.

Artículo 169º.- EXTINCION DE LAS SANCIONES

Las sanciones por infracciones tributarias se extinguen conforme a loestablecido en el Artículo 27º.

Artículo 168º.- IRRETROACTIVIDAD DE LAS NORMASSANCIONATORIAS

Las normas tributarias que supriman o reduzcan sanciones porinfracciones tributarias, no extinguirán ni reducirán las que seencuentren en trámite o en ejecución.

Artículo 167º.- INTRANSMISIBILIDAD DE LAS SANCIONES

Por su naturaleza personal, no son transmisibles a los herederos y legatarios las sanciones por infracciones tributarias.

Artículo 166°.- FACULTAD SANCIONATORIA

La Administración Tributaria tiene la facultad discrecional de determinary sancionar administrativamente las infracciones tributarias.

Artículo 165º.- DETERMINACION DE LA INFRACCION, TIPOS DESANCIONES Y AGENTES FISCALIZADORES

La infracción será determinada en forma objetiva y sancionada administrativamente con penas pecuniarias, comiso de bienes, internamiento temporal de vehículos, cierre temporal de establecimiento u oficina, etc.