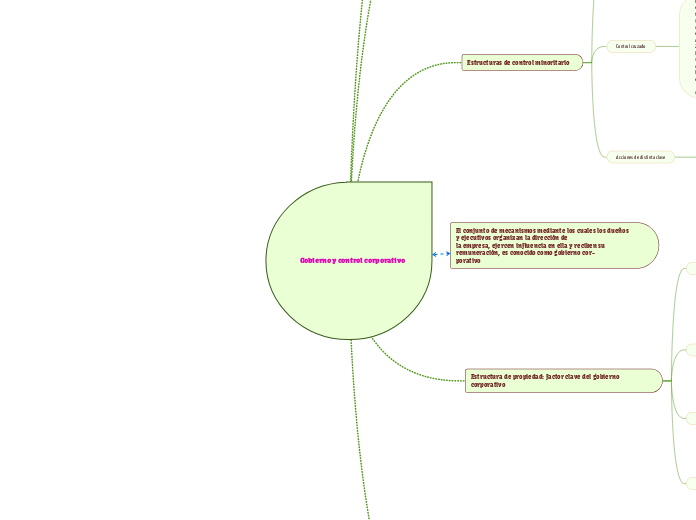

Gobierno y control corporativo

Control corporativo y naturaleza de la empresa

La teoría económica clásica se concentró más en el estudio del entorno de la empresa que en el estudio de

su organización interna. Así, visualizaba a la empresa como un conjunto de posibilidades de producción,

donde, por un lado, se ingresa una determinada cantidad de insumos y, por el otro, se obtiene un produc-

to, sin preocuparse por lo que ocurriera al interior de ella. De esta manera, la teoría clásica no hace refe-

rencia explícita a los procedimientos mediante los cuales se toman decisiones al interior de la empresa. Esta

forma puramente tecnológica de ver la empresa descuidó el análisis del ámbito interno y, en particular,

de su estructura de control

Tipos de gobierno corporativo

Las sociedades anónimas abierta

se distinguen por tener la propie-

dad desconcentrada, una participación importante de accionistas minoritarios y un activo “mercado por

control corporativo”, esto es, frecuentes luchas por adquirir participaciones en empresas que permitan

definir ciertas líneas estratégicas

Las sociedades anónimas tradicionales

tienen ventajas por estar abiertas a

la participación financiera de terceros, porque la responsabilidad de los dueños queda limitada al valor

de la acción, por el desarrollo especializado de sus capacidades administrativas y por poseer una vida perpe-

tua (las acciones siguen existiendo

Estructuras de control minoritario

Control piramidal

Bajo esta forma, se organiza piramidalmente la estructura corporativa. Por ejemplo, si un grupo de accio-

nistas controla el 50,1% de la empresa A y la empresa A controla, a su vez, el 50,1% de la empresa B,

entonces el grupo de accionistas que controla la empresa A también controlará la empresa B, aunque tenga

derecho a percibir sólo el 25,1% de los excedentes que genere la empresa B. Si esta estructura se repite n

veces, los derechos que tiene el grupo controlador sobre los excedentes de caja de la empresa n decrece-

rán exponencialmente, aunque mantendrán su control.

Control cruzado

Una estructura de control cruzado es aquella en que la tenencia cruzada de acciones entre empresas po-

tencia y reafirma el poder del grupo controlador. Ejemplo de esto es el caso de dos empresas C y D, donde

un grupo de accionistas posee el 30,1% de la empresa C, y la empresa D posee el 20% de la empresa C.

Además, el mismo grupo de accionistas posee el 30,1% de la empresa D y la empresa C posee el 20% de

la empresa D. Entonces, el grupo de accionistas controlará tanto a las empresas C y D, pero sólo con dere-

chos sobre los excedentes totales de cada sociedad equivalentes al 36,1%, esto es, el 30,1% de los excedentes propios de la empresa (que equivale a su propiedad accionaria en esa empresa) más el 6,02% de los exce-

dentes que obtiene la empresa por sus inversiones en la otra empresa.

Acciones de distinta clase

Una estructura de control minoritario sustentada en acciones de distinta clase resulta la forma más simple

y transparente de crear una estructura de control minoritario, debido a que permite separar directamente

los derechos sobre los excedentes de los derechos sobre el control de la organización.

Las estructuras de control minoritario que se sustentan en la existencia de acciones de distinta clase

son un hecho difundido internacionalmente. Alemania, Estados Unidos, Francia, Inglaterra, Japón y Sui-

za son países donde sus bolsas de valores listan empresas con distintas clases de acciones. De acuerdo con

Mayer (1999), el origen de estas estructuras de control minoritario se remonta a Europa por lo menos al

siglo pasado, cuando la falta de desarrollo del mercado financiero llevó a los empresarios a buscar formas

alternativas para financiar el desarrollo de sus empresas sin perder su control.

Estructura de propiedad: factor clave del gobierno corporativo

Tamaño patrimonial eficiente de la empresa

mayor tamaño eficiente de la empresa, mayores serán los recursos de capital necesarios para adquirir una

fracción de su propiedad y, por lo tanto, mayor será el valor de mercado de tal fracción de propiedad. El

mayor precio de una fracción de la empresa puede reducir el grado de concentración de la propiedad de-

bido a que cada inversionista requerirá aportar más de su riqueza para tener una fracción dada de la pro-

piedad, con lo que el riesgo particular o diversificable de su inversión aumenta.

Control potencial, riesgo específico y competencia

El control potencial está relacionado con la posibilidad de vigilar eficientemente por medio de métodos

distintos de los de la vigilancia directa. Un ejemplo de esto es la comparación de la ganancia de la em-

presa con la ganancia promedio de la industria. Sin embargo, existen factores en el entorno de la empre-

sa que pueden actuar de manera “perversa” en el control potencial. Uno de particular importancia es la

incertidumbre específica de la empresa (riesgo diversificable), que dificulta la distinción entre los errores

cometidos por los administradores (su incompetencia) y los malos resultados asociados a problemas del

entorno.

Regulación

La regulación generalmente reduce las opciones de los administradores de las empresas para aprovechar la

falta de vigilancia por parte de los dueños. Un caso trivial es cuando la regulación se realiza con el propósi-

to de proteger a los accionistas minoritarios

El caso de los grupos económicos

Uno de los fenómenos organizacionales más interesantes en Latinoamérica son los grupos económicos.

Hacia 1978, Leff resaltó los rasgos que caracterizaban a los grupos latinoamericanos. Estas peculiaridades

eran, en primer lugar, la conglomeración productiva, es decir, el control de una serie de empresas sin rela-

ción clara en la cadena insumo-producto (por ejemplo, dueños de siderúrgicas, bancos y textiles a la vez).

Una segunda característica era que, a pesar del gran tamaño de esas empresas, existía una organización de

tipo familiar, o sea, la propiedad y el control eran ejercidos por miembros de una o pocas familias ligadas.

Tomas y valor del control

Fusiones y adquisiciones como mecanismos de control

Las fusiones y adquisiciones pueden actuar, en gran medida, como mecanismos automáticos de control de

gerentes y aliviar problemas asociados a la ausencia de monitoreo por parte de accionistas minoritarios.

Consideremos el caso de una empresa A que, bien administrada, podría generar flujos que la llevarían a

tener un valor de US$5.000 millones. Supongamos también que, por problemas de agencia, esa empresa

no es administrada en forma consistente con los objetivos de todos los dueños, con lo que, de permanecer

con la actual administración, que posee el 30% de las acciones, se producirá una baja en sus flujos de caja

disminuyendo su valor total a sólo US$4.500. Supongamos también que el resto de los accionistas está lo

suficientemente disperso como para no tener interés en monitorear a la administración, que sólo responde

al grupo controlador

Bloqueo a las adquisiciones

No hay duda de que el control de las empresas es valorado y que el valor que tiene el control puede ser sig-

nificativo.5 Sin embargo, como hemos señalado, las razones para valorar el control no son necesariamen-

te negativas y pueden responder al deseo de implantar una estrategia o un modo particular de gestión. En

este último caso, cuando un grupo adquiere el control de una empresa para una buena gestión y desarro-

llo, este grupo quizá requiera invertir en capital humano específico, de modo que, de dejar la empresa,

parte de su capital quedará depreciado. Ya sea porque desea mantener un abuso de control o porque hay

inversiones específicas a la empresa, los grupos controladores pueden procurar generar restricciones al ac-

ceso de otros controladores y así limitar la competencia por el control. A medida que el acceso al control

de la sociedad se hace más difícil, los que detenten este control tienen un mayor incentivo para invertir en

capital humano específico a la organización, capital humano que sería expropiable si este grupo no tuviera

limitado el acceso al control de la sociedad. También, en la medida en que el control es menos desafiable,

las oportunidades de abuso aumentan.