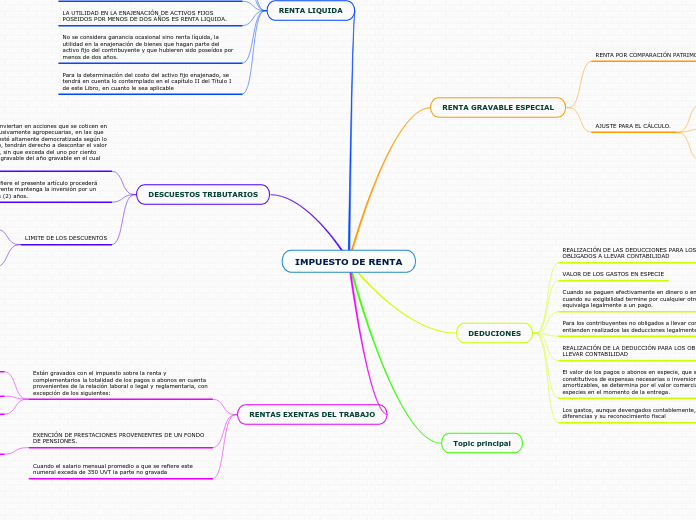

IMPUESTO DE RENTA

RENTA GRAVABLE ESPECIAL

RENTA POR COMPARACIÓN PATRIMONIAL

Cuando la suma de la renta gravable, las rentas exentas y la ganancia ocasional neta, resultare inferior a la diferencia entre el patrimonio líquido del último período gravable y el patrimonio líquido del período inmediatamente anterior

dicha diferencia se considera renta gravable, a menos que el contribuyente demuestre que el aumento patrimonial obedece a causas justificativas.

AJUSTE PARA EL CÁLCULO.

Para efectos de la determinación de la renta por comparación de patrimonios, a la renta gravable se adicionará el valor de la ganancia ocasional neta y las rentas exentas.

De esta suma, se sustrae el valor de los impuestos de renta y complementarios pagados durante el año gravable.

En lo concerniente al patrimonio se harán previamente los ajustes por valorizaciones y desvalorizaciones nominales.

DIFERENCIA PATRIMONIAL EN LA PRIMERA DECLARACIÓN

Si se presenta declaración de renta y patrimonio por primera vez y el patrimonio líquido resulta superior a la renta gravable ajustada como se indica en el artículo anterior, el mayor valor patrimonial se agrega a la renta gravable determinada por el sistema ordinario.

DEDUCIONES

REALIZACIÓN DE LAS DEDUCCIONES PARA LOS NO OBLIGADOS A LLEVAR CONTABILIDAD

VALOR DE LOS GASTOS EN ESPECIE

Cuando se paguen efectivamente en dinero o en especie o cuando su exigibilidad termine por cualquier otro modo que equivalga legalmente a un pago.

Para los contribuyentes no obligados a llevar contabilidad se entienden realizados las deducciones legalmente aceptables

REALIZACIÓN DE LA DEDUCCIÓN PARA LOS OBLIGADOS A LLEVAR CONTABILIDAD

El valor de los pagos o abonos en especie, que sean constitutivos de expensas necesarias o inversiones amortizables, se determina por el valor comercial de las especies en el momento de la entrega.

Los gastos, aunque devengados contablemente, generarán diferencias y su reconocimiento fiscal

Topic principal

RENTA LIQUIDA

DETERMINACIÓN DE LA RENTA LIQUIDA

La renta líquida está constituida por la renta bruta menos las deducciones que tengan relación de causalidad con las actividades productoras de renta.

La renta líquida es renta gravable y a ella se aplican las tarifas respectivas, salvo cuando existan rentas exentas, en cuyo caso se restan para determinar la renta gravable.

LA UTILIDAD EN LA ENAJENACIÓN DE ACTIVOS FIJOS POSEIDOS POR MENOS DE DOS AÑOS ES RENTA LIQUIDA.

No se considera ganancia ocasional sino renta líquida, la utilidad en la enajenación de bienes que hagan parte del activo fijo del contribuyente y que hubieren sido poseídos por menos de dos años.

Para la determinación del costo del activo fijo enajenado, se tendrá en cuenta lo contemplado en el capítulo II del Título I de este Libro, en cuanto le sea aplicable

DESCUESTOS TRIBUTARIOS

Los contribuyentes que inviertan en acciones que se coticen en bolsa, en empresas exclusivamente agropecuarias, en las que la propiedad accionaria esté altamente democratizada según lo establezca el reglamento, tendrán derecho a descontar el valor de la inversión realizada, sin que exceda del uno por ciento (1%) de la renta líquida gravable del año gravable en el cual se realice la inversión.

El descuento a que se refiere el presente artículo procederá siempre que el contribuyente mantenga la inversión por un término no inferior a dos (2) años.

LIMITE DE LOS DESCUENTOS

En ningún caso los descuentos tributarios pueden exceder el valor del impuesto básico de renta.

La determinación del impuesto después de descuentos, en ningún caso podrá ser inferior al 75% del impuesto determinado por el sistema de renta presuntiva sobre patrimonio líquido, antes de cualquier descuento tributario

RENTAS EXENTAS DEL TRABAJO

Están gravados con el impuesto sobre la renta y complementarios la totalidad de los pagos o abonos en cuenta provenientes de la relación laboral o legal y reglamentaria, con excepción de los siguientes:

1. Las indemnizaciones por accidente de trabajo o enfermedad.

2. Las indemnizaciones que impliquen protección a la maternidad.

3. Lo recibido por gastos de entierro del trabajador.

EXENCIÓN DE PRESTACIONES PROVENIENTES DE UN FONDO DE PENSIONES.

Las prestaciones por causa de vejez sólo tendrán este tratamiento cuando el beneficiario haya cumplido cincuenta y cinco (55) años de edad y haya pertenecido al Fondo durante un período no inferior a cinco (5) años.

Cuando el salario mensual promedio a que se refiere este numeral exceda de 350 UVT la parte no gravada