Topic flotante

LIBRO 10

NORMAS APLICABLES A LAS BOLSAS DE VALORES

ADMINISTRACIÓN DE SISTEMAS DE SUBASTA PARA LA DETERMINACIÓN DE TARIFAS

INTERBANCARIAS DE INTERCAMBIO

Las bolsas de valores podrán administrar sistemas de subasta para la determinación de tarifas

interbancarias de intercambio de que trata el literal d) del artículo 2.1.4.1.1 del presente decreto, lo cual

comprenderá las siguientes actividades:

a) Administrar los mecanismos de votación que se implementen en el marco de los sistemas de subasta

para la determinación de tarifas interbancarias de intercambio.

b) Calcular y publicar las tarifas interbancarias de intercambio que se obtengan como resultado de la

ejecución de los mecanismos de votación.

c) Conservar los antecedentes y registros de los mecanismos de votación.

OPERACIONES DE REMATE Y MARTILLO

Los remates deberán celebrarse de forma simultánea a través del martillo de las bolsas de valores

que existan en el país. , Cada bolsa tendrá su propio presidente para el martillo y se nombrará entre

estos, a elección del vendedor, un presidente para el remate simultáneo.

En el evento en que el vendedor no manifieste quien deberá presidir el remate simultáneo, dicho

nombramiento se hará de común acuerdo por los presidentes del martillo de cada una de las bolsas.

OPERACIONES DE PRIVATIZACIÓN Y DEMOCRATIZACIÓN

Con sujeción a lo previsto en la Ley 226 de 1995 y en el programa de enajenación respectivo, las

bolsas de valores podrán participar en operaciones de venta de acciones inscritas en el Registro Nacional de Valores y Emisores -RNVE, que se realicen en los procesos de privatización y

democratización, en desarrollo de la etapa orientada a los destinatarios de las condiciones especiales

a que se refiere el artículo 3º. de dicha Ley.

DISPOSICIONES MEDIANTE LAS CUALES SE REGLAMENTA LA NEGOCIACION DE

ACCIONES, BONOS OBLIGATORIAMENTE CONVERTIBLES EN ACCIONES INSCRITOS EN

BOLSAS DE VALORES, ASI COMO LOS INSTRUMENTOS FINANCIEROS DERIVADOS CUYO

ACTIVO SUBYACENTE SEAN ACCIONES INSCRITAS EN DICHAS BOLSAS.

DISPOSICIONES FINALES

Las bolsas de valores deberán presentar ante la Superintendencia Financiera de Colombia las

modificaciones necesarias a sus reglamentos para que los mismos estén ajustados de acuerdo con lo

previsto en el presente Título, a más tardar el 23 de marzo de 2009.

PLANES DE CONTINGENCIA Y CONTINUIDAD DE LAS BOLSAS DE VALORES EN

SU CALIDAD DE SISTEMAS DE NEGOCIACION DE ACCIONES, BONOS CONVERTIBLES EN

ACCIONES E INSTRUMENTOS FINANCIEROS DERIVADOS CUYO SUBYACENTE SEAN

ACCIONES

Las bolsas de valores, de conformidad con el tamaño y complejidad de sus sistemas, deberán diseñar

e implementar un plan de contingencia y continuidad para el manejo, procesamiento, difusión,

conservación y recuperación de la información relativa a las operaciones que se realicen por su

conducto

ASPECTOS APLICABLES A LAS BOLSAS DE VALORES EN SU CALIDAD DE

SISTEMAS DE NEGOCIACÓN DE ACCIONES, BONOS CONVERTIBLES EN ACCIONES E

INTRUMENTOS FINANCIEROS DERIVADOS CUYO SUBYACENTE SEAN ACCIONES.

Las bolsas de valores podrán habilitar en sus sistemas la celebración de las siguientes operaciones

sobre los valores a que se refiere el artículo 2.10.5.1.1 del presente decreto:

a) operaciones de contado;

b) operaciones a plazo;

c) operaciones de reporto o repo;

d) operaciones simultáneas;

e) operaciones de transferencia temporal de valores;

f) operaciones sobre instrumentos financieros derivados cuyo subyacente sean acciones

inscritas en bolsas de valores; y

g) las demás que de manera general y previa autorice la Superintendencia Financiera de

Colombia.

ASPECTOS GENERALES

Regulan el funcionamiento de los sistemas de

negociación de acciones y bonos obligatoriamente convertibles en acciones inscritas en bolsas de

valores, así como de los instrumentos financieros derivados cuyo activo subyacente sean acciones

inscritas en bolsas de valores, cuando estas acciones, bonos e instrumentos financieros derivados se encuentren inscritos en el Registro Nacional de Valores y Emisores - RNVE.

TARIFAS Y COMISIONES

Las bolsas de valores están autorizadas a cobrar tarifas a los emisores de valores inscritos en bolsa,

siempre que éstas cumplan los siguientes requisitos:

a) Que la adopción de la tarifa se encuentre sustentada en un estudio que la bolsa

correspondiente elabore para tal efecto;

b) Que la bolsa de a conocer la tarifa a través de su boletín diario con un mínimo de diez (10)

días de antelación a la adopción de la misma;

c) Que la tarifa adoptada no se contraponga a las normas relacionadas con el régimen de libre

competencia, contenidas principalmente en la Ley 155 de 1959 y el Decreto 2153 de 1992.

ÍNDICE DE BURSATILIDAD ACCIONARIA. COMPOSICIÓN, CÁLCULO Y CATEGORIA

a Superintendencia Financiera de Colombia calculará y dará a conocer en forma mensual, durante

los diez primeros días de cada mes y anual en el mes de enero, el índice de bursatilidad para cada

una de las acciones que se negocian en las bolsas del país. Períodos considerados. Cálculo y categorización de la bursatilidad accionaria. Publicación. Información de las bolsas de valores.

OBLIGACIONES DE LAS BOLSAS DE VALORES

Medidas que deben ser

adoptadas por las bolsas.

CONSEJOS DIRECTIVOS DE LAS BOLSAS DE VALORES

Integración de los consejos

directivos de las bolsas de valores.

LIBRO 9

NORMAS APLICABLES A LAS SOCIEDADES COMISIONISTAS DE BOLSA

FONDO DE GARANTÍAS

Las sociedades comisionistas de bolsa valores que funcionen en el país deberán conformar y

mantener un único fondo de garantías, que tendrá como objeto responder a los clientes de dichas

sociedades, incluidas las carteras colectivas que administran, por el cumplimiento de las obligaciones

de entrega o restitución de valores o de dinero que las mismas hayan contraído en desarrollo del

contrato de comisión. la administración de valores y la administración de portafolios de terceros.opic

OPERACIONES DEL MERCADO CAMBIARIO

Las sociedades comisionistas de bolsa podrán realizar operaciones del mercado cambiario, afectando

su posición propia o en desarrollo de contratos de comisión, sujetándose para ello tanto a las

condiciones establecidas por la Junta Directiva del Banco de la República como a las fijadas en el

presente Título.

OPERACIONES DE CORRETAJE

Las sociedades comisionistas de bolsa podrán, previa autorización de la Superintendencia Financiera

de Colombia, realizar operaciones de corretaje sobre valores inscritos en el Registro Nacional de

Valores y Emisores-RNVE que no estén inscritos en bolsa, siempre que para el efecto den

cumplimiento a lo que sobre el particular establece el Código de Comercio y los reglamentos de las

bolsas.

FORMADORES DE LIQUIDEZ DEL MERCADO DE VALORES

Las sociedades comisionistas de bolsa de valores podrán actuar como formadores de liquidez del

mercado de valores cuando intervengan de manera continua en las ruedas o sesiones de los

sistemas de negociación de valores formulando posturas u órdenes de venta o de compra en firme,

con el objeto de otorgar liquidez a los valores a los que hace referencia el artículo 2.9.17.1.2 del

presente Títuloopic

OPERACIONES DE VENTAS EN CORTO

Se entiende como venta en corto, aquella venta

de valores en la cual el vendedor no tiene la propiedad de los valores objeto de la operación al

momento de la misma. En todo caso, a más tardar el mismo día de la celebración de la venta en corto

el vendedor deberá haber realizado las operaciones que sean necesarias para no dejar descubierta la

venta en corto y asegurar así la posterior liquidación de la misma.

OPERACIONES SOBRE TÍTULOS NO INSCRITOS EN BOLSA

Contratos de comisión sobre títulos no inscritos en bolsa.

ADMINISTRACIÓN DE PORTAFOLIOS DE TERCEROS

Las sociedades comisionistas de bolsa, previa autorización de la Superintendencia Financiera de

Colombia, podrán administrar portafolios de valores de terceros, siempre que para el efecto den

cumplimiento a las normas que en esta materia expida el Gobierno.

DEBERES DE INFORMACIÓN DE LAS SOCIEDADES COMISIONISTAS DE VALORES

Y PRÁCTICAS INSEGURAS Y NO AUTORIZADAS

Dentro de los tres días hábiles siguientes a aquel en el cual se concrete el hecho que las origine, las

sociedades comisionistas deberán comunicar a la Superintendencia Financiera de Colombia y a las

bolsas de valores del país, de todas aquellas vinculaciones económicas, relaciones contractuales,

otras circunstancias que, en su actuación por cuenta propia o ajena, puedan suscitar conflictos de

interés.

Esta obligación se aplica también a las sociedades comisionistas independientes de valores, caso en

el cual la información debe suministrarse a la Superintendencia Financiera de Colombia.

OBLIGACIONES DE LAS SOCIEDADES COMISIONISTAS DE VALORES

En desarrollo del Libro 6 de la Parte 7 del presente decreto, las sociedades comisionistas de bolsa y

las comisionistas independientes de valores deberán adoptar las siguientes reglas de conducta:

a) Revelar al mercado la información privilegiada o eventual sobre la cual no tengan deber de

reserva y estén obligadas a transmitir;

b) Guardar reserva, respecto de las informaciones de carácter confidencial que conozcan en

desarrollo de su actividad, entendiendo por tales aquellas que obtienen en virtud de su

relación con el cliente, que no está a disposición del público y que el cliente no está obligado a

revelar;

c) Obtener, en cada caso, autorización expresa y escrita del cliente para ejecutar órdenes

sobre valores emitidos por empresas a las que esté prestando asesoría en el mercado de

capitales, excepto cuando dicha asesoría sea propia del contrato de comisión;

d) Informar adecuadamente a los clientes previamente a la aceptación del encargo sobre su

vinculación, en desarrollo del literal d) del artículo 2o de la ley 45 de 1990, cuando la orden

tenga por objeto títulos emitidos, avalados, aceptados o cuya emisión sea administrada por la

matriz, por sus filiales o subsidiarias de ésta

SERVICIOS FINANCIEROS PRESTADOS POR LAS SOCIEDADES COMISIONISTAS

DE BOLSA DE VALORES A TRAVÉS DE CORRESPONSALES

OPERACIONES CARRUSEL

Las instrucciones que aquí se imparten cobijan el conjunto de dos o más operaciones que reúnen las

siguientes características, independientemente del nombre que se les de para distinguirlas:

a) Se celebran, en principio, sobre un mismo título, el cual tiene un plazo de vencimiento.

b) Se celebran de manera simultánea.

c) Son operaciones en las cuales los compromisos de compraventa se hacen efectivos en

fechas futuras.

d) Permiten establecer que los compromisos de compraventa conexos a las correspondientes

operaciones, definen la p

OPERACIONES POR FUERA DE RUEDA

Las sociedades comisionistas de bolsa podrán realizar por fuera de rueda operaciones que tengan

por objeto colocar en el mercado primario valores inscritos en bolsa, siempre y cuando el precio de

colocación se encuentre previamente determinado por el emisor.

OPERACIONES DE REPORTO O REPO, SIMULTÁNEAS Y DE TRANSFERENCIA

TEMPORAL DE VALORES.

Las sociedades comisionistas de bolsa de valores podrán realizar a través de bolsa de valores, por

cuenta propia o por cuenta de terceros, operaciones de reporto o repo, simultáneas y de transferencia

temporal de valores.

PARTICIPACIÓN DE LAS SOCIEDADES COMISIONISTAS DE BOLSA EN LOS

PROCESOS DE PRIVATIZACIÓN Y DEMOCRATIZACIÓN

OFICINAS DE REPRESENTACIÓN DE CORREDORES DE BOLSA DE FUTUROS Y

OPCIONES DEL EXTERIOR.

Las sociedades comisionistas de bolsa podrán actuar, previa autorización del Superintendente

Financiera de Colombia, como representantes de las oficinas de representación en Colombia de los

miembros de las bolsas de futuros y opciones del exterior, así como de las que constituyan las

entidades financieras extranjeras especialmente calificadas por el Banco de la República.

ASESORÍA EN ACTIVIDADES RELACIONADAS CON EL MERCADO DE CAPITALES

Las sociedades comisionistas de bolsa, previa autorización de la Superintendencia Financiera de

Colombia, podrán ofrecer y prestar a sus clientes los servicios de asesoría que se detallan en el

artículo siguiente, siempre que se sujeten a las condiciones que para el efecto establezca la

Superintendencia Financiera de Colombia.

ADMINISTRACIÓN DE VALORES

las sociedades comisionistas de bolsa

podrán ofrecer y prestar a sus clientes servicios de administración de valores, previa autorización de

la Superintendencia Financiera de Colombia y siempre que se sujeten a las condiciones que se

establecen en los artículos siguientes.

NORMAS SOBRE FINANCIACIÓN DE VALORES

Para efectos del presente título se entiende que se está financiando la adquisición de un valor cuando

la sociedad comisionista proporciona la totalidad o parte de los recursos necesarios para atender

cualquier orden de compra de un título impartida por un cliente.

OPERACIONES POR CUENTA PROPIA

DISPOSICIONES GENERALES DE LAS OPERACIONES POR CUENTA PROPIA

Las operaciones por cuenta propia que celebren las sociedades comisionistas de bolsa de valores

estarán sujetas a las condiciones generales que establece el presente Capítulo y podrán ser ejercidas

previa autorización de la Superintendencia Financiera de Colombia. Prohibición de utilizar recursos de sus clientes.

OPERACIONES POR CUENTA PROPIA EN EL MERCADO SECUNDARIO

Son operaciones por cuenta propia en el mercado secundario de valores aquellas adquisiciones de

valores inscritos en el Registro Nacional de Valores y Emisores –RNVE o en un sistema local de

cotizaciones de valores extranjeros que son realizadas por las sociedades comisionistas de bolsa de

valores con el objeto de imprimirle liquidez y estabilidad al mercado. Principios generales. Prohibiciones.

OPERACIONES POR CUENTA PROPIA EN EL MERCADO PRIMARIO

Definiciones . 1. La adquisición, dentro de la modalidad en firme, de toda o parte de una emisión con el

objeto exclusivo de facilitar la distribución y colocación de los valores. Régimen aplicable.

PARTICIPACIÓN EN REMATES

Las sociedades comisionistas de bolsa podrán realizar a través del martillo de la bolsa y con sujeción

a las normas que rigen el remate de títulos inscritos en la misma, operaciones sobre valores que

estén inscritos en el Registro Nacional de Valores y Emisores- RNVE o en la respectiva bolsa.

ACTIVIDADES AUTORIZADAS

RÉGIMEN DE AUTORIZACIÓN INDIVIDUAL

Cuando la sociedad comisionista de bolsa que habiéndose acogido al régimen de autorización

general no cumpla o deje de cumplir con alguno o algunos de los requisitos antes mencionados

deberá abstenerse de continuar realizando la o las operaciones correspondientes, salvo los negocios

cuya ejecución se halle en período de cumplimiento. En tal caso el desarrollo de la o las actividades

correspondientes estará sujeta a autorización previa e individual.

RÉGIMEN DE AUTORIZACIÓN GENERAL

Régimen de autorización

general. Requisitos Requisitos especiales para la financiación de valores. Representante legal para operaciones por cuenta propia. Regla para la administración de portafolios de terceros. Responsabilidad de losadministradores y representantes legales. Información a la Superintendencia Financiera de Colombia.

Patrimonio adecuado Relación de solvencia. Patrimonio técnico. Capital primario. Deducciones al capital primario. Capital secundario. Valor computable del capital secundario. Riesgo de crédito. Riesgo de mercado. Riesgo de liquidación / entrega. Valor de la exposición por riesgo de mercado. Concentración del riesgo de crédito. Riesgo de crédito con personas relacionadas. Límites a las operaciones a plazo y carrusel. Instrucciones sobre la cuenta propia.

LIBRO 8

NORMAS APLICABLES A LAS SOCIEDADES DE CAPITALIZACIÓN

PATRIMONIO ADECUADO

Patrimonio adecuado. Relación de solvencia de lassociedades de capitalización. Cumplimiento de la relación de solvencia. Patrimonio técnico. Cálculo del patrimonio básico. Deducciones del patrimonio básico Patrimonio adicional. Deducciones del patrimonio técnico Cálculo del total de activos ponderados por riesgo. Clasificación y ponderación de activos. Detalle de la clasificación de activos Valoraciones y provisiones. Clasificación de activos de riesgo en

procesos de titularización. Sanciones Vigilancia.

LIBRO 7

NORMAS APLICABLES A LAS SOCIEDADES DE INTERMEDIACIÓN CAMBIARIA Y DE

SERVICIOS FINANCIEROS ESPECIALES

Definición. Régimen aplicable. Tipo social. Requisitos de organización. Monto mínimo de capital. Obligaciones especiales Autorización.

LIBRO 6

NORMAS APLICABLES A LAS SOCIEDADES ADMINISTRADORAS DE FONDOS DE

PENSIONES Y CESANTÍAS

RÉGIMEN DE PROTECCIÓN AL CONSUMIDOR FINANCIERO DEL SISTEMA GENERAL DE PENSIONES

CAPACITACION Y REGISTRO DE PROMOTORES

Capacitación. Registro. Régimen de Transición.

ACTIVIDADES DE PROMOCION Y PRESTACION DEL SERVICIO

Profesionalismo Promoción del esquema de Multifondos. Asesoría e información al Consumidor Financiero.

OBJETO, PRINCIPIOS GENERALES, DERECHOS Y DEBERES

Objeto y ámbito de aplicación Principios. Derechos. Deberes.

METODOLOGIA DEL CÁLCULO DE RENTABILIDAD MÍNIMA QUE DEBERÁN

GARANTIZAR LAS SOCIEDADES ADMINISTRADORAS DE FONDOS DE CESANTÍA A SUS

AFILIADOS

Rentabilidad mínima obligatoria para el Portafolio de Corto Plazo Rentabilidad mínima obligatoria para el

Portafolio de Largo Plazo. Cálculo de la rentabilidad acumulada Periodo de Cálculo de la Rentabilidad. Verificación. Monto Mínimo para la verificación Cálculo y divulgación de la Rentabilidad Mínima. Transición.

REGIMEN DE INVERSIONES

RÉGIMEN DE LAS SOCIEDADES ADMINISTRADORAS DE FONDOS DE CESANTIA

Portafolios de inversión de los Fondos

de Cesantía. Subcuentas. Derechos de los afiliados Información y educación del afiliado. Perfil de administración de las

subcuentas Recaudo y acreditación de aportes. Elección por defecto. Traslados a otra Sociedad

Administradora de Fondos de Cesantía. Depósitos por Portafolio, Liquidación por Retiros Parciales. Pignoración o embargo de cesantías. Régimen de Transición.

OPERACIONES CON DERIVADOS, ACCIONES E INVERSIONES EN ACTAS Y

CARTERA

Operaciones con instrumentos financieros derivados y productos estructurados. Negociación de acciones. Descuento de actas y carteras

RENTABILIDAD MINIMA OBLIGATORIA DE LOS FONDOS DE PENSIONES

OBLIGATORIAS

Determinación de la Rentabilidad Mínima. Metodología para el cálculo de la Rentabilidad Mínima obligatoria de los

fondos de pensiones obligatorias. Cálculo de la rentabilidad acumulada de cada tipo de fondo de pensiones obligatorias Periodo de cálculo de la rentabilidad mínima Verificación. Obligación de garantizar la rentabilidad mínima. Reserva de estabilización para cada tipo de fondo. Mecanismos de participación Rentabilidad mínima para el Fondo de Retiro Programado. Transición

RESERVAS DE ESTABILIZACION DE RENDIMIENTOS

Monto mínimo de la reserva de

estabilización de los fondos de pensiones. Monto mínimo de la reserva de

estabilización de los fondos de cesantía. Conformación de la reserva de

estabilización de rendimientos. Cómputo de la reserva de estabilización

de rendimientos. Restablecimiento de la reserva de

estabilización de rendimientos. Sanciones.

REVISOR FISCAL DE LOS FONDOS DE PENSIONES Y REPRESENTANTES DE LOS

AFILIADOS AL FONDO DE PENSIONES

Revisor fiscal de los fondos de

pensiones. Elección. Designación de los miembros de la

Comisión. Otras normas aplicables. Representantes de los afiliados al

Fondo de Pensiones. Elección de representantes. Funciones de los representantes.

2 ELECCION DE LOS REPRESENTANTES DE LOS TRABAJADORES Y DE LOS

EMPLEADORES EN LAS JUNTAS Y CONSEJOS DIRECTIVOS DE LAS SOCIEDADES

ADMINISTRADORAS DE FONDOS DE PENSIONES Y CESANTIAS

Postulaciones. Asamblea ordinaria. Convocatorias. Convocatoria mediante aviso. Representación mediante poder. Reuniones de segunda convocatoria. Limitaciones a la representación. Actas de la asamblea Postulación de empleadores Envío de actas Ausencia de inscripción. Posesión

MARGEN DE SOLVENCIA

Patrimonio adecuad Relación de solvencia Patrimonio técnico Patrimonio básico Deducciones del patrimonio básico Patrimonio adicional Riesgos operacionales

LIBRO 5

NORMAS APLICABLES A LAS SOCIEDADES FIDUCIARIAS

PATRIMONIO ADECUADO PARA LAS SOCIEDADES FIDUCIARIAS QUE

ADMINISTREN PATRIMONIOS AUTÓNOMOS QUE TIENEN A SU CARGO LA ADMINISTRACIÓN DE RESERVAS Y GARANTÍA DE OBLIGACIONES DEL SISTEMA DE SEGURIDAD SOCIAL

Cuando las sociedades fiduciarias incurran en defectos respecto de los niveles adecuados de

patrimonio exigidos para la administración de los recursos de que trata el presente decreto, la

Superintendencia Financiera de Colombia impondrá, por cada incumplimiento, una multa a favor del

Fondo de Solidaridad Pensional, equivalente al tres punto cinco por ciento (3.5%) del valor del

defecto mensual, sin exceder, respecto de cada incumplimiento, del uno punto cinco por ciento (1.5%)

del monto requerido para dar cumplimiento a tal relación.

Cuando los recursos del sistema de seguridad social sean administrados a través de uniones

temporales o consorcios por dos o más entidades fiduciarias, o en asociación con sociedades administradoras de fondos de pensiones, para el cálculo del patrimonio adecuado se tendrán en cuenta los patrimonios técnicos de todas las entidades participantes, excluyendo los patrimonios

técnicos que respaldan los fondos o negocios a cargo de las entidades participantes, que requiere margen de solvencia.

Para la determinación del patrimonio técnico de las entidades a que hace referencia el

artículo anterior se utilizará en lo pertinente el procedimiento descrito en el Título I del Libro 6 de

la presente Parte y las normas que lo modifiquen o adicionen.

Las sociedades fiduciarias que

administren a través de patrimonios autónomos, reservas o garantía de obligaciones del sistema de

seguridad social, incluidos los regímenes excepcionales, deberán mantener permanentemente y

acreditar ante la Superintendencia Financiera de Colombia

DERECHOS Y OBLIGACIONES DE LOS ACTOS Y CONTRATOS CELEBRADOS Y

EJECUTADOS POR EL FIDUCIARIO

Los patrimonios autónomos conformados en desarrollo del contrato de fiducia mercantil, aún cuando

no son personas jurídicas, se constituyen en receptores de los derechos y obligaciones legales y

convencionalmente derivados de los actos y contratos celebrados y ejecutados por el fiduciario en

cumplimiento del contrato de fiducia.

SOLEMNIDAD DE LOS CONTRATOS DE FIDUCIA MERCANTIL

Los contratos de la fiducia mercantil que celebren las sociedades fiduciarias no requerirán de la

solemnidad de la escritura pública cuando los bienes fideicomitidos sean exclusivamente bienes

muebles

LIBRO 4

NORMAS APLICABLES A LAS COOPERATIVAS FINANCIERAS

Para que resulte procedente la escisión prevista en el artículo 104 de la Ley 795 de 2003, y las

cooperativas que surjan de este proceso puedan exceptuarse de las previsiones de los artículos 33

inciso primero, 50 y 92 inciso segundo de la Ley 79 de 1988, deberá darse cumplimiento, además de

aquellas reglas que rigen la actividad de las entidades y demás normas aplicables

En las asambleas generales de las cooperativas de ahorro y crédito y cooperativas financieras cuya

creación sea el resultado de la escisión prevista en el artículo 104 de la Ley 795 de 2003, las

decisiones se adoptarán en los términos del artículo 96 de la Ley 79 de 1988.

La nueva cooperativa podrá tener la naturaleza de Organismo Cooperativo de Segundo Grado y

constituirse con un número mínimo de tres (3) entidades de las permitidas por el artículo 92 de la Ley

79 de 1998, incluyendo la cooperativa multiactiva o integral con sección de ahorro y crédito que le dio

origen.

En virtud de lo previsto en los numerales 2, 5 y 10 del artículo 5° y el numeral 1 del artículo 6° de la

Ley 79 de 1988, la cooperativa que haya dado origen a la cooperativa financiera o de ahorro y crédito

resultado de la escisión de que trata el artículo 104 de la Ley 795 de 2003, podrá participar tanto

directamente como a través de sus entidades relacionadas, hasta en un noventa y cinco por ciento

(95%) en el patrimonio de la nueva cooperativa.

La creación de la cooperativa de ahorro y crédito o cooperativa financiera que surja de la escisión

prevista en el artículo 104 de la Ley 795 de 2003, requerirá de previa autorización de la

Superintendencia de la Economía Solidaria o la Superintendencia Financiera de Colombia

LIBRO 3

NORMAS APLICABLES A LAS CORPORACIONES FINANCIERAS

Las operaciones de las corporaciones financieras podrán realizarse sin sujeción al plazo mínimo de

un (1) año establecido en el literal d) del artículo 12 del Estatuto Orgánico del Sistema Financiero.

(Adicionado por el Decreto 2800 de 1994) Las corporaciones financieras también podrán celebrar

las operaciones de que trata la letra h) del artículo 12 del Estatuto Orgánico del Sistema Financiero,

con títulos cuyo plazo sea igual o menor que un año o que correspondan a financiaciones por parte

del vendedor, cuyo plazo en el momento en que se efectúe la operación sea igual o menor que un año.

a) Captar recursos a la vista o mediante la expedición de CADTs, de cualquier clase de clientes,

siempre y cuando la respectiva entidad alcance y mantengan un capital pagado y reserva legal no

inferior al sesenta por ciento (60%) del capital mínimo requerido para la constitución de un

establecimiento bancario;

b) Participar en la promoción y financiación de proyectos de inversión en los que intervenga la

Nación, las entidades territoriales o sus respectivas descentralizadas siempre que correspondan al

mejoramiento de infraestructura urbana, de servicios públicos o de saneamiento ambiental.

LIBRO 2

NORMAS APLICABLES A LAS COMPAÑÍAS DE FINANCIAMIENTO

CRÉDITOS

Las condiciones generales de los préstamos que reciban las compañías de financiamiento

provenientes de otros establecimientos de crédito destinados a celebrar operaciones de microcrédito,

serán convenidas entre las partes, sujetándose en todo caso, a las normas relativas a cupos

individuales de crédito y a los límites de concentración de riesgos

Los préstamos de que trata el artículo 3° de la Ley 795 de 2003 y que reciban las compañías de

financiamiento de otros establecimientos de crédito, deberán estar destinados exclusivamente a la

realización de operaciones activas de microcrédito, de acuerdo con lo establecido en el artículo 39 de

la Ley 590 de 2000 y las demás normas que lo adicionen o modifiquen.

OPERACIONES AUTORIZADAS

En adición a las operaciones autorizadas en el artículo 24 del Estatuto Orgánico del Sistema

Financiero, las compañías de financiamiento pueden efectuar las siguientes operaciones: a) Captar recursos a través de depósitos de ahorro a la vista o mediante la expedición de CADTs, b) Abrir cartas de crédito sobre el interior o exterior,

Varias compañías de financiamiento podrán entregar conjuntamente en arrendamiento financiero,

bienes respecto de los cuales sean copropietarias.

Las compañías de financiamiento podrán realizar operaciones de leasing en las cuales el bien sea

exportado, sujetándose al régimen de cambios internacionales. Los ingresos provenientes de dichas

operaciones tendrán el carácter de exportación de bienes y servicios para todos los efectos legales.

Autorízar a las compañías de financiamiento a participar, en calidad de copropietario con compañías

de leasing extranjeras en operaciones de leasing internacional realizadas entre un locatario nacional y

la compañía de leasing extranjera, hasta un quince por ciento (15%) del costo del bien.

En las operaciones de leasing internacional las compañías de financiamiento podrán efectuar la

revisión de los documentos referentes a la celebración de los contratos de leasing, la gestión de cobro de la cartera proveniente de dichos contratos, y la canalización de la información requerida para el desarrollo de los mismos

ARRENDAMIENTO FINANCIERO O LEASING

Las compañías de financiamiento podrán, igualmente celebrar contratos de arrendamiento sin opción

de compra, los cuales se sujetarán a las disposiciones comunes sobre el particular.

Con el fin de que las operaciones de arrendamiento se realicen de acuerdo con su propia naturaleza

las compañías de financiamiento se sujetarán a las siguientes reglas a) Los bienes que se entreguen en arrendamiento deberán ser de propiedad de la compañía arrendadora. b) No podrán asumir el mantenimiento de los bienes entregados en arrendamientos financieros ni

fabricar o construir bienes muebles o inmuebles. c) El contrato de leasing o retro arriendo sólo podrá versar sobre activos fijos productivos equipos de

cómputo maquinaria o vehículos de carga o de transporte público o sobre bienes inmuebles; el valor

de compra del bien objeto del contrato deberá cancelarse de contado.

d) El arrendamiento no podrá versar sobre documentos de contenido crediticio, patrimonial, de

participación o representativos de mercaderías, tengan éstos o no el carácter de títulos valores.

Entiéndase por operación de arrendamiento financiero la entrega a título de arrendamiento de bienes

adquiridos para el efecto financiando su uso y goce a cambio del pago de cánones que recibirá

durante un plazo determinado, pactándose para el arrendatario la facultad de ejercer al final del

período una opción de compra.

TÍTULO 15

DEPÓSITO ELECTRÓNICO

TRÁMITE ORDINARIO DE APERTURA

El trámite ordinario de vinculación de clientes estará disponible para personas

naturales y personas jurídicas y para estos efectos, los establecimientos de crédito y Sociedades

Especializadas en Depósitos y Pagos Electrónicos - SEDPE deberán adelantar los procedimientos

ordinarios en materia de conocimiento del cliente y prevención de lavado de activos y financiación del

terrorismo. El consumidor financiero solamente puede ser titular de un (1) depósito electrónico en

cada entidad

Para efectos de la vinculación de personas naturales y personas jurídicas, los

establecimientos de crédito y las Sociedades Especializadas en Depósitos y Pagos Electrónicos -

SEDPE deben ofrecer un trámite de apertura ordinario de los depósitos electrónicos a los que se

refiere este capítulo.

TRÁMITE SIMPLIFICADO DE APERTURA PARA PERSONAS NATURALES

Para efectos del trámite simplificado de apertura de depósitos electrónicos de que trata

este capítulo, bastará con que el consumidor financiero interesado informe a la entidad financiera

respectiva, por cualquier medio, incluyendo, entre otros, medios electrónicos los siguientes

a. Nombre;

b. Tipo de documento de identidad;

c. Número del documento de identidad; y

d. Fecha de expedición del documento de identidad;

No se requerirá la presencia física del consumidor financiero interesado p

El trámite simplificado de apertura estará disponible únicamente para

personas naturales y será procedente siempre que se satisfagan los siguientes

a. El saldo máximo de depósitos no debe exceder en ningún momento tres (3) salarios mínimos

legales mensuales vigentes (SMLMV);

b. El monto acumulado de las operaciones débito que se realicen en un mes calendario no debe

superar tres (3) salarios mínimos legales mensuales vigentes (SMLMV); y

c. El consumidor financiero solamente puede ser titular de un (1) depósito electrónico en cada

entidad.

Para efectos de la vinculación de personas naturales, los establecimientos

de crédito y las Sociedades Especializadas en Depósitos y Pagos Electrónicos - SEDPE deben

ofrecer un trámite simplificado para la apertura de los depósitos electrónicos a los que se refiere este

capítulo.

GENERALIDADES DEPÓSITO ELECTRÓNICO

La Superintendencia Financiera de Colombia deberá establecer condiciones y trámites especiales

para la administración y el manejo de los depósitos electrónicos, de los que trata el presente Título,

por parte de los establecimientos de crédito y las Sociedades Especializadas en Depósitos y Pagos

Electrónicos - SEDPE, tales como reglas para el uso de canales, medios de manejo y administración

de riesgos.

Los titulares de los depósitos electrónicos son clientes en los términos establecidos por la ley 1328 de

2009 y les aplica el régimen de protección al consumidor financiero

Condiciones de publicidad.

Cuando en el contrato se disponga la posibilidad de hacer retiros en efectivo, el producto que se

comercialice al público deberá incluir la expresión “Depósito de Dinero Electrónico” y deberá

permitirse el retiro total del saldo vigente por cualquiera de los canales habilitados para el efecto

Los depósitos electrónicos ofrecidos por Establecimientos de Crédito y las Sociedades Especializadas en Depósitos y Pagos Electrónicos - SEDPE, son depósitos a la vista, diferentes de las cuentas corrientes y de ahorro, a nombre de personas naturales o jurídicas, y deberán cumplir con algunas condiciones.

TÍTULO 11

TÍTULO 12

TÍTULO 13

OPERACIONES CON DERIVADOS

Los establecimientos de crédito están autorizados para realizar operaciones con derivados.

TÍTULO 14

OTRAS OPERACIONES

De conformidad con el literal n, numeral 1 del Artículo 7, del Estatuto Orgánico del Sistema Financiero

modificado por el Artículo 1° de la Ley 795 de 2003, los deudores individuales de vivienda que hayan

entregado en dación en pago su vivienda, tendrán la posibilidad de optar por el leasing habitacional y

los establecimientos bancarios deberán ofrecer el contrato, siempre y cuando tengan capacidad de

pago

OTORGAMIENTO DE GARANTIAS O AVALES

Los bancos, las corporaciones financieras y las compañías de financiamiento sólo podrán otorgar

garantías o avales destinados a respaldar las obligaciones que expresamente se determinan

a) Obligaciones a favor de entidades del sector público b) Obligaciones derivadas de la emisión de bonos y de títulos provenientes de procesos de titularización. c) Obligaciones derivadas del otorgamiento de cartas de crédito stand-by d) Obligaciones derivadas de la emisión y colocación de papeles comerciales mediante oferta pública

previamente aprobada por la Superintendencia Financiera de Colombia e) Cualquier otra clase de obligaciones en moneda legal,

MEJORAS Y FINALIZACION DE PROYECTOS DE CONSTRUCCIÓN SOBRE BIENES

INMUEBLES

Los establecimientos de crédito podrán, como operación complementaria de su objeto social, realizar

mejoras o finalizar proyectos de construcción sobre bienes inmuebles que hubieren recibido o se les

hubiere adjudicado por el pago de deudas previamente contraídas en el curso de sus negocios

TÍTULO 10

OTORGAMIENTO DE CREDITO PARA LA ADQUISICIÓN DE ACCIONES DE

ENTIDADES FINANCIERAS EN PROCESO DE PRIVATIZACIÓN

En los casos previstos en el artículo anterior, el valor de las acciones para efectos de determinar la

cobertura de la garantía, será el precio mínimo de venta fijado en el decreto que apruebe el

respectivo programa de privatización.

Los establecimientos de crédito que otorguen créditos para la adquisición de acciones de entidades

financieras en proceso de privatización, podrán aceptar como garantía las acciones así adquiridas,

siempre y cuando el deudor sea una de las personas a que se refiere el artículo 60 de la Constitución

Política

TITULO 9

CONTRATOS DE AHORRO PROGRAMADO PARA LA COMPRA DE VIVIENDA CON

DERECHO REAL DE HABITACION

Únicamente podrán celebrarse contratos en los términos del presente Título en relación con

inmuebles que sean destinados a la vivienda del ahorrador.

Cuando dos o más personas manifiesten al establecimiento de crédito su intención de celebrar un

contrato de los previstos en el presente Título respecto de un inmueble, aquella que lo hubiese

entregado a título de dación en pago tendrá preferencia para la suscripción siempre y cuando su

capacidad de pago se lo permita.

En el evento que el ahorrador no ejerza la opción de compra o no pueda ejercerla por no contar con

los recursos propios o la financiación necesaria para el pago de la misma, éste tendrá derecho a que

el establecimiento de crédito le restituya el monto de su ahorro más los intereses causados hasta la

fecha en que le sea restituido su ahorro.

A la terminación del contrato de ahorro programado de que trata el presente Titulo el ahorrador tendrá

derecho a ejercer la opción de compra.

Cuando el cliente haya escogido el inmueble respecto al cual desea suscribir el contrato de ahorro

programado, se deberá realizar un avalúo técnico del mismo atendiendo las reglas establecidas en

los Decretos 422 y 466 de 2000 o las normas que los modifiquen, adicionen o sustituyan, cuyo costo

será asumido por partes iguales entre el establecimiento de crédito y el cliente

Los contratos de ahorro programado para la compra de vivienda que se celebren de conformidad con

lo dispuesto por este Título

1. Tener un plazo mínimo de seis (6) meses y no superior a tres (3) años. 2. El monto que deberá ser ahorrado durante el plazo del contrato será por lo menos del treinta por

ciento (30%) del valor del inmueble que el ahorrador desea adquirir o del veinte por ciento (20%) de

ese valor tratándose de vivienda de interés social.

3. El ahorrador se obligará a realizar depósitos periódicos a partir de la suscripción del contrato,

según el plan de ahorro establecido en el mismo.

4. El monto que se obliga a ahorrar el cliente no puede ser superior al treinta por ciento (30%) de su

ingreso mensual o de los ingresos mensuales familiares.

5. El establecimiento de crédito deberá realizar un estudio técnico para determinar la capacidad de

cumplimiento del contrato por parte del ahorrador.

6. Los valores ahorrados se registrarán en cuentas de ahorro programado para la compra de

vivienda, así como los intereses devengados, y podrán ser retirados únicamente a la terminación del

contrato.

7. Establecer el derecho real de habitación sobre el inmueble escogido por el ahorrador en los

términos previstos en el artículo 2.1.9.1.4 de este decreto.

8 Establecer que a la finalización del contrato, el ahorrador tendrá la opción de compra del inmueble

en las condiciones fijadas en el artículo 2.1.9.1.5 del presente decreto

Los establecimientos de crédito están autorizados para suscribir contratos de ahorro programado

cuyo objeto sea que los clientes hagan un ahorro que les permita a la finalización del contrato el pago

de la cuota inicial de una vivienda y durante el plazo del mismo ocupar la vivienda, propiedad del

establecimiento de crédito, en ejercicio del derecho real de habitación previsto en el contrato.

TÍTULO 8

OPERACIONES DE ADMINISTRACIÓN

Cuando los activos a que se hace mención en el artículo anterior correspondan a bienes recibidos en

dación en pago o a bienes dados en leasing que hayan sido restituidos, la administración de los

mismos no podrá contratarse por plazos superiores a dos años, a menos que dicha administración

esté contemplada dentro de planes de recuperación o de desempeño autorizados por el Fondo de

Garantías de Instituciones Financieras- FOGAFIN o por la Superintendencia Financiera de Colombia.

Igualmente, la administración podrá contratarse por un plazo mayor en aquellos casos en los cuales

la Superintendencia Financiera de Colombia lo autorice, con carácter particular.

Los establecimientos de crédito podrán realizar las siguientes operaciones de administración, siempre

y cuando los respectivos bienes y derechos se hayan originado en operaciones que puedan realizar en desarrollo de su objeto social. 1. Los contratos y activos de cualquier clase, inclusive los propios, originados en operaciones autorizadas a los establecimientos de crédito, que a cualquier título hubieren sido enajenados en

forma definitiva e irrevocable por estas instituciones.

2. Los bienes recibidos en dación en pago o los bienes dados en leasing que le hayan sido restituidos

a la respectiva entidad. En estos eventos no se requiere que el establecimiento de crédito que

administrará los activos contemple dentro de su objeto social las operaciones que dieron origen a la

dación en pago de los bienes materia de administración ni la realización de operaciones de leasing.

3. La cartera de créditos de vivienda otorgados por las cooperativas de ahorro y crédito, las cooperativas multiactivas con sección de ahorro y crédito, las cajas de compensación familiar y los fondos de empleados

TÍTULO 7

INVERSIONES EN SOCIEDADES DE SERVICIOS TECNICOS Y ADMINISTRATIVOS

PARA LA PRESTACION DE LOS SERVICIOS DE CORRESPONSALES

Los establecimientos de crédito podrán invertir en sociedades de servicios técnicos y administrativos,

cuyo objeto social consista en la prestación de los servicios de corresponsales a que se refiere el

Título 6 del presente Libro, incluido el procesamiento, transmisión, registro y demás gestión de los

datos relacionados con dichas actividades, siempre y cuando tales sociedades no comprendan dentro

de su objeto social actividades diferentes a las permitidas a las sociedades de servicios técnicos y administrativos.

TITULO 6

SERVICIOS FINANCIEROS A TRAVES DE CORRESPONSALES

(Título derogado por el Decreto 2672 de 2012, Artículo 3: Vigencia y Derogatorias. El presente

decreto rige a partir de su publicación, modifica el título 9 del Libro 36 de la Parte 2 del

Decreto 2555 de 2010 y , deroga el título 6 del Libro 1 de la Parte 2, así como el título 19 del

Libro 9 de la Parte 2 del Decreto 2555 de 2010. N

TITULO 5

INDICADORES DE DETERIORO FINANCIERO

La adopción de los programas de recuperación que deban ejecutar los establecimientos de crédito,

así como las funciones que se establecen en este decreto a la Superintendencia Financiera de

Colombia, se deben entender sin perjuicio ni menoscabo de las funciones o atribuciones que la ley u

otros reglamentos le otorgan a tal Superintendencia para el cumplimiento de sus funciones.

El incumplimiento del programa de recuperación podrá dar lugar a la aplicación del literal j) del

numeral 1 del artículo 114 del Estatuto Orgánico del Sistema Financiero.

Los programas de recuperación previstos en este decreto tendrán el plazo para su ejecución que en

cada caso en particular determine la Superintendencia Financiera de Colombia, Tal plazo no podrá

ser superior a ciento cincuenta días prorrogables a juicio de la Superintendencia Financiera de

Colombia por una sola vez.

Para los efectos de este Título se define como programa de recuperación la medida adoptada por la

Superintendencia Financiera de Colombia encaminada a evitar que el respectivo establecimiento de

crédito incurra en causal de toma de posesión o para subsanarla.

a) Capitalizaciones;

b) Reducciones forzosas de capital a una cifra no inferior al valor del patrimonio neto;

c) Colocación obligatoria de acciones sin sujeción al derecho de preferencia;

d) Venta forzosa, cesión o cualquier otra enajenación de activos, sean productivos o improductivos;

e) Castigo de cartera;

f) Constitución de provisiones;

g) Prohibición de distribuir utilidades;

h) Creación de mecanismos temporales de administración con o sin personería jurídica;

i) Adopción de programas concretos para mejorar la recuperación de activos;

j) Recomposición de pasivos;

k) Redimensionamiento de la actividad crediticia, o de la estructura operativa o administrativa;

l) Remoción de administradores, y

m) En general, cualquier otra medida orientada a producir cambios institucionales para prevenir

futuros deterioros financieros y mejorar la eficiencia y eficacia de la gestión del respectivo

establecimiento de crédito

Los indicadores que permiten inferir la situación de deterioro financiero son:

Indicador de solvencia:

Comportamiento de la relación de solvencia. Cuando un establecimiento de crédito presente, en tres (3) meses consecutivos, defectos en la relación de solvencia, la cual se define en los términos del Capítulo I del Título 1 del presente Libro, tal institución financiera deberá ejecutarun programa de recuperación, de acuerdo con los términos indicados en este Título Indicador de liquidez:

Incumplimiento del requerimiento legal del encaje. Cuando en dos oportunidades

consecutivas, o en tres oportunidades dentro un plazo de tres (3) meses, un establecimiento

de crédito presente defectos en los promedios diarios en la posición bisemanal de encaje que

está obligado a mantener Indicador de gestión:

Calificación de Gestión. Para los exclusivos fines de este decreto la calificación de la gestión

desarrollada por un establecimiento de crédito se efectuará a partir de la identificación de

prácticas de gestión que pongan en peligro su situación de solvencia o liquidez.

Los indicadores que se describen en este Título son los que permiten inferir un deterioro efectivo o

potencial en la situación financiera de los establecimientos de crédito sujetos al control y vigilancia de

la Superintendencia Financiera de Colombia.

TITULO 4

PUBLICACIÓN DE INFORMACION RELACIONADA CON LOS SISTEMAS ABIERTOS

DE TARJETAS DEBITO Y CREDITO

La información prevista en el Título decreto deberá ser enviada por las entidades administradoras de

sistemas abiertos de tarjetas a la Superintendencia Financiera de Colombia, de conformidad con lo

que esa entidad establezca para el efecto.

Las entidades administradoras de sistemas abiertos de tarjetas deberán publicar, en las páginas

económicas de un diario de amplia circulación nacional, con una periodicidad trimestral y referida al

respectivo trimestre, la siguiente información:

a) La comisión de adquirencia;

b) La tarifa interbancaria de intercambio, y

c) La cuota de manejo.

a) Establecimientos de crédito emisores: son los establecimientos de crédito que, dentro de un

sistema abierto de tarjetas, emiten tarjetas débito o crédito a favor de los tarjetahabientes;

b) Establecimientos de crédito adquirentes: son los establecimientos de crédito que, dentro de un

sistema abierto de tarjetas, pagan, a los propietarios de los establecimientos de comercio en los

cuales los tarjetahabientes realizan adquisiciones con tarjetas débito o crédito, el valor de las

utilizaciones efectuadas con tales tarjetas; c) Comisión de adquirencia: es la comisión cobrada por los establecimientos de crédito adquirentes a

los propietarios de los establecimientos de comercio en los cuales los tarjetahabientes realizan

adquisiciones con tarjetas débito o crédito;

d) Tarifa interbancaria de intercambio: es la comisión establecida a favor de los establecimientos de

crédito emisores y a cargo de los establecimientos de crédito adquirentes;

e) Cuota de manejo: es la comisión cobrada por los establecimientos de crédito emisores a los

tarjetahabientes;

f) Sistema abierto de tarjetas: es el sistema de pagos de bajo valor en el cual actúan como

participantes, tanto establecimientos de crédito emisores como establecimientos de crédito

adquirentes, así como entidades administradoras de tales sistemas.

TITULO 3

LÍMITES DE CONCENTRACIÓN DE RIESGOS

Para efectos de la aplicación de lo previsto en los títulos 2 y 3 del presente Libro, se considerará

como patrimonio técnico el definido como tal para el cumplimiento de las normas sobre niveles

adecuados de patrimonio.

Además, el patrimonio técnico será el calculado con base en el último balance mensual que se haya

transmitido a la Superintendencia Financiera de Colombia.

El incumplimiento de las normas sobre concentración de riesgos previstas en el presente Título dará

lugar a la imposición de las sanciones a que se refieren los artículos 209 y 211 del Estatuto Orgánico

del Sistema Financiero

Los establecimientos de crédito no podrán mantener situaciones de concentración de riesgo a que se

refiere el artículo anterior que en su conjunto excedan de ocho (8) veces su patrimonio técnico.

Toda situación de concentración de riesgo superior al diez por ciento (10%) del patrimonio técnico,

que se produzca de acuerdo con las normas de los títulos 2 y 3 del presente Libro , cualquiera que

sean las garantías existentes, deberá ser reportada trimestralmente a la Superintendencia Financiera

de Colombia

El límite de concentración de riesgos de que trata el artículo anterior será equivalente al treinta por

ciento (30%) del patrimonio técnico del respectivo establecimiento, excepto en el caso de las

corporaciones financieras que será del treinta y cinco por ciento (35%) del patrimonio técnico.

los límites de concentración de crédito fijados en el Capítulo I del Titulo 2 del presente Libro, establécense también límites de concentración de riesgos a los establecimientos de crédito.

Para este efecto, se computarán como riesgos las operaciones activas de crédito en los términos del Capítulo I del Titulo 2 del presente libro, los activos entregados en arrendamiento financiero o leasing

a la misma persona natural o jurídica conforme a las mismas reglas de dicho capítulo, lo mismo que las inversiones en acciones o participaciones en las empresas deudoras o en bonos u otros títulos

negociables en el mercado emitidos por las mismas.

TÍTULO 2

LÍMITES INDIVIDUALES DE CRÉDITO

CUPOS INDIVIDUALES DE ENDEUDAMIENTO

1. Los empréstitos externos a la Nación 2. Las operaciones que celebren las instituciones financieras 3 Las que tengan origen en ventas a plazo de bienes de propiedad de la institución acreedora. 4. Las que realicen el Banco de la República o el Fondo de Garantías de Instituciones Financieras FOGAFIN 5. Los créditos de consumo que se otorguen a través de tarjetas de crédito a personas naturales,

siempre y cuando el monto del cupo de crédito no supere los diez millones de pesos ($10.000.000.00) del año 1994. 6. Los sobregiros sobre canje y operaciones de negociación de cheque sobre otras plazas.

a) Contratos de hipoteca;

b) Contratos de prenda, con o sin tenencia y los bonos de prenda;

c) (Adicionado por el artículo 1 del decreto 686 de 1999) Las garantías otorgadas por el Fondo

Nacional de Garantías S. A.

d) Depósitos de dinero de que trata el artículo 1173 del Código de Comercio;

e) Pignoración de rentas de la Nación, sus entidades territoriales de todos los órdenes y sus

entidades descentralizadas;

f) Contratos irrevocables de fiducia mercantil de garantía, inclusive aquéllos que versen sobre rentas

derivadas de contratos de concesión;

g) Aportes a cooperativas en los términos del artículo 49 de la Ley 79 de 1988; h) La garantía personal de personas jurídicas que tengan en circulación en el mercado de valores

papeles no avalados calificados como de primera clase por empresas calificadoras de valores

debidamente inscritas en la Superintendencia Financiera de Colombia.

Para los propósitos del artículo anterior, se considerarán garantías o seguridades admisibles para

garantizar obligaciones que en conjunto excedan del diez por ciento (10%) del patrimonio técnico

aquellas garantías o seguridades

a) Que la garantía o seguridad constituida tenga un valor, establecido con base en criterios técnicos y

objetivos, que sea suficiente para cubrir el monto de la obligación; y

b) Que la garantía o seguridad ofrezca un respaldo jurídicamente eficaz al pago de la obligación

garantizada al otorgar al acreedor una preferencia o mejor derecho para obtener el pago de la obligación.

Ningún establecimiento de crédito podrá realizar con persona

alguna, directa o indirectamente, operaciones activas de crédito que, conjunta o separadamente,

superen el diez por ciento (10%) de su patrimonio técnico, si la única garantía de la operación es el

patrimonio del deudor.

Los establecimientos de crédito deberán efectuar sus operaciones de crédito evitando que se

produzca una excesiva exposición individual.

CAPITULO 4

En caso de que un establecimiento incumpla con los niveles mínimos de relación

de solvencia, la Superintendencia Financiera de Colombia le aplicará las sanciones administrativas

que correspondan conforme a sus facultades legales

El cumplimiento individual de las relaciones de solvencia se controlará como

mínimo una vez al mes y el cumplimiento consolidado como mínimo una vez al trimestre

Vigilancia y Sanciones

CAPITULO 3

Las operaciones celebradas con entidades territoriales también podrán ser ponderadas en función de la

calificación de riesgo otorgada por las sociedades calificadoras autorizadas para operar en Colombia

Los créditos concedidos a las entidades mencionadas en el artículo 6° de la Ley 358 de 1997 computarán

por el cien por ciento (100%) de su valor, siempre y cuando la operación haya sido autorizada por el

Ministerio de Hacienda y Crédito Público y la entidad se encuentre cumpliendo con los compromisos

adquiridos en el plan de desempeño que se suscriba en desarrollo del Programa de Saneamiento

Fiscal y Fortalecimiento Institucional.

activos se ponderarán de acuerdo con

las normas especiales

a) Los bienes entregados en arrendamiento financiero o leasing se clasificarán dentro de la Categoría

IV por el ochenta por ciento (80%) de su valor, salvo en el caso del leasing inmobiliario para vivienda,

evento en el cual ponderarán por el cincuenta (50%) por ciento; los activos en arrendamiento común

se computarán por su valor. b) Las operaciones de crédito celebradas con las entidades territoriales y sus descentralizadas

computarán por los porcentajes previstos c) Computarán por el cero por ciento (0%) los títulos emitidos por el Fondo de Garantías de

Instituciones Financieras-FOGAFIN d) Los bonos y títulos hipotecarios de que trata el artículo 30 de la Ley 546 de 1999, que cuenten con

garantía del Gobierno Nacional, a través del Fondo de Garantías de Instituciones Financieras

FOGAFIN, computarán por el cero por ciento (0%); e) En los procesos de titularización f) Los derechos fiduciarios que posean los establecimientos de crédito sobre patrimonios autónomos

cuya finalidad principal sea su enajenación g) Los activos conformados por cartera hipotecaria de vivienda calificada en la categoría de riesgo C

de acuerdo con las reglas establecidas por la Superintendencia Financiera de Colombia

Las contingencias y los negocios y encargos fiduciarios ponderarán, para efectos de

la aplicación de lo previsto en el presente capítulo,

a) El monto nominal de las contingencias se multiplica por el factor de conversión crediticio que

corresponda a dicha operación. b) El monto resultante se computará de acuerdo con las categorías señaladas en el artículo 2.1.1.3.2

de este Decreto, teniendo en cuenta las características de la contraparte.

Categoría I. Activos de máxima seguridad tales como caja, depósitos a la vista en entidades

sometidas a la inspección y vigilancia de la Superintendencia Financiera de Colombia, inversiones en

títulos o valores de la Nación, del Banco de la República, o emitidos para el cumplimiento de

inversiones obligatorias, y los créditos a la Nación o garantizados por esta. Categoría II. Activos de alta seguridad, tales como los títulos o valores emitidos por entidades

públicas del orden nacional, los depósitos a término en otros establecimientos de crédito, las

operaciones relacionadas con fondos interbancarios vendidos, y los créditos garantizados

incondicionalmente con titulas o valores emitidos por la Nación, por el Banco de la República, o por

Gobiernos o Bancos Centrales de países que autorice expresamente la Superintendencia Financiera

de Colombia. Categoría III. Otros activos con alta seguridad pero con baja liquidez, tales como los créditos para

financiar adquisición de vivienda cuya garantía sea la misma vivienda, distintos de aquellos que

hayan sido reestructurados. Categoría IV. Los demás activos de riesgo, tales como cartera de créditos, deudores por

aceptaciones, cuentas por cobrar, otras inversiones voluntarias, inversiones en activos fijos, bienes

de arte y cultura, bienes muebles o inmuebles realizables recibidos en dación en pago o en remates

judiciales y remesas en tránsito.

a) Riesgo crediticio: La posibilidad de que un establecimiento de crédito incurra en pérdidas y se

disminuya el valor de su patrimonio técnico como consecuencia de que sus deudores fallen en el

cumplimiento oportuno de sus obligaciones o cumplan imperfectamente las obligaciones financieras

en los términos acordados.

b) Riesgo de mercado: La posibilidad de que un establecimiento de crédito incurra en pérdidas y se

disminuya el valor de su patrimonio técnico como consecuencia de cambios en el precio de los

instrumentos financieros en los que la entidad mantenga posiciones dentro o fuera del balance. c) Riesgo operacional: La posibilidad de que un establecimiento de crédito incurra en pérdidas y se

disminuya el valor de su patrimonio como consecuencia de la inadecuación o a fallos de los procesos,

el personal y los sistemas internos, o bien a causa de acontecimientos externos.

DEFINICIONES Y DISPOSICIONES GENERALES ACERCA DE RIESGO DE

CRÉDITO, RIESGO DE MERCADO Y RIESGO OPERACIONAL PARA EFECTOS DEL CÁLCULO

DEL MARGEN DE SOLVENCIA DE LOS ESTABLECIMIENTOS DE CRÉDITO.

CAPITULO 2

Se deducirán del patrimonio básicos

a) Las pérdidas de ejercicios anteriores y las del ejercicio en curso b) La cuenta de "revalorización del patrimonio" cuando sea negativa c) El saldo existente en la cuenta "ajuste por inflación" d) El valor de las inversiones de capital

El patrimonio básico de los establecimientos de crédito de los que

trata este Capítulo

a) El capital suscrito y pagado b) La reserva legal c) El saldo que arroje la cuenta patrimonial de ajuste de cambios d) El valor total de la cuenta de "revalorización del patrimonio" e) Las utilidades del ejercicio en curso f) Las acciones representativas de capital garantía g) Los bonos subordinados efectivamente suscritos por el Fondo de Garantías de Instituciones

Financieras-FOGAFIN h) El valor total de los dividendos decretados en acciones i) El valor de la cuenta de interés minoritario que se determine en la consolidación de estados

financieros, para calcular la relación en forma consolidada j) La cuenta patrimonial de superávit por donaciones

El cumplimiento de la relación de solvencia se efectuará con base en

el patrimonio técnico que refleje cada entidad, calculado mediante la suma del patrimonio básico neto

de deducciones y el patrimonio adicional

El cumplimiento de la relación de solvencia

se realizará en forma individual por cada establecimiento de crédito. Igualmente, la relación de

solvencia deberá cumplirse y supervisarse en forma consolidada.

La relación de solvencia se define como el valor del patrimonio

técnico calculado en los términos de este Capítulo, dividido por el valor de los activos ponderados por

nivel de riesgo crediticio y de mercado.

DISPOSICIONES GENERALES

Las Cooperativas Financieras y las Instituciones Oficiales Especiales

deberán cumplir las normas sobre niveles de patrimonio adecuado y relación mínima de solvencia

contempladas en este Capítulo, con el fin de proteger la confianza del público en el sistema y

asegurar su desarrollo en condiciones de seguridad y competitividad.

Patrimonio Adicional

Neisa Santamaría Aguilar ID: 640083

CAPITULO 1

Para que un instrumento de

deuda se pueda acreditar como patrimonio adicional deberá cumplir con los criterios.

a) Autorizado, colocado y pagado b) Subordinación general. c) Vocación de permanencia. d) Pagos del instrumento. e) No financiado por la entidad. f) Absorción de pérdidas.

El cumplimiento de la relación de solvencia total se efectuará con

base en el patrimonio técnico que refleje cada entidad, calculado mediante la suma del patrimonio

básico ordinario neto de deducciones, el patrimonio básico adicional y el patrimonio adicional, de

acuerdo con las reglas contenidas en los artículos siguientes.

Margen de Solvencia

Comprende

Patrimonio básico ordinario neto de deducciones / Activos ponderados * el riesgo crediticio y del mercado = Mínimo 4,5% para ser Patrimonio Básico.

1. Suscrito y pagado. 2. Subordinación. 3. Perpetuidad. 4. Dividendo Convencional. 5. No financiación de una entidad. 6. Absorción de perdidas.

1. Nivel de patrimonio Adecuado. 2. Relación mínimo de capacidad económico.

Comprende la relacion del valor del patrimonio técnico/Activos porcentuales=Minímo 9%

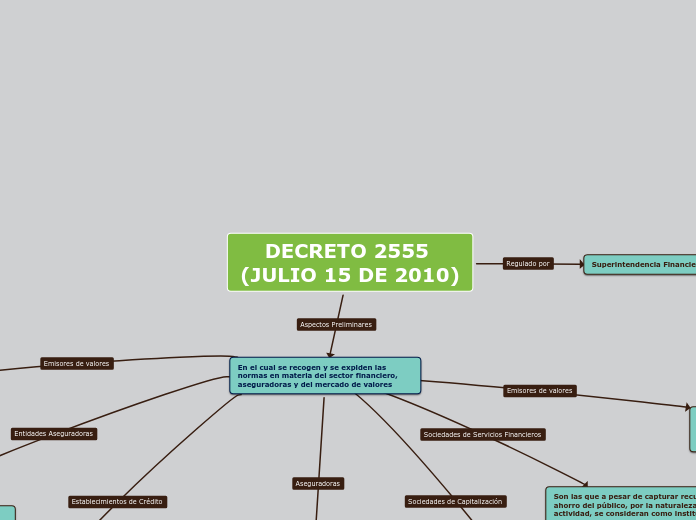

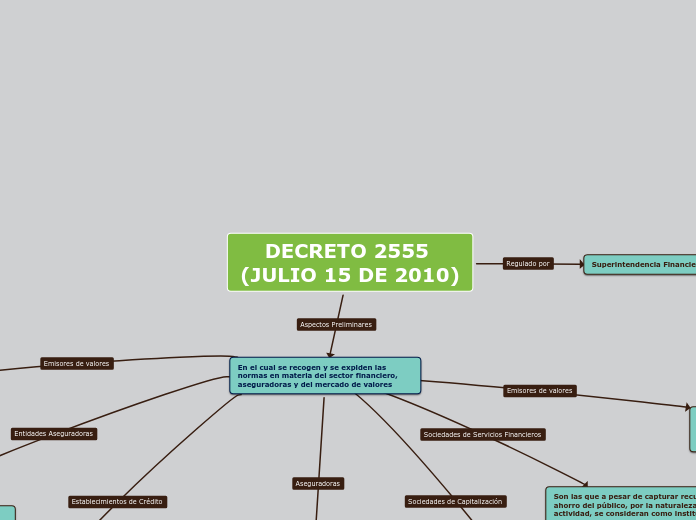

DECRETO 2555 (JULIO 15 DE 2010)

Superintendencia Financiera

En el cual se recogen y se expiden las normas en materia del sector financiero, aseguradoras y del mercado de valores

Son que buscan crecer y financiarse mediante una oferta publica en el mercado bursátil, al emitir valores de deuda o de capital.

Son las que a pesar de capturar recursos del ahorro del público, por la naturaleza de su actividad, se consideran como instituciones que prestan servicios complementarios y conexos con la actividad financiera. Entre las cuales están las fiduciarias, almacenes generales de depósitos, las sociedades administradoras de fondos de pensiones y cesantias, sociedades de intermediación cambiaría y servicios financieros especiales.

Son las instituciones financieras cuyo objeto consiste en estimular el ahorro mediante la constitución de capitales a cambio de desembolso únicos periódicos.

Es una organización pública o privada dedicada a otorgar préstamos a terceros.

Consiste en producir el servicio de seguridad, cubriendo determinados riesgos económicos.

Entidades que tengan valores inscritos en el registro Nacional de valores y Emisores RNVE.