by Daniel Arciniegas Rodríguez 4 years ago

374

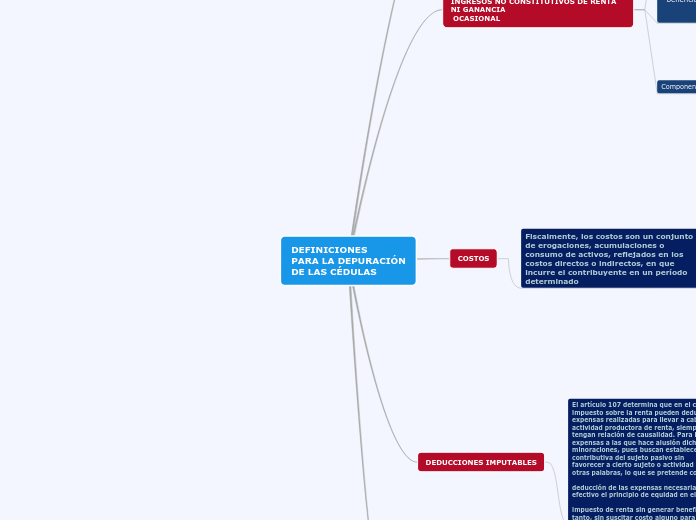

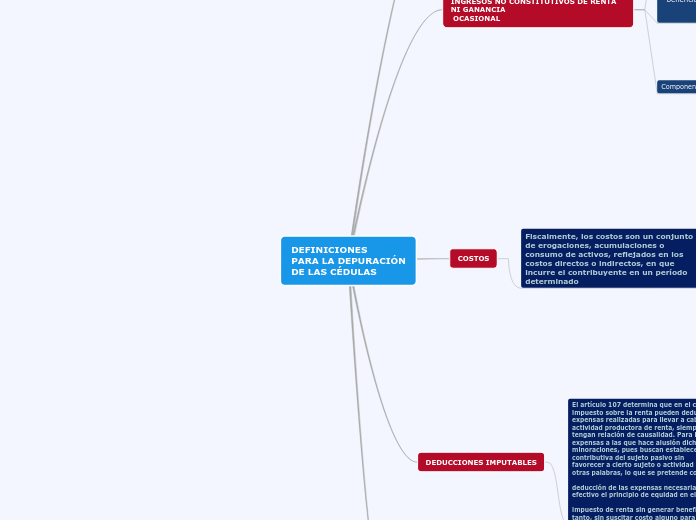

DEFINICIONES PARA LA DEPURACIÓN DE LAS CÉDULAS

by Daniel Arciniegas Rodríguez 4 years ago

374

More like this

COSTO FISCAL DE LAS INVERSIONES

COSTO DE PROPIEDAD PLANTA Y EQUIPO

SISTEMAS DE INVENTARIOS

PERMANENTES

PERIODICOS

COSTOS DE INVENTARIOS

COSTOS PROCEDENTES

Pagos a terceros por alimentación

Utilidades distribuidas a trabajadores mediante acciones

Dividendos, participaciones y demás utilidades

Procedencia, Propiedad, Regularidad, Percepcion Finalidad, forma periodo, gravabilidad

son un tipo de ingresos que aun reuniendo la totalidad de las características para ser gravables y estando registrados contablemente, han sido beneficiados de manera expresa por la norma fiscal para no catalogarse como gravados.