by Julieth Herrera 6 years ago

490

INDICADORES

by Julieth Herrera 6 years ago

490

More like this

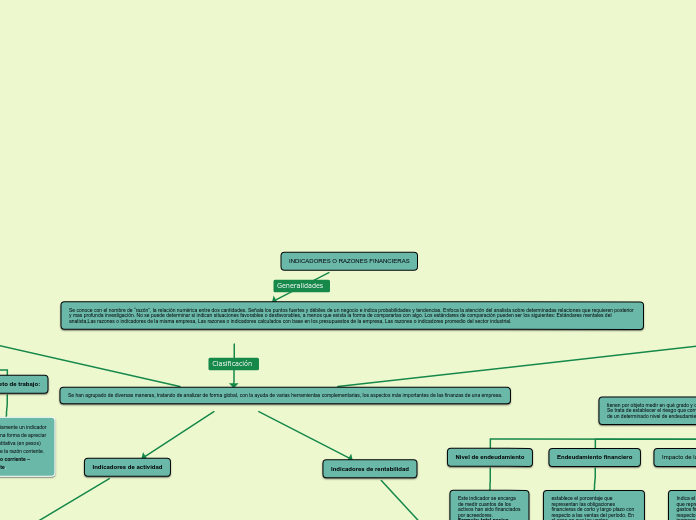

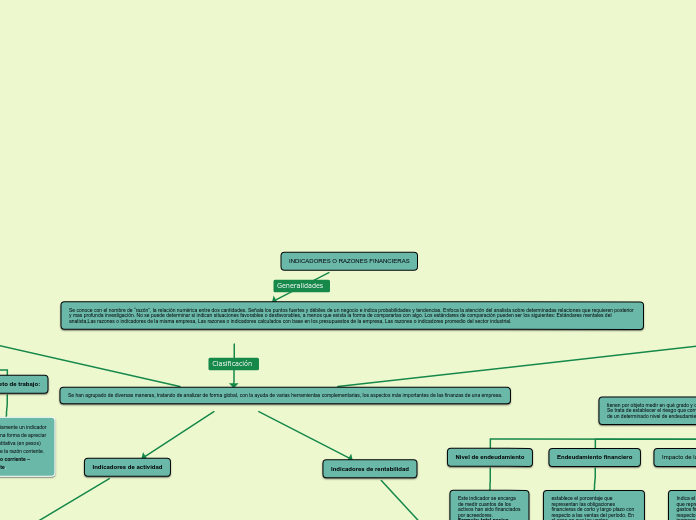

Son denominados también de rendimiento o lucratividad, sirven para medir la efectividad de la administración de la empresa para controlar los costos y gastos, y de esta manera convertir las ventas en utilidades.

Margen bruto (de utilidad)

este indicador ayudar a medir de manera porcentual cual fue la ganancia obtenida de las ventas netas. Formula: Utilidad bruta / ventas netas. En las empresas industriales el costo de ventas corresponde al costo de producción mas el juego de inventarios de producto terminando.

Margen operacional (de utilidad

La utilidad operacional esta influida no solo por el costo de las ventas sino también por los gastos operacionales; además este indicador ayuda a medir de manera porcentual el valor de la utilidad operacional en base a las ventas.Formula: Utilidad operacional / Ventas netas.

Margen neto (de utilidad)

el margen neto esta influido por: el costo de ventas, los gastos operacionales, los otros ingresos y egresos no operacionales, la provisión para impuesto de renta.Este indicador muestra el valor de la utilidad neta en manera porcentual con base al valor de las ventas netas. Formula: utilidad neta / ventas netas.

Rendimiento del patrimonio (ROE)

Este indicador representa el porcentaje de ganancias para los dueños en base a la inversión que hicieron para con la empresa. Formula: Utilidad neta / patrimonio.

Rendimiento del activo total (ROA)

Corresponde al valor de los activos totales, sin descontar la depreciación ni las provisiones de inventarios y deudores. Formula: Utilidad neta / activo total bruto.

Ebitdas.

Corresponde al gasto por depreciación del ejercicio. Significa el valor de la utilidad operacional de la empresa en términos ejecutivo

tienen por objeto medir en qué grado y de que forma participan los acreedores dentro del financiamiento de la empresa. Se trata de establecer el riesgo que corren tales acreedores, el riesgo de los dueños y la conveniencia o inconveniencia de un determinado nivel de endeudamiento para la empresa.

Indicadores de crisis

Endeudamiento financiero < 30% Impacto de la carga financiera<10% Cobertura de intereses <1 vez

“laverage” o apalancamiento

Comparan el financiamiento originario de terceros con los recursos de los accionistas, socios o dueños de la empresa, con el fin de establecer cual de las dos partes esta corriendo el mayor riesgo. Formula: Pasivo total con terceros / patrimonio.

Cobertura de intereses

Establece una relación entre las utilidades operacionales de la empresa y sus gastos financieros, los cuales están a su vez en una relación directa con su nivel de endeudamiento. Formula: utilidades de operación / intereses pagados.

Impacto de la carga financiera

Indica el porcentaje que representan los gastos financieros con respecto las ventas o ingresos de operación del mismo período. Formula: gastos financieros / ventas.

Endeudamiento financiero

establece el porcentaje que representan las obligaciones financieras de corto y largo plazo con respecto a las ventas del período. En el caso en que las ventas correspondan a un período menor de un año deben analizarse, antes de proceder al calculo del indicador. Formula: obligaciones financieras / ventas netas.

Este indicador se encarga de medir cuantos de los activos han sido financiados por acreedores. Formula: total pasivo corriente / total activo.

Tratan de medir la eficiencia con la cual una empresa utiliza sus activos, según la velocidad de recuperación de los valores aplicados en ellos.

Rotación de los activos totales

Este indicador ayuda a saber el valor aportado a las ventas con referencia a la inversión en el total de activos. Formula: Ventas / total activos brutos.

Rotación de los activos operacionales:

Este indicador permite saber cual fue la rotación de las ventas de acuerdo con los activos que tienen relación directa con el desarrollo económico de la empresa. Formula: Ventas / activos operacionales brutos

Rotación de los activos fijos

Este indicador ayuda a realizar la comparación entre la cantidad de productos vendidos con la cantidad de dinero invertida en el inventario fijo. Formula: Ventas / Activo fijo bruto.

Ciclo de efectivo

Indica los días que transcurre entre el momento que se vuelve de recursos costosos al proceso productivo y el momento en que se vuelve a recuperar el mismo dinero. Formula: Rotación de cartera (días) + rotación de inventarios (días) – Rotación de proveedores (días).

Rotación de cartera

Establece el número de veces que giran las cuentas por cobrar, en promedio, en un periodo determinado de tiempo, generalmente un año. Formula: ventas a crédito en el periodo / cuentas por cobrar promedio.

Periodo promedio de cobro: formulas: Formula: Cuentas por cobrar promedio x 365 días / ventas a crédito Descuento de pronto pago