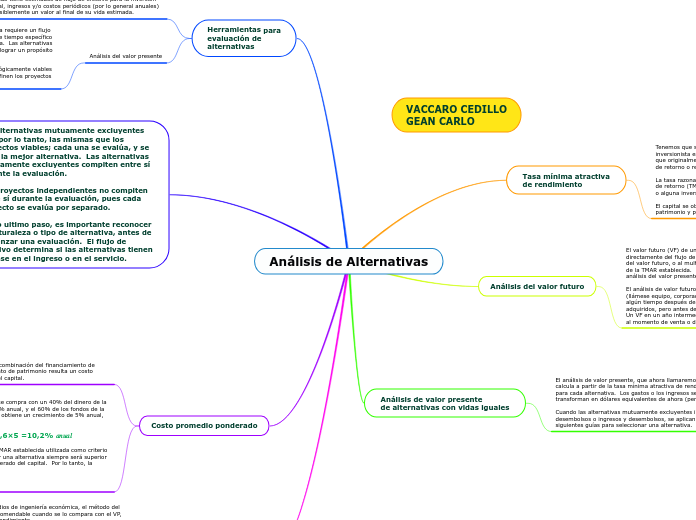

Análisis de Alternativas

Herramientas para

evaluación de

alternativas

En ingeniería económica cada alternativa viable se refiere cuando tiene estimados de flujo de efectivo para la inversión inicial, ingresos y/o costos periódicos (por lo general anuales) y posiblemente un valor al final de su vida estimada.

Análisis del valor presente

La evaluación económica de una alternativa requiere un flujo de efectivo estimado durante un periodo de tiempo específico y un criterio para elegir la mejor alternativa. Las alternativas se desarrollan a partir de propuestas para lograr un propósito establecido.

Algunos proyectos son económica y tecnológicamente viables mientras que otros no. Una vez que se definen los proyectos viables, es posible formular alternativas.

Tasa mínima atractiva

de rendimiento

Tenemos que saber que una inversión sea rentable, el inversionista espera recibir una cantidad de dinero mayor de la que originalmente invirtió, debe ser posible obtener una tasa de retorno o rendimiento sobre la inversión atractivos.

La tasa razonable recibe el nombre de tasa mínima atractiva de retorno (TMAR) y es superior a la tasa que ofrece un banco o alguna inversión segura que implique un riesgo mínimo.

El capital se obtiene de dos formas: por financiamiento de patrimonio y por financiamiento de deuda.

Análisis del valor futuro

El valor futuro (VF) de una alternativa puede determinarse directamente del flujo de efectivo mediante el establecimiento del valor futuro, o al multiplicar el VP por el factor F/P, a partir de la TMAR establecida. Por lo tanto, es una extensión del análisis del valor presente.

El análisis de valor futuro se utiliza frecuentemente si el activo (llámese equipo, corporación, edificio, etc) se vende o cambia algún tiempo después de haber sido puestos en marcha o adquiridos, pero antes de que se alcance su vida esperada. Un VF en un año intermedio estimará el valor de la alternativa al momento de venta o desecho.

Análisis de valor presente

de alternativas con vidas iguales

El análisis de valor presente, que ahora llamaremos VP, se calcula a partir de la tasa mínima atractiva de rendimiento para cada alternativa. Los gastos o los ingresos se transforman en dólares equivalentes de ahora (periodo 0).

Cuando las alternativas mutuamente excluyentes implican sólo desembolsos o ingresos y desembolsos, se aplican las siguientes guías para seleccionar una alternativa.

Una alternativa.- Calcule el VP a partir de la TMAR. Si VP >= 0, se alcanza o se excede la tasa mínima atractiva de rendimiento y la alternativa es financieramente viable.

Dos o más alternativas.- Determine el VP de cada alternativa usando la TMAR. Seleccione aquella con el valor VP que sea mayor en términos numéricos, es decir, menos negativo o más positivo, indicando un VP menor en costos de flujos de efectivo o un VP mayor de flujos de efectivo netos de entradas menos desembolsos.

Las alternativas mutuamente excluyentes son, por lo tanto, las mismas que los proyectos viables; cada una se evalúa, y se elige la mejor alternativa. Las alternativas mutuamente excluyentes compiten entre sí durante la evaluación.

Los proyectos independientes no compiten entre sí durante la evaluación, pues cada proyecto se evalúa por separado.

Como ultimo paso, es importante reconocer la naturaleza o tipo de alternativa, antes de comenzar una evaluación. El flujo de efectivo determina si las alternativas tienen su base en el ingreso o en el servicio.

Costo promedio ponderado

Esto se da gracias a la combinación del financiamiento de deuda y el financiamiento de patrimonio resulta un costo promedio ponderado del capital.

Ejemplo:

Si el equipo de sonido se compra con un 40% del dinero de la tarjeta de crédito al 18% anual, y el 60% de los fondos de la cuenta de ahorros, que obtiene un crecimiento de 5% anual, entonces:

𝐶𝑃𝑃𝐶 =0,4×18+0,6×5 =10,2% 𝑎𝑛𝑢𝑎𝑙

Para una empresa, la TMAR establecida utilizada como criterio para aceptar o rechazar una alternativa siempre será superior al costo promedio ponderado del capital. Por lo tanto, la desigualdad:

𝑻𝑹 ≥𝑇𝑀𝐴𝑅≥𝐶𝑃𝑃𝐶

Análisis del valor anual

En muchos estudios de ingeniería económica, el método del VA es el más recomendable cuando se lo compara con el VP, VF y la tasa de rendimiento.

El VA debe calcularse exclusivamente para un ciclo de vida. Por lo tanto, no es necesario emplear el MCM de las vidas, como en el caso de los análisis del VP y VF.

Cuando las alternativas que se comparan tienen vidas diferentes, se establecen los siguientes supuestos en el método del VA:

La alternativa elegida se repetirá para los ciclos de vida subsiguientes exactamente de la misma forma que para el primer ciclo de vida.