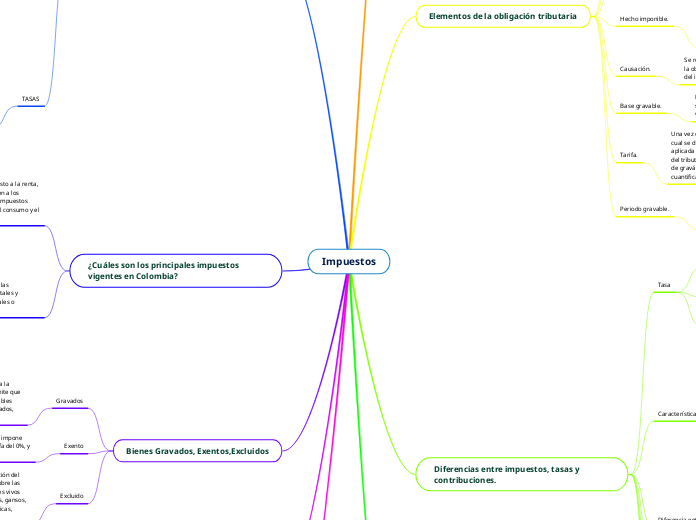

Impuestos

Es aquel tributo o carga que los individuos que viven en una determinada comunidad o país le deben pagar

al estado que los representa, para que este, a través de ese pago pueda financiar sus gastos. De esto se

desprende, entonces, que el objetivo básico de los impuestos será el de financiar los gastos de un

determinado estado.

HISTORIA DE LOS IMPUESTOS:

En la Antigüedad, los imperios como Roma, Egipto o Babilonia se financiaban a través de tributos para

mantener a sus gobernantes y realizar grandes obras.

En la Edad Media, los siervos debían pagar fuertes tributos a sus señores feudales por el uso de la tierra.

Muchos de ellos convirtieron sus feudos en reinados y algunos de estos reinados se hicieron fuertes y se

constituyeron en Estados modernos financiados con los tributos pagados por sus pueblos.

La legislación tributaria ha sido creada por el Ministerio

de hacienda, para determinar las obligaciones

tributarias, estimadas en el presupuesto nacional,

previstas por la ley cuyo objetivo es el reconocimiento

del pago del impuesto.

Actualmente, los impuestos o tributos son más

complejos que en el pasado y se pagan en diferentes

situaciones: tales como cuando se obtiene un ingreso, al

comprar un bien o pagar por un servicio, cuando se

realiza importaciones o exportaciones, en el momento

de adquirir una propiedad etc. Esto significa que hay

muchos tipos de impuestos y algunos de ellos tienen

fines específicos; por ejemplo, existe un impuesto que se

recauda para el mantenimiento de carreteras o para

mejorar la seguridad en las comunidades.

Elementos de la obligación tributaria

Sujeto activo.

Es aquel a quien la ley faculta para administrar y percibir los tributos, en su beneficio o en beneficios de otros entes. A nivel nacional el sujeto activo es el Estado representado por el Ministro de Hacienda y más concretamente por la Dirección de Impuestos y Aduanas Nacionales (en relación con los impuestos administrados por esta entidad conocida como DIAN).

Sujeto pasivo.

Se trata de las personas naturales o jurídicas obligadas al pago de los tributos siempre que se realice el hecho generador de esta obligación tributaria sustancial (pagar el impuesto) y deben cumplir las obligaciones formales o accesorias, entre otras: declarar, informar sus operaciones, conservar información y facturar.

Hecho generador.

Se trata de la manifestación externa del hecho imponible. Supone que al realizarse un ingreso se va a producir o se produjo una venta; que al venderse, importarse o exportarse un bien se va a producir un consumo; que al registrarse un acto notarial se va a dar un cambio de activos.

Hecho imponible.

Es el hecho económico considerado por la ley sustancial como elemento fáctico de la obligación tributaria. Su verificación imputable a determinado sujeto causa el nacimiento de la obligación; en otras palabras, el hecho imponible se refiere a la materialización del hecho generador previsto en las normas.

Causación.

Se refiere el momento específico en que surge o se configura la obligación respecto de cada una de las operaciones materia del impuesto.

Base gravable.

Es el valor monetario o unidad de medida del hecho imponible sobre el cual se aplica la tarifa del impuesto para establecer el valor de la obligación tributaria.

Tarifa.

Una vez conocida la base imponible se le aplica la tarifa, la cual se define como “una magnitud establecida en la Ley, que aplicada a la base gravable, sirve para determinar la cuantía del tributo”. La tarifa en sentido estricto comprende los tipos de gravámenes, mediante los cuales se expresa la cuantificación de la deuda tributaria.

Periodo gravable.

El periodo gravable es el lapso temporal en el sujeto pasivo o responsable debe declarar y pagar el impuesto creado, como puede ser anual en el caso de impuesto a la renta; bimestral o cuatrimestral en el caso del impuesto a las ventas, etc.

Por ejemplo, el sujeto pasivo del Iva no puede declara a la Dian el Iva que realice en cada venta, sino que se acumulan por un periodo de tiempo para luego presentar la declaración por ese periodo de tiempo acumulado.

Diferencias entre impuestos, tasas y contribuciones.

Tasa

Las tasas son contraprestaciones económicas que hacen los usuarios de un servicio prestado por el estado.

La tasa se paga cuando se ocupa o consume un servicio ofrecido por cualquier entidad estatal.

La tasa es un pago voluntario que el ciudadano hace para poder acceder a un servicio o beneficio ofrecido por el estado.

Características de las tasas.

El Estado cobra un precio por un bien o servicio ofrecido.

El precio pagado por el ciudadano al Estado guarda relación directa con los beneficios derivados del bien o servicio ofrecido.

El particular tiene la opción de adquirir o no el bien o servicio.

El precio cubre los gastos de funcionamiento y las previsiones para amortización y crecimiento de la inversión.

Ocasionalmente, caben criterios distributivos (ejemplo: tarifas diferenciales).

Ejemplo típico: los precios de los servicios públicos urbanos (energía, aseo, acueducto).

Diferencia entre tasa y contribución parafiscal.

La contribución parafiscal es pago que un sector hace en favor de alguna entidad del estado para financiar un servicio, pero no implica una contraprestación directa en favor de quien hace el pago.

Diferencia entre tasa e impuesto

La tasa permite acceder a un servicio. La contribución parafiscal se paga con destinación específica sin derecho a contraprestación. El impuesto se paga sin derecho a nada sino a una expectativa de bienestar general provista por el estado

Ejemplo de tasa:

Como ejemplos de tasas en Colombia destacamos los peajes (producto de la decisión libre de viajar) y la sobretasa a la gasolina (producto de la decisión libre de tener un medio de transporte propio), entre otros servicios que presta el Estado.

Ejemplo de impuesto

El impuesto sobre la renta, el impuesto al valor agregado (IVA), el impuesto nacional al consumo, el gravamen a los movimientos financieros (GMF), el impuesto nacional a la gasolina y ACPM,

Ejemplo de contribución:

La adquisición de la salud y pensión por medio de acuerdos laborales.

Responsable y No Responsable

Personas que no son responsables del impuesto a la ventas.

Señalamos que si una persona natural o jurídica no vende productos gravados con Iva ni presta servicios gravados con Iva, no es responsable del impuesto a las ventas.

No obstante, en el caso de las personas naturales, a pesar de vender productos o prestar servicios gravados con Iva, se consideran como no responsables del Iva en función de unos topes mínimos de ingresos y otros conceptos señalados por el parágrafo 3 del artículo 437 del estatuto tributario.

Cuando se pasa a ser responsable del Iva.

Que los ingresos del año 2021 o los del año 2022 superen los 3.500 UVT ($133.014.000 en el 2022 o $127.078.000 en el 2021)

Tener más de un establecimiento de comercio, oficina, sede, local o negocio donde se lleve a cabo la actividad gravada.

Que en el establecimiento de comercio, oficina, sede, local o negocio se desarrollen actividades bajo franquicia, concesión, regalía, autorización o cualquier otro sistema que implique la explotación de intangibles.

Tener la calidad de usuario aduanero.

Que dentro del año 2021 o en el transcurso del 2022 celebre contratos individuales por una suma igual o mayor a 3.500 UVT ($133.014.000 en el 2022 o $127.078.000 en el 2021)

Que en el transcurso del año 2022 o en el año 2021, la sumatoria de las consignaciones bancarias, depósitos o inversiones financieras, que provengan de actividades gravadas con IVA superen los 3.500 UVT ($127.078.000 en el 2022 o $127.078.000 en el 2021)

Estar registrado en el Régimen Simple de Tributación RST.

Más información en Leegales: https://dianhoy.com/responsables-del-iva-en-el-ano-2021/

Características de los impuestos en Colombia.

IMPUESTOS

1.Tiene una vocación general, esto es, se cobran sin distinción a todo ciudadano que realice el hecho generador

2.No guardan una relación directa e inmediata con un beneficio específico derivado para el contribuyente

3.Se puede disponer de dichos recursos cuando ingresan a las arcas del Estado

4.Su pago no es opcional ni discrecional. Se puede forzar su cumplimiento a través de la jurisdicción coactiva

5.La capacidad económica del contribuyente es un principio de justicia y equidad que debe reflejarse implícitamente en la ley que lo crea, sin que pierda su vocación de carácter general.

CONTRIBUCION

Surgen de la realización actual o potencial de obras públicas o actividades estatales de interés colectivo, en donde debe existir un beneficio.

Es una prestación que reconoce una inversión estatal, por lo que su producto está destinado a su financiación.

La prestación a cargo del contribuyente es proporcional al beneficio obtenido (art. 338 Constitución Política).

El obligado tributario no tiene la opción de negarse a la inversión. Está comprometido con su pago a raíz del provecho que le reporta.

La contribución, por regla general, es progresiva, pues se liquida de acuerdo con el crédito obtenido.

TASAS

Son aquellos ingresos establecidos en la ley, o con fundamento en ella, a través de los cuales el ciudadano contribuye a la recuperación total o parcial de los costos en que incurre el Estado para asegurar la prestación de una actividad pública, la continuidad en un servicio de interés general o la utilización de bienes de dominio público.

La prestación económica necesariamente tiene que originarse en una imposición legal

2.Nace como recuperación total o parcial de los costos que le representan al Estado prestar una actividad, un bien o servicio público

3.La retribución pagada guarda relación directa con los beneficios derivados del bien o servicio ofrecido

4.Los valores que se establezcan como obligación tributaria excluyen la utilidad que se deriva de la utilización de dicho bien o servicio, entre otros

¿Cuáles son los principales impuestos vigentes en Colombia?

Los impuestos de carácter nacional son el impuesto a la renta, el impuesto al valor agregado (IVA) y el Gravamen a los Movimientos Financieros (GMF). Los principales impuestos departamentales en Colombia son el impuesto al consumo y el impuesto de registro.

ART355 En tiempo de paz, solamente el Congreso, las asambleas departamentales y los concejos distritales y municipales podrán imponer contribuciones fiscales o parafiscales

Art 215:Cuando sobrevengan hechos distintos de los previstos en los artículos 212 y 213 que perturben o amenacen perturbar en forma grave e inminente el orden económico, social y ecológico del país, o que constituyan grave calamidad pública, podrá el Presidente, con la firma de todos los ministros, declarar el Estado de Emergencia

Articulo 150

11. Establecer las rentas nacionales y fijar los gastos de la administración.

12. Establecer contribuciones fiscales y, excepcionalmente, contribuciones parafiscales en los casos y bajo las condiciones que establezca la ley.

Bienes Gravados, Exentos,Excluidos

Gravados

bienes gravados son aquellos que causan el impuesto a la tarifa general o a una diferencial. La ley tributaria permite que los responsables del IVA lleven los impuestos descontables generados en la adquisición de bienes y servicios gravados, imputables a los ingresos gravados

Exento

exento es un bien gravado con Iva, pero al que se le impone una tarifa del 0%. Es decir, se causa el Iva a una tarifa del 0%, y quien los venda es responsable del Iva.

Excluido

bienes excluidos de IVA son aquellos que por disposición del Estado, se les de la calidad de “no causa” Impuesto sobre las Ventas. Animales vivos de la especie porcina. Animales vivos de las especies ovina o caprina. Gallos, gallinas, patos, gansos, pavos (gallipavos) y pintadas, de las especies domésticas, vivos.

Ingresos fuente nacional y fuente extranjera

Nacional

os provenientes de la explotación de bienes materiales e inmateriales dentro del país y la prestación de servicios dentro de su territorio, de manera permanente o transitoria, con o sin establecimiento propio

Extranjera

los provenientes de la enajenación de bienes fuera del país, la explotación de bienes materiales e inmateriales en el exterior y la prestación de servicios por fuera del territorio nacional, a excepción de aquellos que los que expresamente

Contribuyentes y No Contribuyentes.

Contribuyentes

Es la persona que debe pagar los impuestos según la ley tributaria establecida. Es el sujeto pasivo de la obligación tributaria, el deudor principal de la administración tributaria.

No Contribuyentes

Como lo señalamos, no ser contribuyente significa que no se debe contribuir con el pago de impuestos, es decir, no se debe pagar impuesto de renta y complementarios.

No se deben confundir las entidades no contribuyentes con los contribuyentes pertenecientes al régimen especial del impuesto a la renta, los cuales sí son contribuyentes y deben declarar, sólo que, en algunos casos, y con el previo cumplimiento de ciertos requisitos, no pagan impuesto, es decir, no contribuyen.