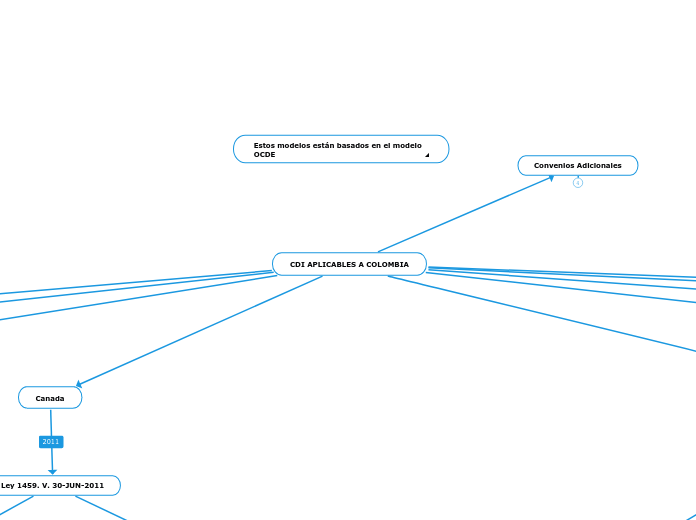

CDI APLICABLES A COLOMBIA

Mexico

Ley 1344. V. 31-JUL-2009

“Convenio entre la República de Colombia y los Estados Unidos Mexicanos para evitar la doble imposición y para prevenir la evasión fiscal en relación con los impuestos sobre la renta y sobre el patrimonio” y el “Protocolo del convenio entre la República de Colombia y los Estados Unidos Mexicanos para evitar la doble imposición y para prevenir la evasión fiscal en relación con los impuestos sobre la renta y sobre el patrimonio”

se aplica a los impuestos sobre la renta y sobre el patrimonio exigibles por cada uno de los Estados Contratantes

Se consideran impuestos sobre la renta y sobre el patrimonio los que gravan la totalidad de la renta o del patrimonio o cualquier parte de los mismos

Los impuestos actuales a los que se aplica este Convenio son

México

i) el impuesto sobre la renta federal; ii) el impuesto empresarial a tasa única; (en adelante denominado el “impuesto mexicano”)

Colombia

i) el Impuesto sobre la Renta y Complementarios; ii) el Impuesto de orden nacional sobre el Patrimonio; (en adelante denominado el “impuesto colombiano”)

El Convenio se aplicará igualmente a los impuestos de naturaleza idéntica o análoga e impuestos que se establezcan con posterioridad a la fecha de la firma del mismo, y que se añadan a los actuales o les sustituyan

ENTRADA EN VIGOR

México

(i) respecto de los impuestos retenidos en la fuente, sobre las rentas pagadas o acreditadas a partir del primer día de enero del año calendario siguiente a aquel en que entre en vigor el presente Convenio; (ii) respecto de otros impuestos, en cualquier ejercicio fiscal que inicie a partir del primer día de enero del año calendario siguiente a aquel en que entre en vigor el presente Convenio.

Subtopic

Colombia

(i) Con respecto a los impuestos sobre las rentas que se obtengan y a las cantidades que se paguen, abonen en cuenta, se pongan a disposición o se contabilicen como gasto; a partir del primer día del mes de enero del año calendario inmediatamente siguiente a aquel en que el Convenio entre en vigor; (ii) En los demás casos, desde la entrada en vigor del Convenio

Canada

Ley 1459. V. 30-JUN-2011

CANADÁ Y LA REPÚBLICA DE COLOMBIA, DESEANDO concluir un Convenio para evitar la doble imposición y para prevenir la evasión fiscal en relación con los impuestos a la renta y el patrimonio

Convenio se aplicará a los impuestos sobre la renta y sobre el patrimonio, impuestos por cada uno de los Estados Contratantes

Se consideran impuestos sobre la renta y sobre el patrimonio los que gravan la totalidad de la renta o del patrimonio o cualquier parte de los mismos, incluidos los impuestos sobre las ganancias derivadas de la enajenación de bienes muebles o inmuebles, los impuestos sobre el importe total de sueldos o salarios pagados por las empresas, así como los impuestos sobre las plusvalías

Canadá

impuestos fijados por el Gobierno de Canadá bajo la Ley del Impuesto de Renta

Colombia

el Impuesto sobre la renta y complementarios; ii. el Impuesto de orden nacional sobre el patrimonio

se aplicará igualmente a los impuestos de naturaleza idéntica o sustancialmente similares e impuestos que se establezcan con posterioridad a la fecha de la firma del mismo, y que se añadan a los actuales o les sustituyan

ENTRADA EN VIGOR

Canadá

(i) en relación con el impuesto retenido en la fuente, por las cantidades pagadas o acreditadas a personas no residentes, a partir del primer día de enero del año calendario siguiente a aquel en que el presente Convenio entre en vigor, y (ii) en relación con otros impuestos canadienses, por los ejercicios fiscales iniciados a partir del primer día del mes de enero en el año calendario siguiente a aquel en que el Convenio entre en vigor

Colombia

Con respecto a los impuestos sobre las rentas que se obtengan y a las cantidades que se paguen, abonen en cuenta, se pongan a disposición o se contabilicen como gasto, a partir del primer día del mes de enero del año calendario inmediatamente siguiente a aquel en que el Convenio entre en vigor

Suiza

Ley 1344

El Gobierno de la República de Colombia y el Consejo Federal Suizo deseando concluir un

Convenio para evitar la doble imposición en materia de impuestos sobre la renta y sobre el

patrimonio,

El presente Convenio se aplica a las personas residentes de uno o de ambos Estados contratantes

se aplica a los impuestos sobre la renta y sobre el patrimonio, exigibles por cada uno de los Estados contratantes

Se consideran impuestos sobre la renta y sobre el patrimonio los que gravan la totalidad de la renta o del patrimonio o cualquier parte de los mismos, incluidos los impuestos sobre las ganancias derivadas de la enajenación de bienes muebles o inmuebles, los impuestos sobre el importe de sueldos o salarios pagados por las empresas, así como los impuestos sobre las plusvalías

Los impuestos actuales a los que se aplica este Convenio

Colombia

El impuesto sobre la renta y complementarios; ii) El impuesto de orden nacional sobre el patrimonio; (en adelante denominados “impuesto colombiano”)

Suiza

los impuestos federales, cantonales y comunales i) sobre la renta (renta total, rendimientos del trabajo, rendimientos del patrimonio, beneficios industriales y comerciales, ganancias de capital y otras rentas) y; ii) sobre el patrimonio (propiedad total, bienes muebles e inmuebles, activos comerciales, capital pagado y reservas y otros elementos del patrimonio) (en adelante denominados “impuesto suizo” )

El Convenio se aplicará igualmente a los impuestos de naturaleza idéntica o análoga que se establezcan con posterioridad a la fecha de la firma del mismo, y que se añadan a los actuales o les sustituyan

Este Convenio no se aplicará a los impuestos retenidos en la fuente sobre los premios de loterías.

ENTRADA EN VIGOR

Los Gobiernos de los Estados contratantes se notificarán sobre el cumplimiento de los procedimientos requeridos por su legislación interna para la entrada en vigor del presente convenio

El Convenio entrará en vigor transcurridos sesenta días desde la fecha de recepción de la última notificación a que se refiere el apartado 1 y sus disposiciones surtirán efecto a partir del 1° de enero del año siguiente al año de entrada en vigor del Convenio

Chile

Ley 1261. V. 24-DIC-2018

La República de Chile y la República de Colombia, deseando concluir un Convenio para evitar la doble imposición y para prevenir la evasión fiscal en relación a los impuestos a la renta y al patrimonio

aplica a los impuestos sobre la renta y sobre el patrimonio exigibles por cada uno de los Estados Contratantes, cualquiera que sea el sistema de exacción

Se consideran impuestos sobre la renta y sobre el patrimonio los que gravan la totalidad de la renta o del patrimonio o cualquier parte de los mismos, incluidos los impuestos sobre las ganancias derivadas de la enajenación de bienes muebles o inmuebles, los impuestos sobre el importe de sueldos o salarios pagados por las empresas, así como los impuestos sobre las plusvalías.

Los impuestos actuales a los que se aplica este Convenio son

Chile

los impuestos establecidos en la “Ley sobre Impuesto a la Renta” (en adelante denominados “Impuesto chileno”);

Colombia

: i) El Impuesto sobre la Renta y Complementarios; ii) El Impuesto de orden nacional sobre el Patrimonio

. El Convenio se aplicará igualmente a los impuestos de naturaleza idéntica o sustancialmente análoga e impuestos que se establezcan con posterioridad a la fecha de la firma del mismo, y que se añadan a los actuales o les sustituyan

ENTRADA EN VIGOR

Chile

sobre las rentas que se obtengan y a las cantidades que se paguen, abonen en cuenta, se pongan a disposición o se contabilicen como gasto, a partir del primer día del mes de enero del año calendario inmediatamente siguiente a aquel en que el Convenio entre en vigor

Colombia

de impuestos de devengo periódico, respecto de los impuestos sobre la renta correspondiente al año fiscal que comience el primer día del mes de enero del año calendario inmediatamente siguiente a aquel en que el Convenio entre en vigor.

España

Ley 1082 . V. 29-OCT-2007

Convenio entre el reino de españa y la republica de colombia para evitar la doble imposición y prevenir la evasión fiscal en materia de impuestos sobre la renta y sobre el patrimonio y su protocolo

IMPUESTOS COMPRENDIDOS

El presente Convenio se aplica a los Impuestos sobre la Renta y sobre el Patrimonio exigibles por cada uno de los Estados contratantes

Se consideran impuestos sobre la Renta y sobre el Patrimonio los que gravan la totalidad de la renta o del patrimonio o cualquier parte de los mismos

España

: i) el Impuesto sobre la Renta de las Personas Físicas; ii) el Impuesto sobre Sociedades; iii) el Impuesto sobre la Renta de no Residentes; iv) el Impuesto sobre el Patrimonio; y v) los impuestos locales sobre la renta y sobre el patrimonio

Colombia

ii) el Impuesto sobre la renta y complementarios; ii) el Impuesto sobre el patrimonio

. El Convenio se aplicará igualmente a los impuestos de naturaleza idéntica o análoga que se establezcan con posterioridad a la firma del mismo y que se añadan a los actuales o les sustituyan

ENTRADA EN VIGOR

Convenio entrará en vigor transcurridos tres meses desde la fecha de recepción de la última notificación a que se refiere el apartado 1 y sus disposiciones surtirán efecto: a) En el caso de impuestos de devengo periódico, respecto de los impuestos sobre la renta o sobre el patrimonio correspondientes al año fiscal que comience o termine a partir del 30 de diciembre del año de entrada en vigor del Convenio. b) En los demás casos, el día de la entrada en vigor del Convenio

Corea del Sur

Ley 1667

Convenio entre la República de Corea y la República de Colombia para evitar la doble imposición y para prevenir la evasión fiscal en relación al impuesto sobre la renta” y su “Protocolo

se aplica a los impuestos sobre la renta exigibles por cada uno de los Estados Contratantes

Se consideran impuestos sobre la renta los que gravan la totalidad de la renta cualquier parte de la misma, incluidos los impuestos sobre las ganancias derivadas de la enajenación de bienes muebles o inmuebles, los impuestos sobre el importe total de sueldos o salarios pagados por las empresas, así como los impuestos sobre las plusvalías

Colombia

el Impuesto sobre la Renta y Complementarios

Corea

(i) el impuesto de renta; (ii) el impuesto a las sociedades; y (iii) el impuesto especial para el desarrollo rural

El Convenio se aplicará igualmente a los impuestos de naturaleza idéntica o sustancialmente análoga que se establezcan con posterioridad a la fecha de la firma del mismo, y que se añadan a los actuales o les sustituyan

ENTRADA EN VIGOR

los impuestos retenidos en la fuente, por los montos pagados o acreditados a no residentes durante o después del primer día de enero del primer año calendario siguiente al cual el presente Convenio entre en vigor, y respecto de otros impuestos, para el año gravable que comience durante o después del primer día de enero del primer año calendario siguiente a aquel en que el presente Convenio entra en vigor

Portugal

Ley 1692 . V. 17-DIC-2013

“Convenio entre la República Portuguesa y la República de Colombia para evitar la doble imposición y para prevenir la evasión fiscal en relación con el Impuesto sobre la Renta” y su “Protocolo”

aplica al impuesto sobre la renta exigible por cada uno de los Estados Contratantes, y en el caso de Portugal en nombre de sus subdivisiones políticas o administrativas o las autoridades locales, cualquiera que sea el sistema de exacción.

Se considera impuesto sobre la renta el que grava la totalidad de la renta o cualquier parte de la misma, incluidos los impuestos sobre las ganancias derivadas de la enajenación de bienes muebles o inmuebles, los impuestos sobre los importes de los sueldos o salarios pagados por las empresas, así como los impuestos sobre las plusvalías.

aplica este Convenio

Portugal

) el Impuesto sobre la Renta Personal (Imposto Sobre o Rendimiento das Pessoas Singulares - IRS); ii) el impuesto de sociedades (Imposto Sobre o Rendimento das Pessoas Colectivas - IRC), y iii) la Sobretasa Local sobre el Impuesto de Sociedades (Derrama); (En lo sucesivo “impuesto portugués”)

Colombia

i) el Impuesto sobre la Renta y Complementarios

se aplicará igualmente los impuestos de naturaleza idéntica o análoga que se establezcan con posterioridad a la fecha de la firma del mismo, y que se añadan a los actuales o les sustituyan

ENTRADA EN VIGOR

El presente Convenio entrará en vigor treinta días después de la fecha de recibo de la última notificación

Las disposiciones del presente Convenio surtirán efecto en Colombia y en Portugal

respecto de los impuestos retenidos en la fuente, por el hecho generador que ocurra en o después del primer día de enero del año calendario siguiente en el cual el presente Convenio entre en vigor

respecto a los demás impuestos, para las rentas obtenidas en cualquier año fiscal que comience en o después del primer día de enero del año calendario siguiente en el cual el presente Convenio entre en vigor

India

Ley 1668. V. 16-JUL-2013

Por medio de la cual se aprueba el “Acuerdo entre el Gobierno de la República de Colombia y la República de la India para evitar la doble imposición y para prevenir la evasión fiscal en relación con el impuesto sobre la renta” y su “Protocolo”, suscritos en Nueva Delhi, el 13 de mayo de 2011.

se aplica a los impuestos sobre la renta exigibles por cada uno de los Estados Contratantes o por sus subdivisiones políticas o entidades locales o territoriales

Se consideran impuestos sobre la renta los que gravan la totalidad de la renta o cualquier parte de la misma, incluidos los impuestos sobre las ganancias derivadas de la enajenación de bienes muebles o inmuebles, y los impuestos sobre los importes totales de los sueldos o salarios pagados por las empresas.

Colombia

el Impuesto sobre la Renta y Complementarios

India

el impuesto sobre la renta, incluyendo cualquier cargo sobre el mismo

El Acuerdo se aplicará igualmente a los impuestos de naturaleza idéntica o análoga que se establezcan con posterioridad a la fecha de la firma del mismo, y que se añadan a los actuales o les sustituyan.

ENTRADA EN VIGOR

Este Acuerdo entrará en vigor en la fecha de la última notificación referida en el apartado 1 del presente artículo

Colombia

(i) Respecto al impuesto sobre la renta que se obtenga y a las cantidades que se paguen, abonen en cuenta o se contabilicen como gasto, a partir del primer día de enero del año calendario inmediatamente siguiente a aquel en que el Convenio entre en vigor; (ii) en todos los demás casos, a partir de la fecha en la cual el Acuerdo entra en vigor

India

(i) respecto de las rentas obtenidas en cualquier año fiscal que comience durante o después del primer día de abril del año calendario inmediatamente siguiente a aquel en el cual el Acuerdo entra en vigor; y (ii) en todos las demás casos, a partir de la fecha en la cual el Acuerdo entra en vigor

Republica Checa

LEY 1690. V. 17-DIC-2013

Por medio de la cual se aprueba el “Acuerdo entre la República de Colombia y la República Checa para evitar la doble imposición y para prevenir la evasión fiscal en relación con el impuesto sobre la renta”, suscrito en Bogotá, D. C., el 22 de marzo de 2012.

El presente Acuerdo se aplica a los impuestos sobre la renta exigibles por cada uno de los Estados Contratantes, y en el caso de la República Checa, también a nombre de sus subdivisiones políticas o sus autoridades locales, independientemente de la forma en que sean recaudados

Se consideran impuestos sobre la renta los que gravan a totalidad de la renta o cualquier parte de la misma, incluidos los impuestos sobre las ganancias derivadas de la enajenación de bienes muebles o inmuebles, los impuestos sobre el importe de sueldos o salarios pagados por las empresas así como los impuestos sobre las plusvalías.

República Checa

el impuesto sobre la renta de las personas naturales; (ii) el impuesto sobre la renta de las personas jurídicas

Colombia

el Impuesto sobre la Renta y Complementarios

El Acuerdo se aplicará igualmente a los impuestos de naturaleza idéntica o análoga que se establezcan con posterioridad a la fecha de la firma del mismo, y que se añadan a los actuales o les sustituyan

ENTRADA EN VIGOR

Este Acuerdo entrará en vigor en la fecha de la última notificación y las disposiciones del Acuerdo se aplicarán: a) con respecto a los impuestos retenidos en la fuente, rentas pagadas o acreditadas, el o a partir del primero de enero del año calendario inmediatamente siguiente, a aquel en que entre en vigor el presente Acuerdo

con respecto a los impuestos no retenidos en la fuente, rentas de cualquier ejercicio fiscal que inicie el o a partir del primero de enero del año calendario inmediatamente siguiente, a aquel en que entre en vigor el presente Acuerdo