“Proyecto de normas para el reconocimiento, medición, revelación y presentación de los hechos económicos”

Reconocimiento y Medición inicial de los activos intangibles.

I. Identificabilidad

La definición de un activo intangible exige que el mismo sea perfectamente identificable con el fin de poderlo distinguir claramente del fondo de comercio, para lo cual debe de cumplir al menos una de las siguientes condiciones:

a) surgir de derechos contractuales o de otros derechos legales, con independencia de que estos derechos sean transferibles o separables de la entidad adquirida o de otros derechos y obligaciones; o

b) ser separable, es decir, susceptible de ser separado o escindido de la entidad adquirida y vendido, cedido, dado en explotación, arrendado o intercambiado, ya sea individualmente o junto con el contrato, activo o pasivo con los que guarde relación.

II. Control

Una entidad controlará un determinado activo siempre que tenga el poder de obtener los beneficios económicos futuros que procedan de los recursos que subyacen en el mismo, y además pueda restringir el acceso de terceras personas a tales beneficios. La capacidad de una entidad para controlar los beneficios económicos futuros de un activo intangible proviene, normalmente, de derechos legales que son ejecutables ante la ley. La norma indica que el control puede ser demostrado a través de criterios distintos a los derechos ejecutables y, por lo tanto, la ejecución legal no es condición necesaria para el control.

III. Beneficios económicos futuros

Entre los beneficios económicos futuros procedentes de un activo intangible se incluyen los ingresos ordinarios procedentes de la venta de productos o servicios, los ahorros de coste y otros rendimientos diferentes que se deriven del uso del activo por parte de la entidad.

IV. Criterios de reconocimiento

Además de lo anterior, un intangible se reconocerá si, y sólo si, dicho activo es una fuente probada de beneficios económicos futuros, para lo cual se tienen que cumplir dos requisitos:

a) es probable que los beneficios económicos futuros esperados, que son atribuibles al activo, fluyan a la entidad; y

b) el coste del activo puede ser medido de forma fiable.

Estos requerimientos aplican ya sea que el activo intangible sea adquirido externamente o generado internamente (aunque la NIC 38 incluye criterios adicionales de reconocimiento para los activos intangibles generados internamente).

La probabilidad de los beneficios económicos futuros se tiene que basar en supuestos razonables y que se puedan respaldar sobre las condiciones que existirán durante la vida del activo. El criterio de reconocimiento basado en la probabilidad siempre se considera satisfecho en el caso de los activos intangibles que son adquiridos independientemente o en una combinación de negocios.

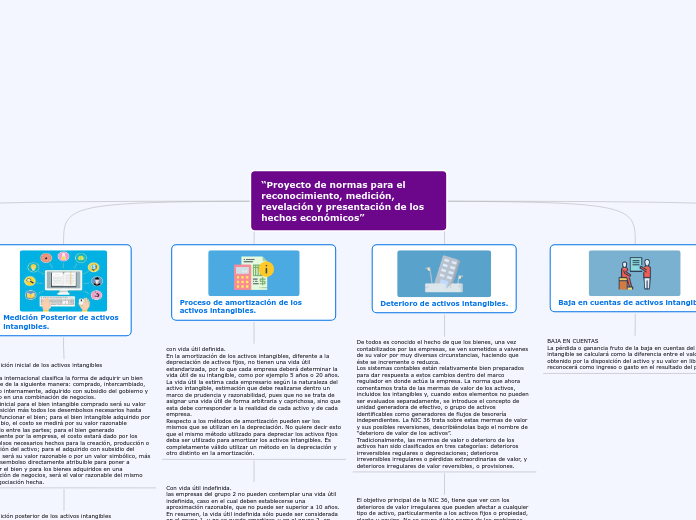

Medición Posterior de activos intangibles.

3.1. Medición inicial de los activos intangibles

La norma internacional clasifica la forma de adquirir un bien intangible de la siguiente manera: comprado, intercambiado, generado internamente, adquirido con subsidio del gobierno y adquirido en una combinación de negocios.

El costo inicial para el bien intangible comprado será su valor de adquisición más todos los desembolsos necesarios hasta poner a funcionar el bien; para el bien intangible adquirido por intercambio, el costo se medirá por su valor razonable negociado entre las partes; para el bien generado internamente por la empresa, el costo estará dado por los desembolsos necesarios hechos para la creación, producción o preparación del activo; para el adquirido con subsidio del gobierno será su valor razonable o por un valor simbólico, más algún desembolso directamente atribuible para poner a funcionar el bien y para los bienes adquiridos en una combinación de negocios, será el valor razonable del mismo en la negociación hecha.

3.2. Medición posterior de los activos intangibles

La norma internacional tiene dos métodos para llevar a cabo una medición posterior de un activo intangible: el método del costo y el método de revalorización.

3.2.1. Revalorización de un bien que es causada por primera vez

La norma internacional lleva la revalorización como un mayor valor del bien. En este caso, la diferencia entre el valor en libros y el valor de mercado afecta tanto el costo del bien como el valor de la amortización acumulada (NIC 38, 2005, párr. 85 y 80) y, en el patrimonio, es llevada a una cuenta llamada superávit por revalorización;3 a su vez, la amortización acumulada puede ser tratada de la siguiente manera, cuando el bien es revalorizado (NIC 38, 2005, párr. 80):

Se expresa el valor de la amortización, de tal manera que el valor en libros neto del bien revalorizado sea igual a su valor revaluado.

O se elimina la amortización contra el valor en libros bruto del bien, de modo que el valor neto resultante del bien se exprese hasta alcanzar el valor revaluado del elemento.

3.2.2. Desvalorización de un bien causada por primera vez

En este caso, la diferencia entre el valor en libros y el valor de mercado afecta el costo y la amortización acumulada, pero los disminuye y el gasto por desvalorización es llevado al estado de resultados

3.2.3. Desvalorización de un bien por el cual antes se había causado una revalorización

Cuando esto sucede, igualmente se disminuye el costo del bien y el valor de la amortización acumulada, la cual puede ser reexpresada o cancelada. Como antes el bien había sido revalorizado y había un superávit por revalorización, este debe ser cancelado y la diferencia entre la revalorización cancelada y la desvalorización actual, en caso de que el superávit sea insuficiente, es llevada como gasto al estado de resultados

3.2.4. Revalorización de un bien por el cual antes había causado una desvalorización en el mismo período

Igualmente, se siguen afectando tanto el bien como la amortización acumulada; en este caso, de manera positiva, pero para afectar el superávit por valorización en el patrimonio, primero hay que afectar el estado de resultados, ya que antes se había cargado un gasto por desvalorización en el mismo período; por tanto, para reversar esa desvalorización se lleva como un ingreso por recuperación de la misma y la diferencia entre el nuevo valor revaluado y el ajuste anterior será cargada a la cuenta de superávit por revalorización

4. Tratamiento contable para el superávit por revalorización una vez se contabiliza en el patrimonio

La norma internacional muestra la contrapartida de la revalorización, como parte integrante del patrimonio, mediante la cuenta de superávit por revalorización, el que a su vez se puede ir realizando a medida que transcurre el tiempo

4.1. Uso del bien por parte de la entidad

En este caso, se le realiza un ajuste a la cuenta de superávit por valorización y el valor del mismo debe ser la diferencia entre la amortización acumulada según el valor revaluado y la calculada según su costo original o, lo que es lo mismo, el saldo del superávit dividido por los años que le falta por amortizarse el bien, desde el momento en que se contabiliza la nueva valorización.

El ajuste anterior afectará las cuentas de superávit por revalorización como un menor valor y, a su vez, se llevará como un mayor valor de las utilidades; en consecuencia, este ajuste no afecta el estado de resultados.

Proceso de amortización de los activos intangibles.

con vida útil definida. En la amortización de los activos intangibles, diferente a la depreciación de activos fijos, no tienen una vida útil estandarizada, por lo que cada empresa deberá determinar la vida útil de su intangible, como por ejemplo 5 años o 20 años.

La vida útil la estima cada empresario según la naturaleza del activo intangible, estimación que debe realizarse dentro un marco de prudencia y razonabilidad, pues que no se trata de asignar una vida útil de forma arbitraria y caprichosa, sino que esta debe corresponder a la realidad de cada activo y de cada empresa.

Respecto a los métodos de amortización pueden ser los mismos que se utilizan en la depreciación. No quiere decir esto que el mismo método utilizado para depreciar los activos fijos deba ser utilizado para amortizar los activos intangibles. Es completamente válido utilizar un método en la depreciación y otro distinto en la amortización.

Con vida útil indefinida. las empresas del grupo 2 no pueden contemplar una vida útil indefinida, caso en el cual deben establecerse una aproximación razonable, que no puede ser superior a 10 años.

En resumen, la vida útil indefinida sólo puede ser considerada en el grupo 1, y no se puede amortizar, y en el grupo 2, en caso de no poderse definir de forma clara, se presume de 10 años.

Deterioro de activos intangibles.

De todos es conocido el hecho de que los bienes, una vez contabilizados por las empresas, se ven sometidos a vaivenes de su valor por muy diversas circunstancias, haciendo que éste se incremente o reduzca.

Los sistemas contables están relativamente bien preparados para dar respuesta a estos cambios dentro del marco regulador en donde actúa la empresa. La norma que ahora comentamos trata de las mermas de valor de los activos, incluidos los intangibles y, cuando estos elementos no pueden ser evaluados separadamente, se introduce el concepto de unidad generadora de efectivo, o grupo de activos identificables como generadores de flujos de tesorería independientes. La NIC 36 trata sobre estas mermas de valor y sus posibles reversiones, describiéndolas bajo el nombre de “deterioro de valor de los activos”.

Tradicionalmente, las mermas de valor o deterioro de los activos han sido clasificados en tres categorías: deterioros irreversibles regulares o depreciaciones; deterioros irreversibles irregulares o pérdidas extraordinarias de valor, y deterioros irregulares de valor reversibles, o provisiones.

El objetivo principal de la NIC 36, tiene que ver con los deterioros de valor irregulares que pueden afectar a cualquier tipo de activo, particularmente a los activos fijos o propiedad, planta y equipo. No se ocupa dicha norma de los problemas asociados al deterioro de valor de los inventarios, la mayor parte de las inversiones financieras, los contratos de construcción, impuestos diferidos y prestaciones a favor de los empleados.

De lo que se trata es de reconocer pérdidas de valor experimentadas por los activos, pérdidas que se producen cuando el importe recuperable del bien es inferior a su valor contable. En estos casos decimos que se ha deteriorado el valor del bien y corresponde reconocer la pérdida por deterioro, bien sea llevándola a resultados (la mayor parte de los casos), bien a reservas de revalorización, si el activo figura por su valor revalorizado.

Registro contable de las pérdidas por deterioro del valor

Una vez que la empresa reconoce un activo en su balance, éste figurará a su valor neto contable, salvo que se vea modificado por causas internas o externas que afecten al mismo. Cuando el valor recuperable del activo es superior al contable neto, cabe la opción de reconocer una reserva de revalorización. En sentido contrario, cuando el valor contable neto es superior al recuperable hay que reconocer la pérdida consecuente o deterioro de valor.

A la hora de reconocer la pérdida por deterioro de valor habrá que tener en cuenta si la empresa ha revaluado el activo o no.

Si la empresa no ha revaluado, la pérdida por deterioro se contabilizará con cargo a los resultados del ejercicio y, si la pérdida fuera superior al valor neto contable, la diferencia se reconocerá como un pasivo, si existiera una norma que obligara a ello.

Si el activo se encuentra revalorizado previamente, la pérdida de valor afectará a los fondos propios y habrá que disminuir su saldo hasta el límite del importe de la reserva de revalorización dotada para ese activo.

Baja en cuentas de activos intangibles.

BAJA EN CUENTAS

La pérdida o ganancia fruto de la baja en cuentas del activo intangible se calculará como la diferencia entre el valor neto obtenido por la disposición del activo y su valor en libros, y se reconocerá como ingreso o gasto en el resultado del periodo

Revelaciones requeridas de los activos intangibles.

Dado que el proceso de desarrollo de algunos intangibles es largo, y que los desembolsos en investigación y desarrollo son importantes, durante periodos prolongados de tiempo las empresas muestran poco o ningún ingreso y muchas pérdidas, por lo que adquiere importancia para el entendimiento de la empresa contar con información no financiera. Es por ello que deben presentar información adicional sobre su capacidad para generar utilidades y beneficios futuros por su actividad de investigación y desarrollo de nuevos productos, siendo una forma de hacerlo mediante un informe de capital intelectual adjunto a los estados financieros.

Este debe contener información sobre costos y precios de los activos intangibles que poseen o están siendo desarrollados, la política de activación llevada adelante y una estimación sobre generación futura de rentabilidades y riesgo asociado.

Por ejemplo podría informarse de:

Los proyectos finalizados exitosamente durante el ejercicio, describiendo la naturaleza de los activos intangibles obtenidos; la existencia o no de protección legal; y el modo en que dichos intangibles generarán beneficios económicos futuros.

Cantidad de proyectos en curso al cierre del ejercicio, indicando por separado los que se encuentran en etapa de investigación de los que han alcanzado la etapa de desarrollo y monto que se estima invertir en el próximo ejercicio.

Una breve descripción de los proyectos discontinuados, indicando las causas de abandono del proyecto.