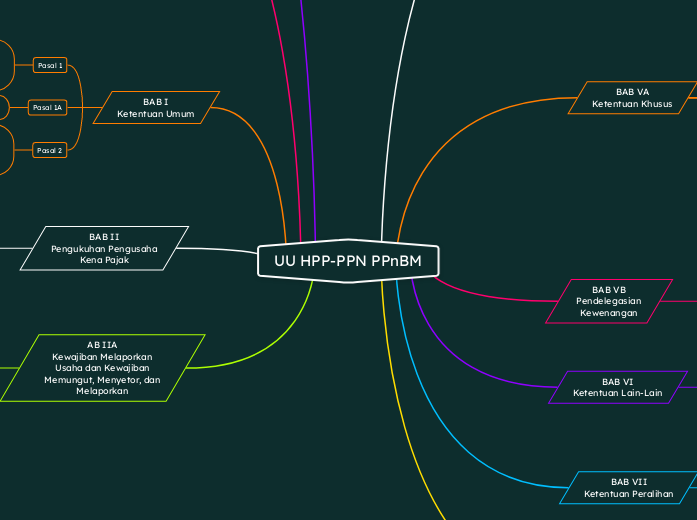

UU HPP-PPN PPnBM

BAB III

Objek Pajak

Pasal 4

Objek Pajak Penghasilan, PPN dikenakan atas hal-hal tertentu, Ketentuan mengenai batasan kegiatan dan jenis Jasa Kena Pajak yang atas ekspornya dikenai Pajak Pertambahan Nilai

Pasal 4A

Jenis barang yang tidak dikenai Pajak Penghasilan :makanan minuman di hotel, uang dan emas batangan untuk cadangan devisa dan jasa yang yang tidak dikenai Pajak Penghasilan : jasa kesenian, perhotelan, dll

Pasal 5

Pajak Penjualan atas Barang Mewah dikenakan hanya 1 kali pada waktu penyerahan Barang Kena

Pajak yang tergolong mewah oleh PKP

Pasal 5A

Ketentuan mengenai tata cara pembatalan,

pengurangan atau pengembalian Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah atas penyerahan Barang Kena Pajak

BAB IV

Tarif Pajak dan

Cara Menghitung

Pajak

Pasal 7

Tarif Pajak Pertambahan nilai paling rendah 5% dan paling tinggi 15%

Pasal 8

Tarif Pajak Penjualan atas Barang Mewah paling rendah 10% dan paling tinggi 200%

Pasal 8A

Perhitungan Pajak Pertambahan Nilai dihitung dengan Dasar Pengenaan Pajak yang meliputi harga jual, penggantian, nilai impor dan nilai ekspor, atau nilai lain

Pasal 9

Pajak masukan dalam satu masa pajak dikreditkan

dengan pajak dalam masa pajak yang sama, selisih pajak merupakan PPN yang harus disetorkan oleh PKP, jika terjadi kelebihan pajak masukan dapat dikembalikan kepada PKP, dengan pemeriksaan yang dilakukan DJP lalu diserahkan sesuai ketentuan umum yang berlaku, Pembubaran PKP dilakukan dalam jangka

waktu 3 tahun masa pajak pengkreditan pertama kali pajak masukan, lalu PKP membayar pengkreditan pajak masukan jika melebihi batas waktu akan dikenakan sanksi administrasi

Pasal 9A

Tarif Pajak Pertambahan Nilai tertentu bagi Pengusaha Kena Pajak yang melakukan hal-hal tertentu untuk memberikan kemudahan dan penyederhanaan administrasi perpajakan serta rasa keadilan

Pasal 1O

Perhitungan Pajak Penjualan atas Barang Mewah

dihitung dengan mengalihkan tarif, pajak yang sudah dibayar pada waktu perolehan atau impor Barang Kena Pajak yang tergolong mewah tiak dapat dikreditkan dengan PPN maupun PPnBM yang dipungut berdasarkan Undang-Undang

BAB I

Ketentuan Umum

Pasal 1

Pengertian dan teori umum tentang Daerah pabean, Barang kena pajak, Jasa perpajakan, Ekspor Impor, perdagangan, Dasar Pengenaan Pajak, Harga jual, dan lain sebagainya tentang perpajakan dalam hal perdagangaan

Pasal 1A

Hal-hal yang termasuk dan tidak termasuk dalam

Penyerahan Barang Kena Pajak

Pasal 2

Hubungan istimewa yang berpengaruh pada harga jual, maka harga jual atau penggantian dihitung atas dasar harga pasar wajar pada saat penyerahan Barang Kena Pajak atau Jasa Kena Pajak itu dilakukan

BAB II

Pengukuhan Pengusaha

Kena Pajak

Pasal 3

Dihapus, ketentuan pasal 3 yang mengatur tentang pengukuhan pengusaha kena pajak dihapus dan dipindahkan ke dalam UU Nomor 9 Tahun 1994 tentang KUP

AB IIA

Kewajiban Melaporkan

Usaha dan Kewajiban

Memungut, Menyetor, dan

Melaporkan

Pasal 3A

Kewajiban Melaporkan usaha dan kewajiban memungut, menyetor, dan melaporkan yang terutang adalah bagi pengusaha yang melakukan penyerahan Barang Kena Pajak atau Jasa Kena Pajak di daerah Pabean. Pengusaha Kecil dapat memilih dikukuhkan sebagai pengusaha kena pajak dan wajib melaksanakan ketentuan atau kewajiban Melaporkan usaha, memungut, menyetor dan melaporkan pajak

BAB V

Saat dan Tempat

Terutang dan Laporan

Perhitungan Pajak

Pasal 11

dalam hal pembayaran dilakukan sebelum dimulainya pemanfaatan Barang Kena Pajak Tidak Berwujud atau Jasa Kena Pajak dari luar Daerah Pabean, saat terutangnya pajak adalah pada saat

pembayaran (DJP dapat memutuskan)

Pasal 12

Tempat terutang pajak PKP orang pribadi berada di tempat tinggal dan kegiatan usaha sedangkan PKPbadan berada di tempat kedudukan dan kegiatan usaha

Pasal 13

Penggunaan dan ketentuan faktur pajak

Pasal 14

Orang pribadi atau badan yang tidak dikukuhkan

sebagai Pengusaha Kena Pajak dilarang membuat

Faktur Pajak

Pasal 15A

Penyetoran PPN oleh pengusaha PKP paling lama akhir bulan berikutnya setelah berakhirnya masa pajak begitupun dengan SPT masa PPN

BAB VA

Ketentuan Khusus

Pasal 16A

Tata Cara pemungutan, pelaporan, dan penyetoran

pajak yang dilakukan oleh pemungut pajak

pertambahan nilai

Pasal 16B

Pemungutan Pajak, Tujuan pajak terutang tidak

dipungut sebagian atau seluruhnya atau di bebaskan diberikan terbatas

Pasal 16C

Pajak Pertambahan Nilai dikenakan atas kegiatan

membangun sendiri yang dilakukan tidak dalam

kegiatan usaha atau pekerjaan oleh orang pribadi atau badan yang hasilnya digunakan sendiri atau digunakan pihak lain yang batasan dan tata caranya diatur dengan Keputusan KemenKeu

Pasal 16D

Pajak Pertambahan Nilai dikenakan atas penyerahan Barang Kena Pajak berupa aktiva yang menurut tujuan semula tidak untuk diperjualbelikan oleh Pengusaha Kena Pajak, kecuali atas penyerahan aktiva yang Pajak

Masukannya tidak dapat dikreditkan

Pasal 16E

Ketentuan Tata cara Permintaan dan pengakuan

kembali Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah, dan menunjukkan dokumen yang mendukung

Pasal 16F

Pembeli Barang Kena Pajak atau penerima Jasa Kena Pajak bertanggung jawab secara renteng atas pembayaran pajak, sepanjang tidak dapat menunjukkan bukti bahwa pajak telah dibayar

BAB VB

Pendelegasian

Kewenangan

Pasal 16G

Dasar Pengenaan Pajak berupa nilai lain diberlakukan untuk menjamin kepastian hukum dalam hal Harga Jual, Nilai Penggantian, Nilai Impor, dan Nilai Ekspor sebagai Dasar Pengenaan Pajak sukar ditetapkan

BAB VI

Ketentuan Lain-Lain

Pasal 17

Hal-hal yang menyangkut pengertian dan tata cara pemungutan berkenaan dengan pelaksanaan UndangUndang ini, yang secara khusus belum diatur dalam Undang-Undang ini, berlaku ketentuan dalam Undangundang tentang Ketentuan Umum dan Tata Cara Perpajakan serta peraturan perundang-undangan lainnya.

BAB VII

Ketentuan Peralihan

Pasal 18

Semua penyerahan Barang Kena Pajak atau Jasa Kena Pajak yang dilakukan sebelum UU ini berlaku, tetap terutang pajak menurut UU Pajak Penjualan 1951 dan selama peraturan perundang-undangan belum dikeluarkan, maka peraturan pelaksanaan yang tidak bertentangan dengan UU ini masih berlaku

BAB VIII

Ketentuan Peralihan

Pasal 19

Hal-hal yang belum diatur dalam Undang-Undang ini diatur lebih lanjut dengan Peraturan Pemerintah

Pasal 20

Undang-Undang ini dapat disebut Undang-Undang

Pajak Pertambahan Nilai 1984

Pasal 21

Undang-Undang ini mulai berlaku pada tanggal 1 Juli 1984