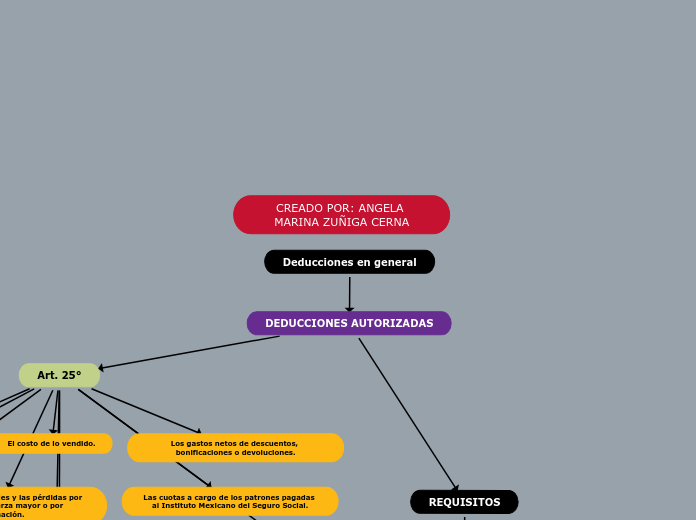

Deducciones en general

DEDUCCIONES AUTORIZADAS

Art. 25°

Las devoluciones que se reciban o los descuentos o bonificaciones que se hagan en el

ejercicio.

El costo de lo vendido.

Los gastos netos de descuentos, bonificaciones o devoluciones.

Las inversiones.

Los créditos incobrables y las pérdidas por caso fortuito, fuerza mayor o por enajenación.

Las cuotas a cargo de los patrones pagadas al Instituto Mexicano del Seguro Social.

Los intereses devengados a cargo en el ejercicio, sin ajuste alguno.

El ajuste anual por inflación que resulte deducible.

Los anticipos y los rendimientos que paguen las sociedades cooperativas de producción.

Las aportaciones efectuadas para la creación o incremento de reservas para fondos de

pensiones o jubilaciones del personal.

REQUISITOS

Art. 27°

I.Ser estrictamente indispensables para los fines de la actividad del contribuyente, salvo que se

trate de donativos no onerosos ni remunerativos

II.Que cuando esta Ley permita la deducción de inversiones se proceda en los términos de la

Sección II de este Capítulo

III.Estar amparadas con un comprobante fiscal y que los pagos cuyo monto exceda de $2,000.00

se efectúen mediante transferencia electrónica

IV.Estar debidamente registradas en contabilidad y que sean restadas una sola vez.

V.Cumplir con las obligaciones establecidas en esta Ley y las demás disposiciones fiscales en

materia de retención y entero de impuestos a cargo de terceros

VI. Que cuando los pagos cuya deducción se pretenda realizar se hagan a contribuyentes que causen el impuesto al valor agregado

VII.Que en el caso de intereses por capitales tomados en préstamo, éstos se hayan invertido en

los fines del negocio.

VIII. Que tratándose de pagos que a su vez sean ingresos de contribuyentes personas físicas, de los contribuyentes a que se refieren los artículos 72, 73, 74 y 196 de esta Ley

IX. Que tratándose de honorarios o gratificaciones a administradores, comisarios, directores,

gerentes generales o miembros del consejo directivo, de vigilancia, consultivos o de cualquiera otra índole, se determinen, en cuanto a monto total y percepción mensual o por asistencia, afectando en la misma forma los resultados del contribuyente.

X. Que en los casos de asistencia técnica, de transferencia de tecnología o de regalías, se

compruebe ante las autoridades fiscales que quien proporciona los conocimientos, cuenta con elementos técnicos propios para ello.

En combustibles para vehículos el pago deberá efectuarse aun cuando la contraprestación de dichas adquisiciones no excedan de $2,000.00.

El monto total de los donativos es por una

cantidad que no exceda del 7% de la utilidad fiscal obtenida por el contribuyente en el ejercicio inmediato anterior a aquél en el que se efectúe la deducción.

XII.Que los pagos de primas por seguros o fianzas se hagan conforme a las leyes de la materia y

correspondan a conceptos que esta Ley señala como deducibles

XIII. Que el costo de adquisición declarado o los intereses que se deriven de créditos recibidos por el contribuyente, correspondan a los de mercado.

XIV. Que en el caso de adquisición de mercancías de importación, se compruebe que se cumplieron los requisitos legales para su importación.

XV. Que en el caso de pérdidas por créditos incobrables, éstas se consideren realizadas en el mes en el que se consuma el plazo de prescripción

XVI. Tratándose de remuneraciones a empleados o a terceros, que estén condicionadas al cobro de los abonos en las enajenaciones a plazos o en los contratos de arrendamiento financiero en los que hayan intervenido,

XVII. tratándose de pagos efectuados a comisionistas y mediadores residentes en el extranjero, se cumpla con los requisitos de información y documentación.

XVIII. Que tratándose de pagos efectuados por concepto de salarios efectivamente se entreguen las cantidades que por dicho subsidio les correspondan a

sus trabajadores.

XIX. Que el importe de las mercancías, materias primas O que por deterioro no imputables al contribuyente hubiera perdido su valor, se deduzca de los inventarios durante el ejercicio en que esto ocurra.

XX. Que tratándose de gastos que conforme a la Ley General de Sociedades Cooperativas se generen como parte del fondo de previsión social a que se refiere el artículo 58

XXI. El valor de los bienes que reciban los establecimientos permanentes ubicados en México, de contribuyentes residentes en el extranjero no podrá ser superior al valor en aduanas del bien de que se trate