Determinación del resultado fiscal

4.1 coeficiente de utilidad

El coeficiente de utilidad es, en términos generales, el resultado de dividir la utilidad fiscal entre los ingresos nominales de un ejercicio, el cual es utilizado para determinar los pagos provisionales del siguiente ejercicio.

Se calculará el coeficiente de utilidad correspondiente al último ejercicio de doce meses por el que se hubiera o debió haberse presentado declaración. Para este efecto, la utilidad fiscal del ejercicio por el que se calcule el coeficiente, se dividirá entre los ingresos nominales del mismo ejercicio.

4.2 pagos provisionales

Entonces, podemos decir que los pagos provisionales son los anticipos mensuales que las personas físicas y morales realizamos al fisco, con el objetivo de disminuir el monto del ISR a pagar en nuestra declaración anual.

efectuarán pagos provisionales mensuales a cuenta del impuesto del ejercicio, a más tardar el día 17 del mes inmediato posterior a aquél al que corresponda el pago, mediante declaración que presentarán ante las oficinas autorizadas.

4.3 Renta gravable para P.T.U

Para la determinación de la renta gravable en materia de participación de los trabajadores en las utilidades de las empresas, los contribuyentes deberán disminuir de los ingresos acumulables las cantidades que no hubiesen sido deducibles en los términos de la fracción XXX del artículo 28 de esta Ley

Para la determinación de la renta gravable en materia de participación de los trabajadores en las utilidades de las empresas, los contribuyentes deberán disminuir de los ingresos acumulables las cantidades que no hubiesen sido deducibles en los términos de la fracción XXX del artículo 28 de esta Ley

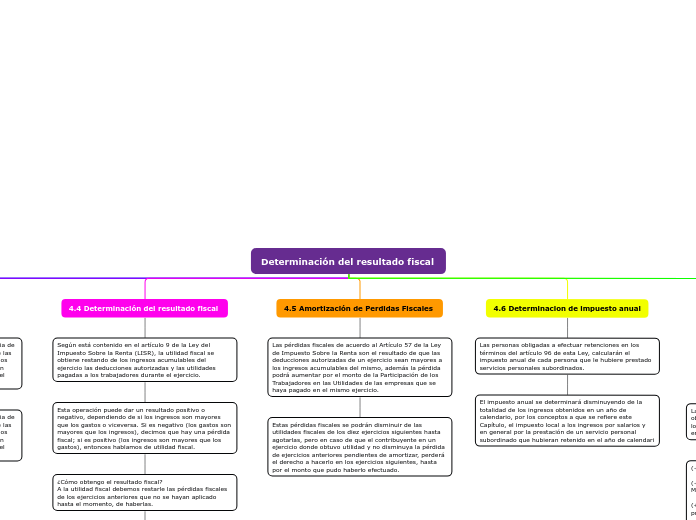

4.4 Determinación del resultado fiscal

Según está contenido en el artículo 9 de la Ley del Impuesto Sobre la Renta (LISR), la utilidad fiscal se obtiene restando de los ingresos acumulables del ejercicio las deducciones autorizadas y las utilidades pagadas a los trabajadores durante el ejercicio.

Esta operación puede dar un resultado positivo o negativo, dependiendo de si los ingresos son mayores que los gastos o viceversa. Si es negativo (los gastos son mayores que los ingresos), decimos que hay una pérdida fiscal; si es positivo (los ingresos son mayores que los gastos), entonces hablamos de utilidad fiscal.

¿Cómo obtengo el resultado fiscal?

A la utilidad fiscal debemos restarle las pérdidas fiscales de los ejercicios anteriores que no se hayan aplicado hasta el momento, de haberlas.

La fórmula para obtener el resultado fiscal de una persona moral es la siguiente:

Ingresos acumulables – Deducciones autorizadas – utilidades pagadas a los trabajadores = Resultado fiscal

4.5 Amortización de Perdidas Fiscales

Las pérdidas fiscales de acuerdo al Artículo 57 de la Ley de Impuesto Sobre la Renta son el resultado de que las deducciones autorizadas de un ejercicio sean mayores a los ingresos acumulables del mismo, además la pérdida podrá aumentar por el monto de la Participación de los Trabajadores en las Utilidades de las empresas que se haya pagado en el mismo ejercicio.

Estas pérdidas fiscales se podrán disminuir de las utilidades fiscales de los diez ejercicios siguientes hasta agotarlas, pero en caso de que el contribuyente en un ejercicio donde obtuvo utilidad y no disminuya la pérdida de ejercicios anteriores pendientes de amortizar, perderá el derecho a hacerlo en los ejercicios siguientes, hasta por el monto que pudo haberlo efectuado.

4.6 Determinacion de impuesto anual

Las personas obligadas a efectuar retenciones en los términos del artículo 96 de esta Ley, calcularán el impuesto anual de cada persona que le hubiere prestado servicios personales subordinados.

El impuesto anual se determinará disminuyendo de la totalidad de los ingresos obtenidos en un año de calendario, por los conceptos a que se refiere este Capítulo, el impuesto local a los ingresos por salarios y en general por la prestación de un servicio personal subordinado que hubieran retenido en el año de calendari

4.7 Determinación de los saldos de la CUFIN y de la CUCA

Los artículos 77 y 78 de la ley del ISR (LISR) nos dan la mecánica y la obligación de llevar la Cuenta de Utilidad Fiscal Neta (CUFIN) y/o la Cuenta de Capital de Aportación (CUCA).

La CUFIN es una cuenta que se tiene que llevar con obligatoriedad en las organizaciones y sirve de control en lo que se refiere al reparto de dividendo o utilidades entre los socios de una persona moral

(+) Utilidad Fiscal Neta del ejercicio

(+) Dividendos provenientes de otras empresas en México

(+) Utilidad o dividendo sujeto a regímenes fiscales preferentes

(-) Dividendos pagados

(-) Utilidad distribuida por reducción de capital (Art. 78 LISR)

= CUFIN del ejercicio.

Donde la CUFIN del ejercicio anterior actualizada se obtiene de la siguiente manera:

CUFIN del ejercicio anterior (Actualizada) = CUFIN ejercicio anterior x Factor de Actualización.

La CUCA es una cuenta que se integra con las aportaciones de capital, las primas netas por suscripción de acciones efectuadas por los socios o accionistas, y disminuye con las reducciones de capital que se efectúen.

Fórmula de la CUCA

CUCA = aportaciones de capital + primas por suscripción de acciones – reducciones de capital + actualización.

4.8 Declaración anual

La declaración anual de impuestos es el mecanismo para informar al SAT sobre los ingresos y egresos producidos a lo largo de los últimos 12 meses, de manera que sea posible calcular y pagar los impuestos correspondientes.