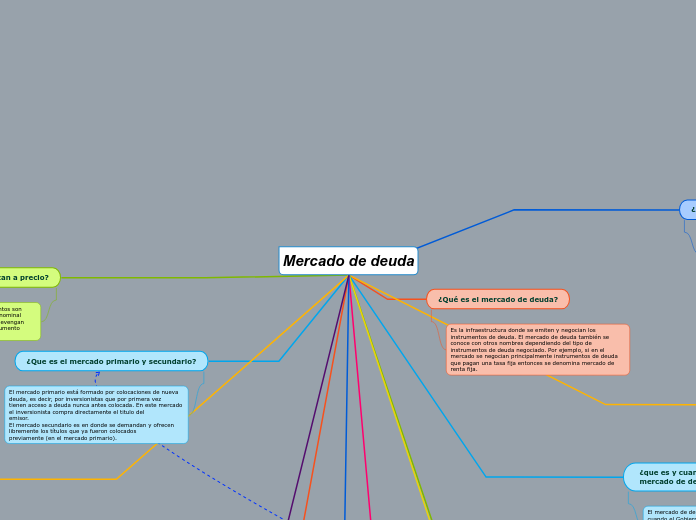

Mercado de deuda

¿A que se refiere el riesgo del emisor?

Se refiere a la capacidad de pago del emisor puede ser un criterio de clasificación de los instrumentos de deuda. Normalmente, las agencias calificadoras asignan una calificación a los emisores de

instrumentos de deuda de acuerdo con su capacidad de pago.

¿Qué es el mercado de deuda?

Es la infraestructura donde se emiten y negocian los

instrumentos de deuda. El mercado de deuda también se conoce con otros nombres dependiendo del tipo de

instrumentos de deuda negociado. Por ejemplo, si en el mercado se negocian principalmente instrumentos de deuda

que pagan una tasa fija entonces se denomina mercado de renta fija.

¿cual ha sido la evolucion del mercado de deuda en México?

Su evolucion ha sido evidente ya que actualmente esta a un nivel importante a nivel mundial

¿que es y cuando se desarrolló en Mexico el mercado de deuda privada.

El mercado de deuda en México comienza a operar en 1978 cuando el Gobierno Federal emite los primeros

Certificados de la Tesorería de la Federación (cetes). En 1977 se emitieron los petrobonos, cuyo rendimiento era

determinado por el precio del petróleo.

Durante la década de los

ochenta nacen las primeras casas de bolsa, ofreciendo a los intermediarios nuevas formas de financiamiento

encaminadas al mercado de deuda. En los noventas, la liberalización de las tasas de interés y la decisión del

Gobierno Federal de financiar todo su déficit presupuestal con la emisión de deuda tuvo como consecuencia una

mayor participación de los intermediarios en este mercado

Donde se compran y venden titulos de deuda

En términos generales, para que una persona pueda comprar o vender títulos de deuda es necesario que acudan a

un banco o a una casa de bolsa para que dichas instituciones puedan realizar las transacciones necesarias a

nombre de esta persona. Una vez que la persona le indique el tipo de título que se desee negociar, la institución

determinará si lo negocia por medio del mercado primario o el mercado secundario

Mercado interbancario

En este mercado participan la banca comercial, la banca de desarrollo y las

casas de bolsa. Las operaciones realizadas entre estas instituciones se pueden dar por medio de llamadas

telefónicas o por medio de algún mecanismo de negociación que pone en contacto a vendedores y

compradores, como las casas de corretaje.

¿Como se clasifican?

Su cotización. Se refiere a la forma en que se hacen públicos los precios de los títulos. Los instrumentos

se dividen en los que se cotizan “a descuento” y los que se cotizan “a precio

Su colocación. Hay dos maneras de ofrecer instrumentos de deuda al público inversionista: a. Mediante colocación pública. La oferta de instrumentos se realiza a través de algún medio

masivo e comunicación como periódicos o boletines de la Bolsa Mexicana de Valores. b. Mediante colocación privada. Por lo general, esta oferta va dirigida a una persona o a un grupo

de inversionistas determinado.

El tipo de tasa. Se refiere a los intereses previamente pactados que pagará el instrumento de deuda.

Éstos pueden ser a tasa de interés fija y tasa de interés variable o tasa de interés indizada (ligada a la inflación o al tipo de cambio). Los valores a tasa fija pagan una tasa de interés que se mantiene sin cambio durante toda la vida del instrumento

El riesgo del emisor. La capacidad de pago del emisor puede ser un criterio de clasificación de los

instrumentos de deuda.

¿Que son los valores que cotizan a precio?

Bonos M, udibonos y bondes. Estos tres instrumentos son emitidos por el Gobierno Federal, tienen un valor nominal

de 100 pesos y se cotizan a precio. Los bonos M devengan intereses cada 182 días y al vencimiento del instrumento

se paga el valor nominal

¿Que es el mercado primario y secundario?

El mercado primario está formado por colocaciones de nueva deuda, es decir, por inversionistas que por primera vez

tienen acceso a deuda nunca antes colocada. En este mercado el inversionista compra directamente el titulo del

emisor.

El mercado secundario es en donde se demandan y ofrecen libremente los títulos que ya fueron colocados

previamente (en el mercado primario).

Mercado con la clientela

Mercado con la clientela. En este mercado una de las contrapartes pertenece al sector interbancario y la

otra puede ser uno de los siguientes tipos de clientes: arrendadoras financieras, aseguradoras , fondos de

inversión , intermediarios del exterior, personas físicas y morales nacionales y extranjeras, sociedades de

inversión, siefores, y tesorerías de corporativos, estados y paraestatales

¿como se da la Clasificación de los instrumentos del mercado de deuda en México por tipo de emisor?

Se da a traves de siete emisores 1.- Gobierno Federal 2.- IPAB 3.- Banxico 4.-Empresas paraestatales e instituciones publicas 5.- Banca comercial 6.- Empresas privadas 7.- Gobiernos estatales y municipales.

Instrumentos de deuda

Los instrumentos de deuda son títulos, es decir documentos necesarios para hacer válidos los derechos de una

transacción financiera, que representan el compromiso por parte del emisor (en este caso la entidad) de pagar los

recursos prestados

¿Que es el rendimiento?

El rendimiento es la rentabilidad obtenida en una inversión, normalmente medida en porcentaje sobre el capital invertido.