Tipos de contribuyentes y sus obligaciones de acuerdo con la legislación tributaria.

Gran contribuyente

Son aquellas

Empresas de gran envergadura que prevalecen sobre entidades de derecho público, régimen especial de renta y/o sin ánimo de lucro, asegurando categorías mutuamente excluyentes.

Contribuyente mediano alto.

Son aquellas

Personas naturales o jurídicas con patrimonio bruto superior a 30,000 SMMLV.

Contribuyente mediano.

Son aquellas

Personas naturales o jurídicas con patrimonio bruto entre 5,001 y 30,000 SMMLV.

Contribuyente pequeño.

Son aquellas

Personas naturales o jurídicas con patrimonio bruto entre 501 y 5,000 SMMLV.

Contribuyente micro.

Son aquellas

Personas naturales o jurídicas con patrimonio bruto de hasta 500 SMMLV.

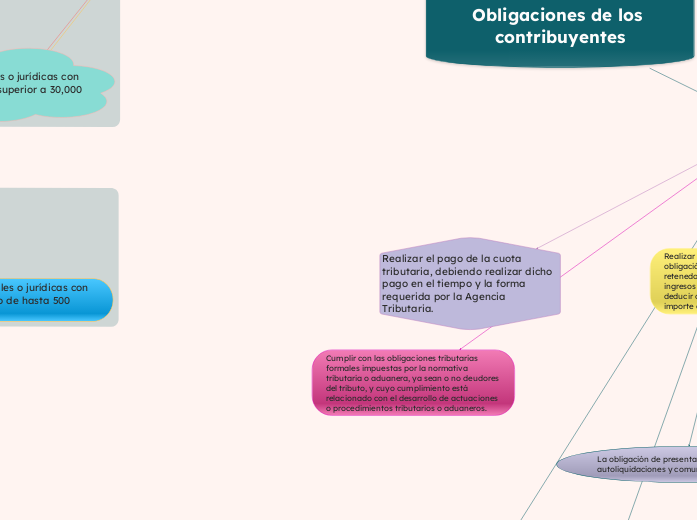

Obligaciones de los contribuyentes

Realizar el pago de la cuota tributaria, debiendo realizar dicho pago en el tiempo y la forma requerida por la Agencia Tributaria.

Realizar pagos fraccionados a cuenta de la obligación tributaria principal, por el retenedor o por el obligado a realizar ingresos a cuenta. El contribuyente podrá deducir de la obligación tributaria principal el importe de los pagos a cuenta soportados.

Cumplir con las obligaciones tributarias accesorias, que consisten en prestaciones pecuniarias que se deben satisfacer a la Administración tributaria y cuya exigencia se impone en relación con otra obligación tributaria. Serían el interés de demora, los recargos por declaración extemporánea y los recargos del período ejecutivo, así como aquellas otras que imponga la ley.

Cumplir con las obligaciones tributarias formales impuestas por la normativa tributaria o aduanera, ya sean o no deudores del tributo, y cuyo cumplimiento está relacionado con el desarrollo de actuaciones o procedimientos tributarios o aduaneros.

Además, los obligados tributarios deberán cumplir las siguientes obligaciones:

La obligación de presentar declaraciones censales por las personas o entidades que desarrollen o vayan a desarrollar en territorio español actividades u operaciones empresariales y profesionales o satisfagan rendimientos sujetos a retención.

La obligación de solicitar y utilizar el número de identificación fiscal en sus relaciones de naturaleza o con trascendencia tributaria.

La obligación de presentar declaraciones, autoliquidaciones y comunicaciones.

La obligación de llevar y conservar libros de contabilidad y registros, así como los programas, ficheros y archivos informáticos que les sirvan de soporte y los sistemas de codificación utilizados que permitan la interpretación de los datos cuando la obligación se cumpla con utilización de sistemas informáticos.

La obligación de expedir y entregar facturas o documentos sustitutivos y conservar las facturas, documentos y justificantes que tengan relación con sus obligaciones tributarias.

La obligación de aportar a la Administración tributaria libros, registros, documentos o información que el obligado tributario deba conservar en relación con el cumplimiento de las obligaciones tributarias propias o de terceros, así como cualquier dato, informe, antecedente y justificante con trascendencia tributaria, a requerimiento de la Administración o en declaraciones periódicas. Cuando la información exigida se conserve en soporte informático deberá suministrarse en dicho soporte cuando así fuese requerido.

La obligación de facilitar la práctica de inspecciones y comprobaciones administrativas.

La obligación de entregar un certificado de las retenciones o ingresos a cuenta practicados a los obligados tributarios perceptores de las rentas sujetas a retención o ingreso a cuenta.

Cumplir con las obligaciones que establezca la normativa aduanera.