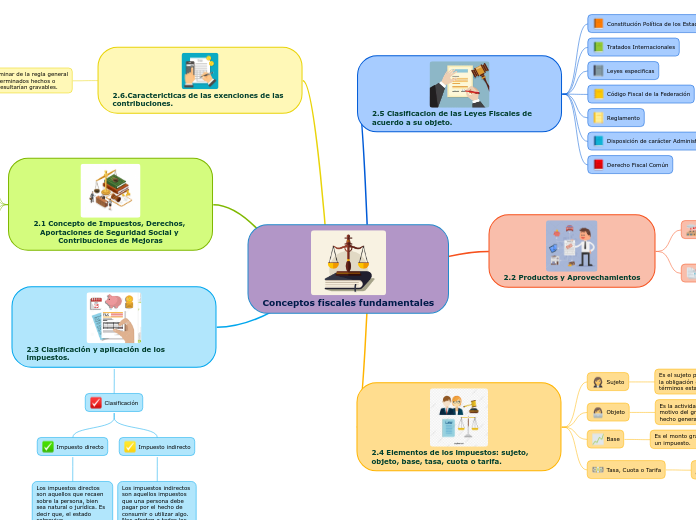

Conceptos fiscales fundamentales

2.5 Clasificacion de las Leyes Fiscales de acuerdo a su objeto.

Constitución Política de los Estados Unidos Mexicanos

Tratados Internacionales

Leyes especificas

Código Fiscal de la Federación

Reglamento

Disposición de carácter Administrativo

Derecho Fiscal Común

2.2 Productos y Aprovechamientos

Productos

Los productos, son ingresos que obtiene el Estado derivados de Actos Jurídicos con los particulares sobre bienes de dominio privado. Se compone de los cobros que hace el municipio por el aprovechamiento y/o explotación de sus bienes patrimoniales.

Ejemplos: Edificios, instalaciones, mercados, centros sociales, etc.

Aprovechamiento

Son aprovechamientos los ingresos que percibe el Estado por funciones de derecho público distintos de las contribuciones, de los ingresos derivados de financiamientos y de los que obtengan los organismos descentralizados y las empresas de participación estatal.

Ejemplo: Multa, indemnizaciones, donativos, recargos, etc.

2.4 Elementos de los impuestos: sujeto, objeto, base, tasa, cuota o tarifa.

Sujeto

Es el sujeto pasivo, es decir la persona física o moral que tiene la obligación de pagar un impuesto determinado en los términos establecidos por la Ley de dicho impuesto.

Objeto

Es la actividad o cosa que la Ley del impuesto señala como motivo del gravamen, de tal manera que se considera como el hecho generador del impuesto.

Ejemplo: En este caso podría ser si hablamos de un impuesto especial para personas que adquieran celulares, el hecho generador del impuesto sería el adquirir celulares.

Base

Es el monto gravable sobre el cual se determina la cuantía de un impuesto.

Ejemplo: la cantidad de renta recibida, el número de litros producidos o el ingreso anual de un contribuyente.

Tasa, Cuota o Tarifa

Es la cantidad de dinero que deberás de pagar por concepto de un impuesto en específico.

Hay impuestos que cobran esa cantidad de dinero a través de un porcentaje como es el 16% del Impuesto al Valor Agregado, mientras que en otras ocasiones te señalan un monto en específico que deberás de cubrir.

2.6.Caractericticas de las exenciones de las contribuciones.

La exención fiscal consiste en eliminar de la regla general

de causación de un impuesto determinados hechos o

situaciones que de otra manera resultarían gravables.

1. Solo pueden existir cuando han sido previa y expresamente

establecidas en una ley.

2. Lo que se persigue es otorgar a determinadas personas un

evidente beneficio económico en atención a los siguientes

puntos:

a) Razones de equidad

b) Razones de conveniencia

c) Razones de política económica

2.1 Concepto de Impuestos, Derechos, Aportaciones de Seguridad Social y Contribuciones de Mejoras

Impuestos

Los impuestos son una contribución (pago) en dinero o en especie, de carácter obligatorio, con la que cooperan las personas fiscas y morales para fortalecer la economía del país.

Derechos

El derecho es un conjunto de principios y normas, generalmente inspirados en ideas de justicia y orden, que regulan las relaciones humanas en toda sociedad y cuya observancia es impuesta de forma coactiva por parte de un poder público.

Aportaciones de Seguridad Social

Son los aportes económicos que realizan los gobernados, patrones y trabajadores a fin de que el Estado brinde servicios de seguridad social a los trabajadores afiliados.

Tenemos que las aportaciones de seguridad social son montos que pagan los gobernados al Estado, con la finalidad de que a su vez los trabajadores reciban los servicios denominados de seguridad social.

Contribuciones de Mejoras

Las contribuciones de mejora son tributos de carácter obligatorio, que tiene como objetivo que el sujeto pasivo de la obligación tributaria obtenga un beneficio, que nace a partir de la realización de obras públicas.

2.3 Clasificación y aplicación de los impuestos.

Clasificación

Impuesto directo

Los impuestos directos son aquellos que recaen sobre la persona, bien sea natural o jurídica. Es decir que, el estado sobrevive económicamente mediante los impuestos que impone a la población, y uno de esos impuestos, son los llamados impuestos directos.

Impuesto indirecto

Los impuestos indirectos son aquellos impuestos que una persona debe pagar por el hecho de consumir o utilizar algo. Nos afectan a todos los ciudadanos por igual. Es decir, todos pagamos el mismo porcentaje de impuesto, independientemente del cual sea nuestro nivel de renta o poder adquisitivo.