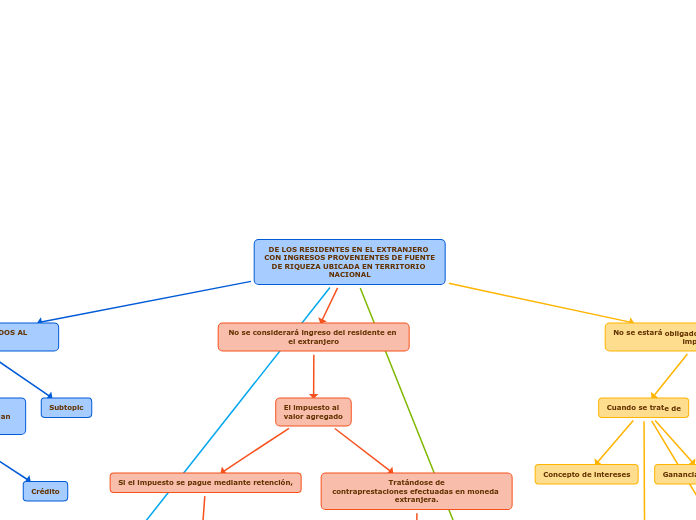

DE LOS RESIDENTES EN EL EXTRANJERO CON INGRESOS PROVENIENTES DE FUENTE

DE RIQUEZA UBICADA EN TERRITORIO NACIONAL

¿QUIENES ESTAN OBLIGADOS AL IMPUESTO?

Los

residentes en el extranjero que obtengan ingresos en

Bienes

Servicios

Efectivo

En caso de un

fideicomiso

Fideicomisarios

Fideicomitentes,

fideicomisos emisores

Serán los depositarios de

valores quienes deberán retener el impuesto por los ingresos que deriven de dichos títulos.

Los que establezcan los artículos 91, 92, 215 y 216

La fiduciaria determinará el monto gravable

Crédito

Subtopic

No se considerará ingreso del residente en el extranjero

El impuesto al

valor agregado

Si el impuesto se pague mediante retención,

El retenedor estará obligado a enterar una cantidad equivalente a la que debió haber retenido en la fecha de

la exigibilidad o al momento en que efectúe el pago.

El impuesto que corresponda pagar en los términos de este Título se considerará como definitivo y se

enterará mediante declaración que se presentará ante las oficinas autorizadas.

Tratándose de

contraprestaciones efectuadas en moneda extranjera.

El impuesto se enterará haciendo la conversión a

moneda nacional en el momento en que sea exigible la contraprestación o se pague.

No se estará obligado a efectuar el pago del impuesto

Cuando se trate de

Construcciones adheridas al suelo ubicados en territorio nacional

Que deriven de

las inversiones efectuadas por fondos de pensiones y jubilaciones

Requisitos

I. Dichos ingresos estén exentos del impuesto sobre la renta en ese país.

II. Estén registrados para tal efecto en el Registro de Bancos, Entidades de Financiamiento,

Fondos de Pensiones y Jubilaciones y Fondos de Inversión del Extranjero, de conformidad con las reglas que al efecto expida el Servicio de Administración Tributaria.

Concepto de intereses

Así como por el otorgamiento de uso o goce

temporal de terrenos

Ganancias de capital

Ganancias de capital

Cuyo valor provenga en más de un 50% de terrenos y construcciones

adheridas al suelo, ubicados en el país, así como los provenientes de la enajenación de dichos bienes.

Durante un periodo no menor de un año antes de su enajenación

Cuando provengan al menos en un 90%

Dichas personas morales estarán exentas, en la

proporción de la tenencia accionaria o de la participación, de dichos fondos en la persona moral,

Ingresos por honorarios y en general por la prestación de un servicio

personal independiente,

La fuente de riqueza se encuentra en territorio nacional

cuando el servicio se preste en el país.

En los ingresos por otorgar el uso o goce temporal de bienes inmuebles

La fuente de riqueza se encuentra en territorio nacional cuando en el país estén ubicados dichos

bienes

Tratándose de ingresos que correspondan a residentes en el extranjero

Se deriven

de un contrato de servicio turístico de tiempo compartido

siguientes supuestos:

I.- Otorgar el uso o goce o el derecho a ocupar o disfrutar en forma temporal o en forma

definitiva, uno o varios bienes inmuebles o parte de los mismos que se destinen a fines

turísticos, vacacionales, recreativos, deportivos o cualquier otro, incluyendo en su caso, otros

derechos accesorios.

II. Prestar el servicio de hospedaje u otro similar en uno o varios bienes inmuebles o parte de los

mismos, que se destinen a fines turísticos, vacacionales, recreativos, deportivos o cualquier

otro fin, incluyendo en su caso otros derechos accesorios, durante un periodo específico a

intervalos previamente establecidos, determinados o determinables.

III.- Enajenar membresías o títulos similares, cualquiera que sea el nombre con el que se les

designe, que permitan el uso, goce, disfrute u hospedaje de uno o varios bienes inmuebles o

de parte de los mismos, que se destinen a fines turísticos, vacacionales, recreativos,

deportivos o cualquier otro.

IV. Otorgar uno o varios bienes inmuebles, ubicados en territorio nacional, en administración a un

tercero, a fin de que lo utilice en forma total o parcial para hospedar, albergar o dar

alojamiento en cualquier forma, a personas distintas del contribuyente, así como otros

derechos accesorios, en su caso, durante un periodo específico a intervalos previamente

establecidos, determinados o determinables.

Se considerará que la fuente de riqueza se

encuentra en territorio nacional cuando en el país estén ubicados uno o varios de los bienes inmuebles

que se destinen total o parcialmente a dicho servicio.

El impuesto se determinará

Aplicando la tasa del 25% sobre el total del ingreso obtenido

Sin deducción alguna, debiendo efectuar la retención del impuesto la persona que haga los pagos si es

residente en el país o residente en el extranjero con un establecimiento permanente en México con el

que se relacione el servicio.

l impuesto correspondiente

mediante declaración que presentará

ante las oficinas autorizadas

Dentro de los quince días siguientes a

aquél en el que se obtenga el ingreso

Los contribuyentes que perciban ingresos de los señalados en este precepto, tendrán la obligación de

expedir recibos por los honorarios obtenidos, mismos que deberán reunir los requisitos que fije el

Reglamento de esta Ley.

Tratándose de la enajenación de acciones o de títulos valor que representen la

propiedad de bienes

El valor contable de dichas

acciones o títulos valor provenga directa o indirectamente en más de un 50% de bienes inmuebles

ubicados en el país.

Pá

En los ingresos por dividendos o utilidades y en general por las ganancias distribuidas

por personas morales,

Se considera dividendo o utilidad distribuido por personas morales:

Las utilidades en efectivo o en bienes que envíen los establecimientos permanentes de

personas morales extranjeras a la oficina central de la sociedad o a otro establecimiento

permanente de ésta en el extranjero,

Los establecimientos permanentes que efectúen reembolsos a su oficina central o a

cualquiera de sus establecimientos en el extranjero, considerarán dicho reembolso como

utilidad distribuida, incluyendo aquéllos que se deriven de la terminación de sus actividades,

en los términos previstos por el artículo 89 de esta Ley

Tratándose de los ingresos por salarios

Se exceptúan del pago del impuesto

Ingresos por salarios

Por la prestación de un servicio personal subordinado.

Pagados por

residentes en el extranjero, personas físicas o morales,

Siempre que la estancia

del prestador del servicio en territorio nacional sea menor a 183 días naturales

Prestación de un servicio

personal subordinado

Tratándose de ingresos

jubilaciones

pensiones

haberes de retiro

Así como las

pensiones vitalicias u otras formas de retiro, incluyendo las provenientes de la subcuenta del seguro de

retiro o de la subcuenta de retiro

Cesantía en edad avanzada y vejez prevista en la Ley del Seguro Social

y las provenientes de la cuenta individual del sistema de ahorro para el retiro prevista en la Ley del

Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado

El impuesto se determinará aplicando al ingreso obtenido las tasas siguientes:

I. Se estará exento por los primeros $125,900.00 obtenidos en el año de calendario de que se

trate.

Se aplicará la tasa de 15% sobre los ingresos percibidos en el año de calendario de que se

trate que excedan del monto señalado en la fracción que antecede y que no sean superiores a

$1,000,000.00.

III. Se aplicará la tasa de 30% sobre los ingresos percibidos en el año de calendario de que se

trate que excedan de $1,000,000.00.

La fuente de riqueza se encuentra en territorio nacional cuando

I.- Se estará exento por los primeros $125,900.00 obtenidos en el año de calendario de que se

trate.

II.- Se aplicará la tasa del 15% a los ingresos percibidos en el año de calendario de que se trate

que excedan del monto señalado en la fracción que antecede y que no sean superiores a

$1,000,000.00.

III. Se aplicará la tasa del 30% a los ingresos percibidos en el año de calendario de que se trate

que excedan de $1,000,000.00.

La persona que efectúe los pagos deberá también efectuar la retención del impuesto si es residente

en el país o residente en el extranjero con un establecimiento permanente en México con el que se

relacione el servicio

Tratándose de ingresos por intereses

Cuando en el país se coloque o se invierta el capital, o cuando los

intereses se paguen por un residente en el país o un residente en el extranjero con establecimiento

permanente en el país.

Los rendimientos de créditos de cualquier clase, con o sin garantía hipotecaria y con derecho o no a participar en los

beneficios; los rendimientos de la deuda pública, de los bonos u obligaciones, incluyendo primas y

premios asimilados a los rendimientos de tales valores, los premios pagados en el préstamo de valores,

descuentos por la colocación de títulos valor, bonos, u obligaciones, de las comisiones o pagos que se

efectúen con motivo de la apertura o garantía de créditos

Se exceptúan del pago del impuesto sobre la renta a los intereses

I.- Los que deriven de créditos concedidos al Gobierno Federal o al Banco de México y los

provenientes de bonos por ellos emitidos, adquiridos y pagados en el extranjero.

II.- Los que se deriven de créditos a plazo de tres o más años

III.- Los que se deriven de créditos concedidos o garantizados en condiciones preferenciales por

entidades de financiamiento residentes en el extranjero a instituciones autorizadas para recibir

donativos deducibles

IV.- Los que deriven de créditos concedidos al Gobierno Federal o al Banco de México y los

provenientes de títulos de créditos emitidos por el Gobierno Federal o por el Banco de México,

colocados en México entre el gran público inversionista, siempre que los beneficiarios

efectivos sean residentes en el extranjero

La Secretaría de Hacienda y Crédito Público llevará el Registro de Bancos, Entidades

de Financiamiento, Fondos de Pensiones y Jubilaciones y Fondos de Inversión del Extranjero a que se

refieren los artículos 179, 195 y 196 de esta Ley.

Tratándose de ingresos por regalías, por asistencia técnica o por publicidad

Se considerará que la fuente de riqueza se encuentra en territorio nacional cuando los bienes o derechos por los cuales se pagan las regalías o la asistencia técnica, se aprovechen en México, o cuando se paguen las regalías, la asistencia técnica o la publicidad, por un residente en territorio nacional o por un residente en el extranjero con establecimiento permanente en el país

El impuesto se calculará aplicando al ingreso que obtenga el contribuyente, sin deducción alguna, la tasa que en cada caso se menciona:

I. Regalías por el uso o goce temporal de carros de ferrocarril-------------------------------- 5%

II. Regalías distintas de las comprendidas en la fracción I, así como por asistencia técnica 25%

Para los efectos de este Título, se considerarán ingresos por:

I. Salarios y en general por la prestación de un servicio personal subordinado, los señalados en

el artículo 110 de esta Ley, salvo las remuneraciones a miembros de consejos directivos, de

vigilancia, consultivos o de cualquier otra índole, así como los honorarios a administradores,

comisarios y gerentes generales.

II. Honorarios y en general por la prestación de un servicio profesional, los indicados en el

artículo 120 de esta Ley.

III. Otorgar el uso o goce temporal de bienes inmuebles, los referidos en el artículo 141 de esta

Ley.

IV. Enajenación de bienes, los derivados de los actos mencionados en el artículo 14 del Código

Fiscal de la Federación, inclusive en el caso de expropiación.

V. Premios que deriven de la celebración de loterías, rifas, sorteos o juegos con apuestas y

concursos de toda clase, los mencionados en el artículo 162 de esta Ley.

VI. Actividades empresariales, los ingresos derivados de las actividades a que se refiere el

artículo 16 del Código Fiscal de la Federación. No se consideran incluidos los ingresos a que

se refieren los artículos 179 al 207 de esta Ley.

Fracción reformada DOF 01-12-2004

VII. Intereses, los previstos en los artículos 195, 196, 198 y 199 de esta Ley, los cuales se

consideran rendimientos de crédito de cualquier naturaleza.