av jose carlos diaz hernandez för 6 årar sedan

1680

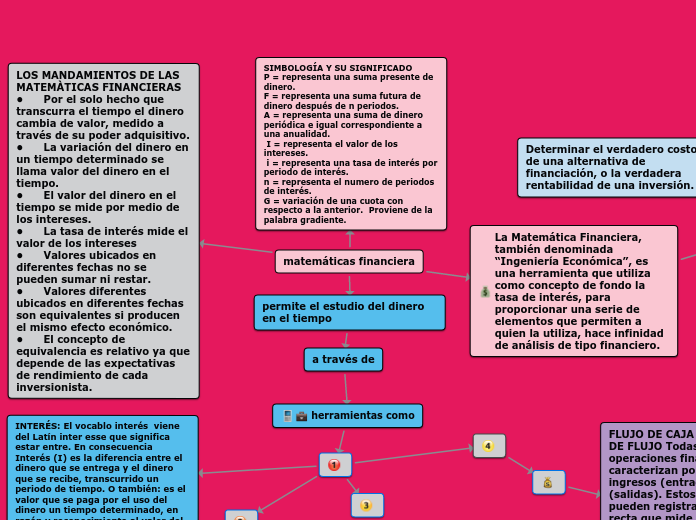

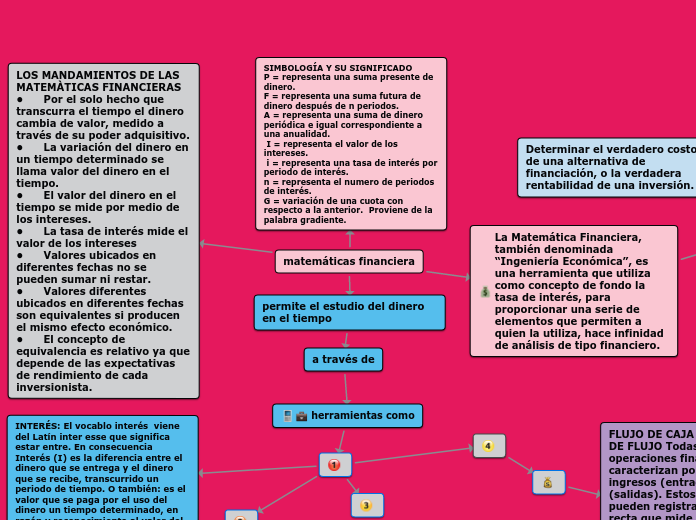

matemáticas financiera

av jose carlos diaz hernandez för 6 årar sedan

1680

Mer av detta

FLUJO DE CAJA O DIAGRAMA DE FLUJO Todas las operaciones financieras se caracterizan por tener ingresos (entradas) y egresos (salidas). Estos valores se pueden registrar sobre una recta que mide el tiempo de duración de la operación financiera. Al registro rápido de entrada y salidas de dinero durante el tiempo que dura la operación financiera se conoce como flujo de caja o diagrama de líneas de tiempo.

EQUIVALENCIA Entre tasa de interés y el dinero en varios periodos de tiempo El dinero está sometido a dos presiones: Valorización producida por la aplicación de una tasa de interés, que se traduce en un aumento del valor inicial del dinero por la adición de los intereses Pérdida del poder adquisitivo o pérdida del poder de compra de bienes y servicios por efectos de la inflación.

TASA DE INTERÉS: Es el indicador con que se mide el interés. Tasa (i) se deriva del verbo tasar que significa medir. Matemáticamente la Tasa de interés i es la relación entre lo que se recibe de interés I y la cantidad prestada o invertida P. La tasa de interés como toda tasa generalmente se expresa en porcentaje, para lo cual hay que multiplicar la relación por 100 e indicar el período de liquidación de los intereses.

INTERÉS: El vocablo interés viene del Latín inter esse que significa estar entre. En consecuencia Interés (I) es la diferencia entre el dinero que se entrega y el dinero que se recibe, transcurrido un periodo de tiempo. O también: es el valor que se paga por el uso del dinero un tiempo determinado, en razón y reconocimiento al valor del dinero en el tiempo.

Establecer planes de financiamiento a los clientes cuando se vende a crédito.