Sistema Tributario a Nivel Nacional y a Nivel Municipal

Tributos

Los tributos son ingresos de derecho público que consisten en prestaciones pecuniarias obligatorias, impuestas unilateralmente por el Estado, exigidas por una administración pública como consecuencia de la realización del hecho imponible al que la ley vincule en el deber de contribuir.

Antecedentes de los Tributos

Es tan antiguo como la existencia del hombre. Las primeras leyes tributarias aparecen en China, Egipto y Mesopotamia. En la isla mediterránea de Creta, en el segundo milenio A. C. el rey Minos recibía hasta seres humanos como tributo. En la Edad Media los siervos como parte del tributo en servicios personales, cultivaban las tierras de su señor ciertos días a la semana. Al principio el impuesto se estableció en forma arbitraria y posteriormente se logró fijar con cierta regularidad. Así al pasar de la historia se fue implantando y perfeccionando los tributos hasta llegar a ser como los conocemos hoy en día.

Los impuestos nacen como un mecanismo de la búsqueda de nuevos ingresos. Fueron implementados por los Estados para financiar la satisfacción de las necesidades públicas. Se puede afirmar que los primeros recursos tributarios fueron aquellos que el Estado obtuvo mediante el ejercicio de su poder o a través de costumbres que luego se convirtieron en leyes.

Derecho Tributario

El Derecho Tributario es una rama autónoma que se ubica dentro del Derecho Público y específicamente en la rama del Derecho Financiero que establece y fundamenta los principios que sustentan el sistema normativo tributario; entendiéndolo como el conjunto de normas jurídicas y no jurídicas, jurisprudencia, doctrina, principios y costumbres relacionadas a la existencia del tributo a la relación obligacional de carácter jurídica que genera este instituto económico.

Fuentes del Derecho Tributario

1) La Constitución de la República;

2) Los tratados o convenios tributarios

3) Las leyes generales y especiales de naturaleza tributaria

4) El Código Tributario

Principios Constitucionales del Derecho Tributario

Principio de Legalidad: , radica en que es la Ley el instrumento idóneo para la imposición de cualquier obligación fiscal.

Principio de Proporcionalidad: se refiere a que los impuestos que debemos pagar para los gastos públicos no resulten desmesurados en cuanto a las capacidades económicas de los individuos

Principio de Generalidad: Este principio de generalidad es un mandato constitucional al legislador para que tipifique como hecho imponible el presupuesto configurador del tributo sobre la manifestación de capacidad económica para que, de entrada, todos sean llamados a contribuir.

Principio de Equidad: Se trata de un principio que es sinónimo de justicia y el cual se alcanza a través de la capacidad contributiva.

Capacidad Economica: La capacidad económica dice relación con la potencialidad económica vinculada a la titularidad y disponibilidad de la riqueza; con la aptitud, la posibilidad real, la suficiencia de un sujeto de derecho para hacer frente a la exigencia de una obligación tributaria concreta por parte de una Administración Pública.

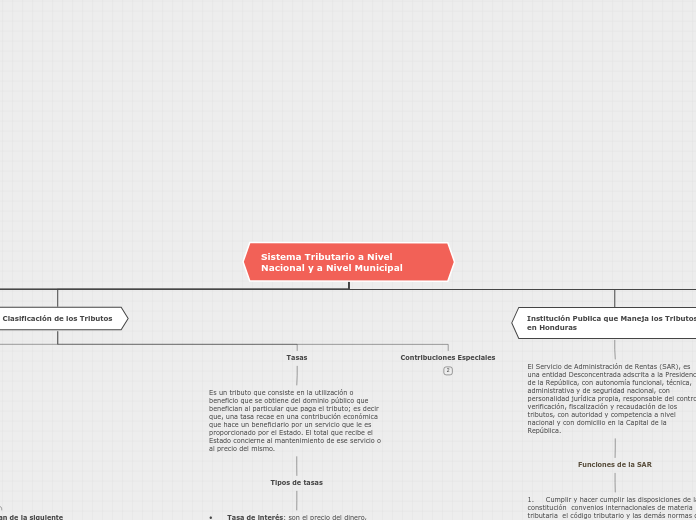

Clasificación de los Tributos

Impuestos

Son tributos que suponen la obligación de un pago por existir un vínculo jurídico entre un sujeto activo que es el que tiene plenas facultades de exigir dichos tributos, el Estado; y, un sujeto pasivo a quien corresponde dar los tributos; el sujeto sea persona natural o jurídica. El total de la recaudación es utilizada para el gasto publico como ser la educación, salud, vivienda, construcción de hospitales, etc.

Tipos de Impuestos

Impuestos directos: son los que recaen directamente sobre una persona, empresa o sociedad, porque están apoyados en su capacidad financiera. Impuestos indirectos: recaen sobre el bien o servicio que adquiere esa persona. Impuestos instantáneos e impuestos periódicos: se genera de manera ocasional o en un momento determinado, no suponen intereses que se cobran con frecuencia. Impuestos reales: gravan manifestaciones que se separan de la capacidad económica, se determinan con independencia del elemento personal.

Impuestos personales: es un tributo que se relaciona de manera exclusiva con la persona que tiene la obligación de cumplir con el impuesto, se trata de manera más completa del sujeto en cuanto a la capacidad económica.

En Honduras se clasifican de la siguiente manera

Impuestos Estatales: comprenden el Impuesto Sobre la Renta, Impuesto por Tradición de Bienes Inmuebles, Impuestos Sobre Producción, Consumo y Ventas, Impuesto Sobre Servicios y Actividades Específicas, Derechos Arancelarios de Aportación, Impuestos, Beneficios, Eventos y Juegos de Azar.

Impuestos Municipales: comprenden los Impuestos Sobre Bienes Inmuebles, Impuesto Personal, Impuesto de Industria, Comercio y Servicios, Impuesto Sobre Extracción y Explotación de Recursos, Impuesto Pecuario.

Tasas

Es un tributo que consiste en la utilización o beneficio que se obtiene del dominio público que benefician al particular que paga el tributo; es decir que, una tasa recae en una contribución económica que hace un beneficiario por un servicio que le es proporcionado por el Estado. El total que recibe el Estado concierne al mantenimiento de ese servicio o al precio del mismo.

Tipos de tasas

• Tasa de interés: son el precio del dinero, consiste en pagar un monto extra que va a depender de la cantidad de dinero que recibe en determinado momento. Esto es en el caso de los préstamos en donde el importe figura como un porcentaje. • Tasas Estatales: son los tributos que se pagan por la prestación de un servicio que es de carácter nacional.

• Tasa Académica: consiste en pagar para registrarse en un examen o solicitar documentos académico

• Tasa Autonómica: se pagan por servicios que no son prestados de carácter autonómico.

• Tasa Administrativa: estas tasas se pagan por usar un servicio público. • Tasa de peaje: que se paga por recorrer una determinada distancia en una carretera. Debe operar la sostenibilidad que significa que es necesario que exista una retribución por las inversiones hechas para el funcionamiento del peaje y al mismo tiempo garantizar que por tiempo determinado se le dé la utilidad a que ha sido destinada. • Tasa de seguridad: nace como una iniciativa durante el periodo de Porfirio Lobo Sosa debido a la incapacidad del Estado para hacer frente a la delincuencia, y también para equipar a la Policía Nacional. • Tasa vehicular: corresponde al monto que los propietarios de vehículos deben pagar. La cantidad está formada por la tasa municipal y por la tasa única vehicular.

Contribuciones Especiales

Institución Publica que Maneja los Tributos en Honduras

El Servicio de Administración de Rentas (SAR), es una entidad Desconcentrada adscrita a la Presidencia de la República, con autonomía funcional, técnica, administrativa y de seguridad nacional, con personalidad jurídica propia, responsable del control, verificación, fiscalización y recaudación de los tributos, con autoridad y competencia a nivel nacional y con domicilio en la Capital de la República.

Funciones de la SAR

1. Cumplir y hacer cumplir las disposiciones de la constitución convenios internacionales de materia tributaria el código tributario y las demás normas de carácter tributario

2. Fiscalizar el cumplimiento de las obligaciones tributarias a efecto de combatir la evasión de impuestos

3. Crear planes y programas de gestión administrativa acorde con los lineamientos de políticas económicas y de recaudaciones anuales acordadas

4. Promover la cultura tributaria en la población por medios de programas de asistencia y orientación fiscal.

5. Establecer y mantener relación con instituciones organismos nacionales e internacionales y agencias de cooperación vinculadas a la administración tributaria asi como la celebración de acuerdos contratos y convenios vinculados con su función.

6. Administrar el sistema tributario ejerciendo todas las atribuciones y facultades establecidas en el código tributario y además leyes y reglamentos relacionados con la materia.

7. Recuperar las deudas tributarias.

8. Requerir a terceros públicos y privados la información contable financiera bursátil registral y de cualquier índole necesarias para el cumplimiento de cualquier investigación.

9. Designara agentes de percepción o de retención de cualquier tributo o carga impositiva.

10. Imponer las sanciones conforme a código tributarios y leyes vigentes incluyendo la clausura temporal de sitios en donde se ejerce la actividad operacional, industrial, profesional u oficio contenidas en las disposiciones antes anunciadas.

Impuestos de Importación y de Exportaciones

Los Impuestos Generales de Importación y Exportación o IGIE son básicamente las normativas relativas al Comercio Exterior. Es decir, regulan la entrada y salida en el territorio nacional de mercancía, así como los medios de transporte, el despacho aduanero y los actos relacionados con el comercio internacional.

IGIE

QUIEN DEBE CUMPLIR CON LAS IGIE

Todas aquellas personas relacionadas con el ingreso o extracción de mercancía ya sea temporal o permanentemente del territorio nacional tienen que cumplir con esta Ley.

• Importadores y exportadores de mercancía.

• Propietarios de productos.

• Poseedores de mercancías.

• Destinatarios de productos.

• Remitentes de mercancías.

• Apoderados

• Agentes aduanales.

Administración Aduanera de Honduras

La Administración Aduanera de Honduras es el órgano administrativo competente para conocer directamente del tráfico internacional de mercancías, controlar y fiscalizar su paso a través de las fronteras aduaneras del país, aplicar la legislación de los regímenes aduaneros, determinar los gravámenes a que están sujetas las mercancías, controlar las exoneraciones concedidas en legal forma y cumplir las demás funciones establecidas en la ley.

FUNCION DE LA ADMINISTRACION ADUANERA

Administrar el sistema tributario y aduanero de la República de Honduras; y sus denominaciones son acordadas por el Poder Ejecutivo.

MISION DE LA ADMINISTRACION ADUANERA

Está orientada a optimizar la recaudación, mediante la administración, aplicación, fiscalización, supervisión, revisión, control eficiente y eficaz, ejecución de cobro, de los tributos aduaneros, la orientación y facilitación del cumplimiento voluntario.

Impuestos Municipales

Impuestos Municipales Ordinarios

Los ingresos ordinarios tienen su justificación en la regularidad de pago de la

obligación tributaria y son aquellos que la Municipalidad percibe en cada ejercicio

fiscal. Bajo este concepto, se incluye la recaudación anual de los impuestos, tasas por

los servicios municipales, derechos, permisos, recargos, intereses sobre las deudas

de los contribuyentes, las multas, las recuperaciones de las cuentas morosas, las

contribuciones por mejores y las transferencias del Estado previstas en la Le

Impuestos Municipales Extraordinarios

Los ingresos extraordinarios son los que se perciben sólo eventualmente y en

circunstancias especiales, para lo cual se requiere una ampliación del presupuesto

aprobado. En esta clase de ingresos se sitúan las herencias, legados, donaciones,

subsidios, subvenciones y las transferencias no obligatorias y no presupuestadas.

ah que se destinaran estos ingresos

Los ingresos extraordinarios únicamente podrán destinarse a

inversiones de capital. Esta clase de ingresos solo podrán disponerse a través de

ampliaciones presupuestarias debidamente aprobadas por la Corporació

Plan de Arbitrios

Es una Ley Local o el instrumento básico, de

ineludible aplicación, donde anualmente se establecen los tributos municipales,

incluyendo impuestos, tasas, contribuciones por mejoras, así como las sanciones y

multas aplicables a los contribuyentes en casos de mora y los procedimientos relativos

al sistema tributario; el cual es de obligatorio cumplimiento para todos los vecinos y

transeúntes de un municipio.

y dentro de estos encontramos

Bienes Inmuebles

Personal O Vecinal

Industria, Comercio

Servicios

COMO ESTAN COMPUESTAS LAS IGIE

Esta ley se conforma de Tarifas de los Impuestos Generales de Importación y Exportación (TIGIE) y se compone de 3 cosas:

1. Nomenclatura o código del sistema armonizado.

2. Códigos de aranceles.

3. Descripción por pagar.

VALOR SOBRE EL CUAL SE APLICAN LAS IGIE

1. El valor en aduana de las mercancías

2. Cuando lo anterior no sea posible, entonces se determinará conforme a los siguientes criterios en orden sucesivo y por exclusión

• Valor de transacción de mercancías idénticas.

• Valor de transacción de mercancías similares.

• Valor de precio unitario de venta determinado.

• Valor reconstruido de las mercancías importadas.

• Valor determinado.

El Operador Económico Autorizado (OEA-HN)

Es una iniciativa de control aduanero internacional que lidera la Organización Mundial de Aduanas (OMA) que cuenta con los pilares de seguridad, agilidad y transparencia convirtiéndose en una figura confiable y segura.

OBJETIVOS

Contribuir al incremento de la competitividad del sector privado del país, alentar la integración regional y global de las economías del país y promover la modernización de la Administración Aduanera.