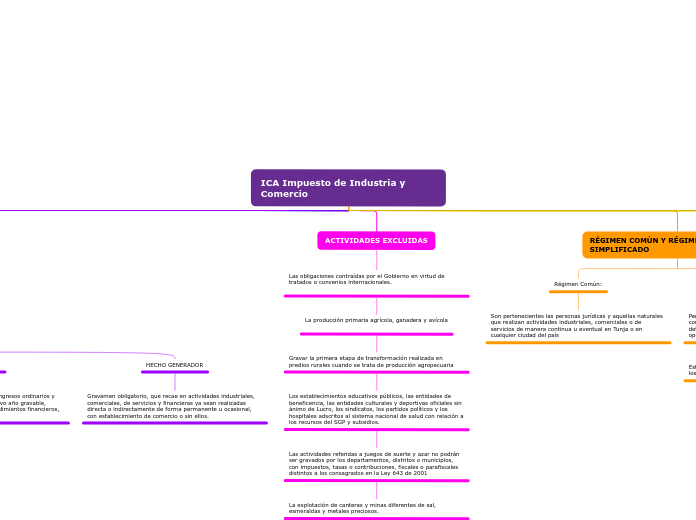

ICA Impuesto de Industria y Comercio

Presentado por:

Julio Enrique Cetina Suarez

Materia

Derecho Tributario

CUÁL ES EL PROCESO PARA INSCRIBIRSE, PAGAR Y DECLARAR INDUSTRIA Y COMERCIO EN ALGÚN MUNICIPIO DE COLOMBIA?

Tener en cuenta:

El pago puede ser mensual o bimestral

Proceso:

La declaración igualmente puede ser bimestral o anual. Algunos municipios cobran en forma anticipada el impuesto de industria y comercio, otros lo hacen en la medida que se presenta la declaración tributaria.

Inscripción en Cámara de Comercio del municipio donde se va a ejercer la actividad y en línea podrá quedar el contribuyente inscrito en Industria y Comercio.

Inscripción en el RIT (Registro de Información Tributaria)- este trámite se realiza ante la Secretaría de Hacienda del Municipio donde se va a ejercer la actividad industrial, comercial o de servicios.

EXENCIONES AL ICA

Los ingresos provenientes de vender activos fijos de la empresa.

Los ingresos provenientes de los bienes o servicios que sean exportados.

Los ingresos de las ventas primarias (es decir, sin que hayan tenido ninguna transformación industrial) de productos agrícolas, ganaderos y avícolas.

Los ingresos provenientes de la explotación de canteras y minas diferentes de sal, esmeraldas y metales preciosos.

RÉGIMEN COMÚN Y RÉGIMEN SIMPLIFICADO

Régimen Simplificado:

Pertenecen a este régimen las personas naturales, comerciantes y artesanos en calidad de minoristas o detallistas, agricultores y ganaderos que desempeñen operaciones gravadas.

Estos contribuyentes son objeto de retención a terceros por los obligados a ello.

Régimen Común:

Son pertenecientes las personas jurídicas y aquellas naturales que realizan actividades industriales, comerciales o de servicios de manera continua u eventual en Tunja o en cualquier ciudad del país

ACTIVIDADES EXCLUIDAS

Las obligaciones contraídas por el Gobierno en virtud de tratados o convenios internacionales.

La producción primaria agrícola, ganadera y avícola

Gravar la primera etapa de transformación realizada en predios rurales cuando se trata de producción agropecuaria

Los establecimientos educativos públicos, las entidades de beneficencia, las entidades culturales y deportivas oficiales sin ánimo de Lucro, los sindicatos, los partidos políticos y los hospitales adscritos al sistema nacional de salud con relación a los recursos del SGP y subsidios.

Las actividades referidas a juegos de suerte y azar no podrán ser gravados por los departamentos, distritos o municipios, con impuestos, tasas o contribuciones, fiscales o parafiscales distintos a los consagrados en la Ley 643 de 2001

La explotación de canteras y minas diferentes de sal, esmeraldas y metales preciosos.

ELEMENTOS DEL IMPUESTO

PERÍODO GRAVABLE:

Se causa al ultimo día del año o periodo gravable a partir de la fecha de generación del primer ingreso (primera venta y /o prestación del servicio) hasta su términación, puede que este periodo gravablesea completo o una facción de tiempo

HECHO GENERADOR

Gravamen obligatorio, que recae en actividades industriales, comerciales, de servicios y financieras ya sean realizadas directa o indirectamente de forma permanente u ocasional, con establecimiento de comercio o sin ellos.

BASE GRAVABLE

Está constituida por la totalidad de los ingresos ordinarios y extraordinarios percibidos en el respectivo año gravable, incluidos los ingresos obtenidos por rendimientos financieros, comisiones

SUJETO PASIVO

Personas Naturales y Jurídicas que realizan y ejecutan actividades comerciales y financieras con o sin establecimiento de comercio.

SUJETO ACTIVO

ESTADO- A cargo de cada municipio - Municipio deTunja

LEY 14 DE 1983

ART 32 Modificado por el decreto 2106 de 2019

CAP 3 - IMPUESTO DE IND. Y COM (AL SECTOR FINANCIERO)

Art 41, 42 - Actividades Financieras y Bnacarias

Art 33, Liquidación Base gravable general:

Del (5* 1000)- Ahorro y vivienda

Cap. 2 - IMPUESTO DE IND. Y COM (GENERALIDADES)

Art32, Definición y características.

Art 33, Liquidación Base gravable general:

Del 2 al 7 por mil (2-7* 1000) mensual - actividades comerciales

Del 2 al 10 por mil (2-10 *1000) mensual - actividades comerciales y de servicios

Art 34, 35, 36 - definición de actividades comerciales, industriales y de servicios

En qué consiste?

Se genera por el ejercicio o realización directa o indirecta de cualquier actividad industrial, comercial o de servicios en un determinado Municipio y se causa así la persona posea o no establecimiento de comercio.

Es importante tener en cuenta:

Que el impuesto se paga, porque el estado busca obtener recursos para cubrir las necesidades por medio de los diferentes impuestos creados por el mismo plan de desarrollo, correspondiendo a ingresos corrientes tributarios, en este caso corresponde a impuestos con ingresos Municipales.