1.1 Tipos de

contabilidad y nociones

legales que implican

TIPOS DE CONTABILIDAD

CONTABILIDAD INTERNA

Se encarga principalmente de la evaluación y revisión de los controles internos de una organización, incluyendo su gestión empresarial y procesos contables, garantizando el cumplimiento de las políticas y reglamentos que ayudan a mantener una presentación precisa y oportuna de los informes financieros y la recopilación de datos, con la finalidad de reportarlos a los diferentes niveles gerenciales.

OBJETIVO

El análisis y control del proceso de generación de la producción y costes.

El cálculo y determinación del resultado periódico interno

CONTABILIDAD ADMINISTRATIVA

La contabilidad administrativa produce información útil para uso propio de la organización, es decir, permite facilitar las funciones de: planeación, control y toma de decisiones, con la finalidad de formular y mejorar las políticas de funcionamiento para la empresa.

OBJETIVO

Establecer un sistema ordenado y sistemático del ámbito contable.

Llevar un registro puntual de los movimientos económicos.

Ser capaz de brindar información financiera certera.

Facilitar la consulta de cualquier transacción o movimiento.

CONTABILIDAD DE COSTOS

La contabilidad de costos su función es dar seguimiento financiero a los costos tanto internos (como los productos o servicios y las áreas de la organización) como externos (clientes).

OBJETIVO

Sus principales objetivos son analizar, clasificar, registrar y asignar de forma apropiada cada costo, con la finalidad de determinar cuánto le cuesta a tu empresa producir los artículos y/o servicios que ofrece.

CONTABILIDAD FISCAL

La contabilidad fiscal se encarga en dar el control y la supervisión de los compromisos y obligaciones tributarias de una empresa u organización; es decir, se enfoca en toda práctica contable relacionada con el tratamiento de obligaciones en materia de impuestos con las que cuenta esta.

OBJETIVO

Justificar las retenciones practicadas por la empresa durante un tiempo en específico y que deben presentarse a la hacienda pública.

CONTABILIDAD GUBERNAMENTAL

Se aplica a las organizaciones gubernamentales, cuya actividad se lleva a cabo mediante la aplicación de normas y leyes gubernamentales, es decir, está regulada por un marco constitucional, una base legal y normas técnicas que la caracterizan y la hacen distinta a la que rige para las entidades del sector privado.

CONTABILIDAD PUBLICA

Se encarga de los procesos de la actividad pública como gestionar gastos, contribución tributaria, inversiones, costo generados por una organización o institución pública.

OBJETIVO

Dar a conocer la situación financiera del Gobierno a los integrantes de la sociedad.

Producir la información que se necesita para que los administradores de dicha gestión tomen las decisiones más acertadas.

Registrar de forma sistemática todas las transacciones del sector público.

Producir y proporcionar toda la información necesaria para la formación de las cuentas nacionales.

Topic principal

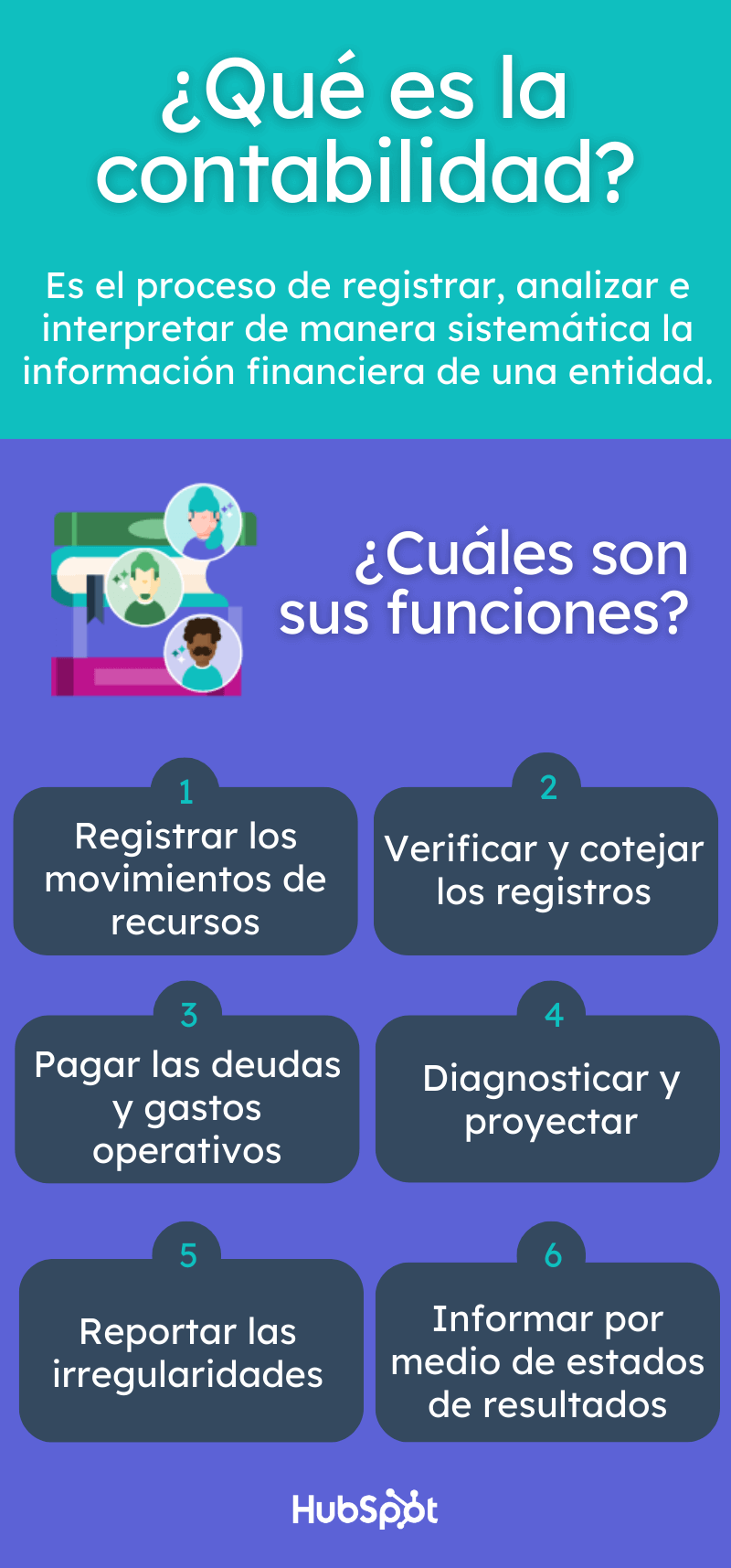

De acuerdo con William Pyle

"La contabilidad es el arte de registrar y sintetizar las transacciones de un negocio, y de interpretar sus efectos sobre los asuntos y las actividades de una entidad económica"

De acuerdo con Kieso, Kimmel

La contabilidad es el proceso de identificar,

registrar y comunicar los sucesos económicos de una organización en particular a los

usuarios interesados (Kieso, Kimmel, & Calvet-Pérez, 2008)

De acuerdo con Cesar Vallejo

Define a la contabilidad como una serie de procesos financieros, independientemente del tipo de entidad económica, para registrar las operaciones económicas con la finalidad de emitir estados financieros y de esa forma tomar decisiones que permitan alcanzar los objetivos de una entidad.

IMPLICACIONES LEGALES

Código de Comercio.

Capítulo III. De la contabilidad mercantil:

Artículo 33. El comerciante está obligado a llevar y mantener un sistema de Contabilidad adecuado. Este sistema podrá llevarse mediante los instrumentos, recursos y sistemas de registro y procesamiento que mejor se acomoden a las características particulares del negocio, pero en todo caso deberá satisfacer los siguientes requisitos mínimos.

Artículo 34. Cualquiera que sea el sistema de registro que se emplee, se deberán llevar debidamente encuadernados, empastados y foliados el libro mayor y, en el caso de las personas morales, el libro o los libros de actas. La encuadernación de estos libros podrá hacerse a posteriori, dentro de los tres meses siguientes al cierre del ejercicio; sin perjuicio de los requisitos especiales que establezcan las leyes y reglamentos fiscales para los registros y documentos que tengan relación con las obligaciones fiscales del comerciante.

Artículo 35. En el libro mayor se deberán anotar, como mínimo y por lo menos una vez al mes, los nombres o designaciones de las cuentas de la contabilidad, su saldo al final del periodo de registro inmediato anterior, el total de movimiento de cargo o créditos a cada cuenta en el periodo y su saldo final. Podrán llevarse mayores particulares por oficinas, segmentos de actividad o cualquier otra clasificación, pero en todos los casos deberá existir un mayor general en que se concentren todas las operaciones de la entidad.

Artículo 36. En el libro o los libros de actas se harán constar todos los acuerdos relativos a la marcha del negocio que tomen las asambleas o juntas de socios, y en su caso, los consejos de administración.

Artículo 37. Todos los registros a que se refiere este capítulo deberán llevarse en castellano, aunque el comerciante sea extranjero. En caso de no cumplirse este requisito el comerciante incurrirá en una multa no menos de 25,000.00 pesos, no excederá del cinco por ciento de su capital y las autoridades correspondientes podrán ordenar que se haga la traducción al castellano por medio de perito traductor debidamente reconocido siendo por cuenta del comerciante todos los costos originados por dicha traducción.

Artículo 38. El comerciante deberá conservar debidamente archivados los comprobantes originales de sus operaciones, de tal manera que puedan relacionarse con dichas operaciones y el registro que de ellas se haga y deberá conservarlos por un plazo mínimo de diez años.

Ley del Impuesto Sobre la Renta.

Título II, capítulo V. De las obligaciones de las sociedades mercantiles

Artículo 58. Fracción I. Llevar la contabilidad de conformidad con el Código Fiscal de la Federación, su reglamento y el reglamento de esta Ley y efectuar los registros en los mismos. Cuando se realicen operaciones en moneda extranjera, deberán registrase al tipo de cambio oficial vigente en la fecha en que se concierten.

Artículo 58. Fracción II. Expedir comprobantes por las actividades que realicen y conservar una copia de los mismos a disposición de la Secretaría de Hacienda y Crédito Público.

Artículo. 58. Fracción VII. Valuar sus inventarios por cualquiera de los siguientes métodos:

a) Costos identificados.

b) Costos promedios.

c) Primeras entradas primeras salidas.

d) Últimas entradas y primeras salidas.

e) Detallistas.

Los contribuyentes que lleven el método de valuación de detallistas, lo podrán combinar con cualquiera de los otros permitidos en esta fracción.

Código Fiscal de la Federación.

Título II, capítulo único. De los derechos y obligaciones de los contribuyentes

Artículo 28. Las personas que de acuerdo con las disposiciones fiscales estén obligadas a llevar contabilidad, deberán observar las siguientes reglas:

I. Llevarán los sistemas y registros contables que señale el reglamento de este Código, los que deberán reunir los requisitos que establezca dicho reglamento.

II. Los asientos en la contabilidad serán analíticos y deberán efectuarse dentro de los dos meses siguientes a la fecha en que se realicen las actividades respectivas.

III. Llevarán la contabilidad en su domicilio.

Dicha contabilidad podrá llevarse en lugar distinto cuando se cumplan los requisitos que señale el reglamento de este Código.

CARACTERÍSTICAS

• La contabilidad registra transacciones financieras de manera sistemática y precisa.

• Genera informes económicos y financieros para evaluar la salud económica.

• Principios contables como el de entidad y devengo.

• Cumple con regulaciones financieras locales e internacionales.

• Controla y gestiona eficientemente los recursos empresariales.

• Facilita auditorías internas y externas para verificar la precisión de los registros.

• Optimiza la planificación fiscal, reduciendo la carga tributaria de la entidad.

• Proporciona información clave para la toma de decisiones estratégicas.

• Mejora la transparencia financiera.

• Da historial financiero esencial para el análisis a lo largo del tiempo y la planificación.

La contabilidad registra transacciones financieras de manera sistemática y precisa

La contabilidad genera informes económicos y financieros para evaluar la salud económica

Los principios contables como el de entidad y devengo son fundamentales en la contabilidad

La contabilidad cumple con regulaciones financieras locales e internacionales

La contabilidad controla y gestiona eficientemente los recursos empresariales