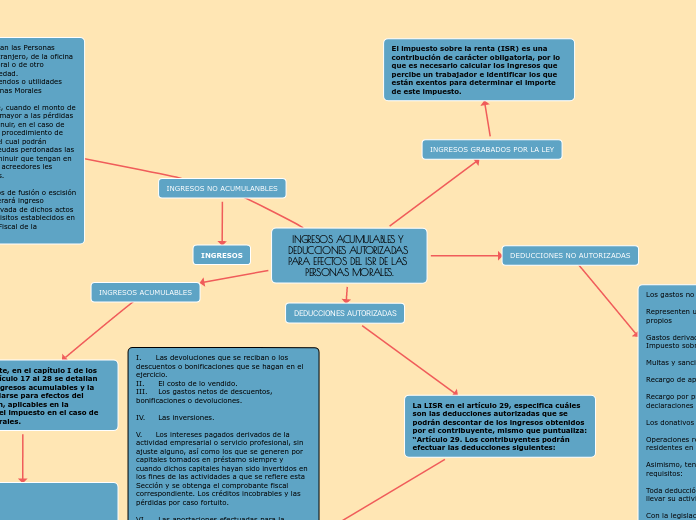

INGRESOS ACUMULABLES Y DEDUCCIONES AUTORIZADAS PARA EFECTOS DEL ISR DE LAS PERSONAS MORALES.

INGRESOS ACUMULABLES

En la LISR vigente, en el capítulo I de los ingresos, del artículo 17 al 28 se detallan cuáles son los ingresos acumulables y la forma de acumularse para efectos del mismo gravamen, aplicables en la determinación del impuesto en el caso de las personas morales.

• En efectivo

• En bienes

• En servicio

• En crédito

• O de cualquier otro tipo, inclusive los provenientes de sus establecimientos en el extranjero.

DEDUCCIONES AUTORIZADAS

La LISR en el artículo 29, especifica cuáles son las deducciones autorizadas que se podrán descontar de los ingresos obtenidos por el contribuyente, mismo que puntualiza: “Artículo 29. Los contribuyentes podrán efectuar las deducciones siguientes:

I. Las devoluciones que se reciban o los descuentos o bonificaciones que se hagan en el ejercicio.

II. El costo de lo vendido.

III. Los gastos netos de descuentos, bonificaciones o devoluciones.

IV. Las inversiones.

V. Los intereses pagados derivados de la actividad empresarial o servicio profesional, sin ajuste alguno, así como los que se generen por capitales tomados en préstamo siempre y cuando dichos capitales hayan sido invertidos en los fines de las actividades a que se refiere esta Sección y se obtenga el comprobante fiscal correspondiente. Los créditos incobrables y las pérdidas por caso fortuito.

VI. Las aportaciones efectuadas para la creación o incremento de reservas para fondos de pensiones o jubilaciones del personal, complementarias a las que establece la Ley del Seguro Social, y de primas de antigüedad constituidas en los términos de esta Ley.

VII. Las cuotas pagadas por los patrones al Instituto Mexicano del Seguro Social, incluso cuando éstas sean a cargo de los trabajadores.

VIII. Los intereses devengados a cargo en el ejercicio, sin ajuste alguno. En el caso de los intereses moratorios, a partir del cuarto mes se deducirán únicamente los efectivamente pagados. Para estos efectos, se considera que los pagos por intereses moratorios que se realicen con posterioridad al tercer mes siguiente a aquél en el que se incurrió en mora cubren, en primer término, los intereses moratorios devengados en los tres meses siguientes a aquél en el que se incurrió en mora, hasta que el monto pagado exceda al monto de los intereses moratorios devengados deducidos correspondientes al último periodo citado.

IX. El ajuste anual por inflación que resulte deducible en los términos del artículo 46 de esta Ley.

X. Los anticipos y los rendimientos que paguen las sociedades cooperativas de producción, así como los anticipos que entreguen las sociedades y asociaciones civiles a sus miembros, cuando los distribuyan en los términos de la fracción II del artículo 110 de esta Ley.

INGRESOS GRABADOS POR LA LEY

El impuesto sobre la renta (ISR) es una contribución de carácter obligatoria, por lo que es necesario calcular los ingresos que percibe un trabajador e identificar los que están exentos para determinar el importe de este impuesto.

INGRESOS NO ACUMULANBLES

• La remesa que obtengan las Personas Morales residentes en el extranjero, de la oficina central de dicha Persona Moral o de otro establecimiento de su propiedad.

• Los ingresos por dividendos o utilidades que perciban de otras Personas Morales residentes en México.

• La diferencia existente, cuando el monto de las deudas perdonadas sea mayor a las pérdidas fiscales pendientes de disminuir, en el caso de contribuyentes sujetos a un procedimiento de concurso mercantil, según el cual podrán disminuir el monto de las deudas perdonadas las pérdidas pendientes de disminuir que tengan en el ejercicio en el que dichos acreedores les perdonen las deudas citadas.

• Por último, en los casos de fusión o escisión de sociedades no se considerará ingreso acumulable la ganancia derivada de dichos actos cuando se cumplan los requisitos establecidos en el Artículo 14-B del Código Fiscal de la Federación

INGRESOS

DEDUCCIONES NO AUTORIZADAS

Los gastos no deducibles son:

Representen una retribución de los fondos propios

Gastos derivados de la contabilización del Impuesto sobre Sociedades

Multas y sanciones penales y administrativas

Recargo de apremio

Recargo por presentación fuera de plazo de declaraciones liquidaciones y autoliquidaciones

Los donativos y liberalidades (salvo excepciones)

Operaciones realizadas con personas o entidades residentes en paraísos fiscales

Asimismo, tenemos que tener en claro algunos requisitos:

Toda deducción deberá ser indispensable para llevar su actividad a cabo.

Con la legislación actual, los gastos deducibles, para ser así deberán ser pagado con cheque nominativo del contribuyente, tarjeta de crédito, débito o de servicios, a través de monederos electrónicos o por transferencia bancaria. Las deducciones pagadas en efectivo son no deducibles

La deducción deberá estar amparada con un comprobante fiscal tales como Facturas, Recibos de Honorarios, Recibos de arrendamiento, según sea el caso.