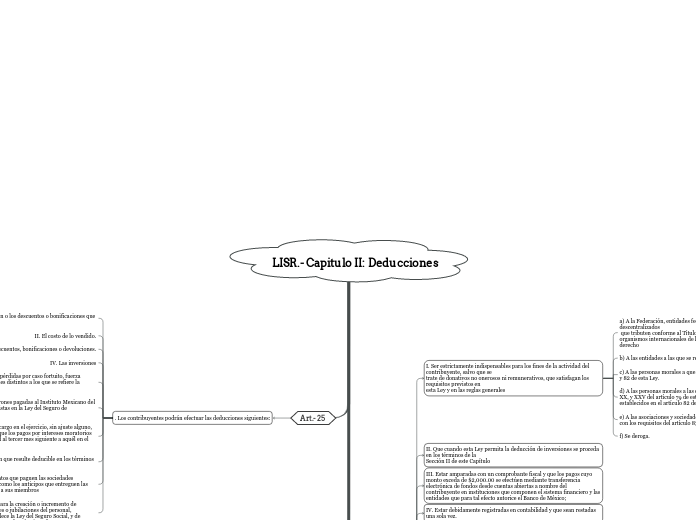

LISR.- Capitulo II: Deducciones

Art.- 25

II. El costo de lo vendido.

III. Los gastos netos de descuentos, bonificaciones o devoluciones.

IV. Las inversiones

V. Los créditos incobrables y las pérdidas por caso fortuito, fuerza mayor o por enajenación de bienes distintos a los que se refiere la fracción II de este artículo.

VI. Las cuotas a cargo de los patrones pagadas al Instituto Mexicano del Seguro Social, incluidas las previstas en la Ley del Seguro de Desempleo.

VII. Los intereses devengados a cargo en el ejercicio, sin ajuste alguno, Para estos efectos, se considera que los pagos por intereses moratorios que se realicen con posterioridad al tercer mes siguiente a aquél en el que se incurrió

VIII. El ajuste anual por inflación que resulte deducible en los términos del artículo 44 de esta Ley

IX. Los anticipos y los rendimientos que paguen las sociedades cooperativas de producción, así como los anticipos que entreguen las sociedades y asociaciones civiles a sus miembros

X. Las aportaciones efectuadas para la creación o incremento de reservas para fondos de pensiones o jubilaciones del personal, complementarias a las que establece la Ley del Seguro Social, y de primas de antigüedad constituidas en los términos de esta Ley

Art.- 26^

Fracción I.-

Tratándose de personas morales residentes en el extranjero, establecimientos permanentes en el país, podrán efectuar las deducciones que correspondan a las actividades del establecimiento permanente

Fracción II.-

se podrán deducir los gastos que se prorrateen con la

oficina central o sus establecimientos, siempre que tanto la oficina central como el establecimiento, en el que se realice la erogación, residan también en un país con el que México tenga en vigor un tratado para evitar la doble tributación y tenga un acuerdo amplio de intercambio de información

Fracción III.-

No serán deducibles las remesas que efectúe el establecimiento permanente ubicado en México a la oficina central de la sociedad o a otro establecimiento de ésta en el extranjero

Fracción IV.-

Los establecimientos permanentes de empresas residentes en el extranjero que se dediquen al transporte internacional aéreo o terrestre, en lugar de las deducciones establecidas en el artículo 25 de

esta Ley

Fracción V.-

Art.- 27^

I. Ser estrictamente indispensables para los fines de la actividad del contribuyente, salvo que se

trate de donativos no onerosos ni remunerativos, que satisfagan los requisitos previstos en

esta Ley y en las reglas generales

a) A la Federación, entidades federativas o municipios, sus organismos descentralizados

que tributen conforme al Título III de la presente Ley, así como a los organismos internacionales de los que México sea miembro de pleno derecho

b) A las entidades a las que se refiere el artículo 82 de esta Ley

c) A las personas morales a que se refieren los artículos 79, fracción XIX y 82 de esta Ley.

d) A las personas morales a las que se refieren las fracciones VI, X, XI, XX, y XXV del artículo 79 de esta Ley y que cumplan con los requisitos establecidos en el artículo 82 de la misma Ley.

e) A las asociaciones y sociedades civiles que otorguen becas y cumplan con los requisitos del artículo 83 de esta Ley.

f) Se deroga.

II. Que cuando esta Ley permita la deducción de inversiones se proceda en los términos de la

Sección II de este Capítulo

III. Estar amparadas con un comprobante fiscal y que los pagos cuyo monto exceda de $2,000.00 se efectúen mediante transferencia electrónica de fondos desde cuentas abiertas a nombre del contribuyente en instituciones que componen el sistema financiero y las entidades que para tal efecto autorice el Banco de México;

IV. Estar debidamente registradas en contabilidad y que sean restadas una sola vez.

VI. Que cuando los pagos cuya deducción se pretenda realizar se hagan a contribuyentes que causen el impuesto al valor agregado, dicho impuesto se traslade en forma expresa y por separado en el comprobante fiscal correspondiente.

los donativos, éstos sólo se deduzcan cuando hayan sido

efectivamente erogados en el ejercicio de que se trate, se entenderán como efectivamente erogados cuando hayan sido pagados en efectivo, mediante transferencias electrónicas de fondos desde cuentas abiertas a nombre del contribuyente en instituciones que componen el sistema financiero y las entidades que para tal efecto autorice el Banco de México

IX. Que tratándose de honorarios o gratificaciones a administradores, comisarios, directores,

gerentes generales o miembros del consejo directivo, de vigilancia, consultivos o de cualquiera otra índole, éstos se determinen, en cuanto a monto total

X. Que en los casos de asistencia técnica, de transferencia de tecnología o de regalías, se compruebe ante las autoridades fiscales que quien proporciona los conocimientos cuenta con elementos técnicos propios para ello; que se preste en forma directa y no a través de terceros

XI. Que cuando se trate de gastos de previsión social, las prestaciones correspondientes se

otorguen en forma general en beneficio de todos los trabajadores.

XII. Que los pagos de primas por seguros o fianzas se hagan conforme a las leyes de la materia y correspondan a conceptos que esta Ley señala como deducibles o que en otras leyes se establezca la obligación de contratarlos y siempre que, tratándose de seguros

XIII. Que el costo de adquisición declarado o los intereses que se deriven de créditos recibidos por el contribuyente, correspondan a los de mercado. Cuando excedan del precio de mercado no será deducible el excedente.

XV. Que en el caso de pérdidas por créditos incobrables, éstas se consideren realizadas en el mes en el que se consuma el plazo de prescripción, que corresponda, o antes si fuera notoria la imposibilidad práctica de cobro.

XVI. Que tratándose de remuneraciones a empleados o a terceros, que estén condicionadas al cobro de los abonos en las enajenaciones a plazos o en los contratos de arrendamiento financiero en los que hayan intervenido

XVII. Que tratándose de pagos efectuados a comisionistas y mediadores residentes en el extranjero, se cumpla con los requisitos de información y documentación que señale el Reglamento de esta Ley.

XVIII. Que al realizar las operaciones correspondientes o a más tardar el último día del ejercicio se reúnan los requisitos que para cada deducción en particular establece esta Ley

XIX. Que tratándose de pagos efectuados por concepto de salarios y en general por la prestación de un servicio personal subordinado a trabajadores que tengan derecho al subsidio para el empleo, efectivamente se entreguen las cantidades que por dicho subsidio les correspondan a sus trabajadores

XX. Que el importe de las mercancías, materias primas, productos semiterminados o terminados, en existencia, que por deterioro u otras causas no imputables al contribuyente hubiera perdido su valor

XXI. Que tratándose de gastos que conforme a la Ley General de Sociedades Cooperativas se generen como parte del fondo de previsión social a que se refiere el artículo 58 de dicho ordenamiento

XXII. Que el valor de los bienes que reciban los establecimientos permanentes ubicados en México, de contribuyentes residentes en el extranjero, de la oficina central o de otro establecimiento del contribuyente ubicado en el extranjero, no podrá ser superior al valor en aduanas del bien de que se trate.