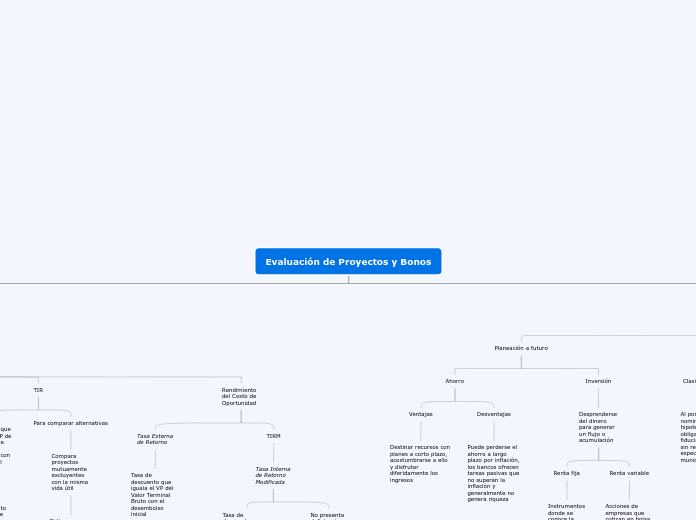

Evaluación de Proyectos y Bonos

Evaluación de Proyectos

Permite determinar la rentabilidad y viabilidad de un proyecto

Primero debe establecerse la inversión inicial, los beneficios futuros y los costos en las etapas de producción y funcionamiento

Métodos

VPN

Todos los gastos e ingresos futuros se tornan en valor presente

Compara alternativas de inversión con misma vida útil

Si son mayormente costos, conviene la de menor VP

Si contiene costos e ingresos, conviene la de mayor VP

Diferentes periodos de vida útil

Dos opciones:

Evaluar durante un tiempo que no considere a ninguna opción

Comparar alternativas en un tiempo equivalente al mínimo común múltiplo

Costo Anual Uniforme Equivalente

Convierte flujos futuros en un CAUE

Se calcula sobre un ciclo de vida

3 métodos:

Fondo de amortización de salvamento

Proyectos que contemplen recuperación al final de la vida útil

Costo inicial y valor de rescate se convierten en CAUE

Valor presente de salvamento

Todos los valores del modelo y flujos no nivelados se convierten en valor presente

Se obtiene el CAUE a partir de él

Recuperación de capital más intereses

Reconoce por anticipado que habrá recuperación

Contempla intereses generados, ya que esta ocurre en el año n

Si hay diferentes periodos de vida útil no hay problema

Costo Capitalizado

Valor presente de un proyecto con vida útil indefinida

Un ejemplo de proyectos aplicables para este método son los de obras públicas

Costo capitalizado es lo mismo que el CAUE entre la tasa de interés

Universidades y organizaciones de caridad se administran por este medio

TIR

Tasa de descuento que iguala al VP de los flujos de efectivo esperados con el costo del proyecto

Tasa de descuento que hace que la VPN=0

Costo de Capital o TMAR (Tasa Mínima Aceptable de Rendimiento) es el rendimiento mínimo aceptable para el proyecto

TIR vs TMAR para saber si el proyecto debería aceptarse

Para comparar alternativas

Compara proyectos mutuamente excluyentes con la misma vida útil

Si tienen distinta vida útil, se comparan en el periodo equivalente al MCM de ambas

Rendimiento del Costo de Oportunidad

Tasa Externa de Retorno

Tasa de descuento que iguala el VP del Valor Terminal Bruto con el desembolso inicial

TIRM

Tasa Interna de Retorno Modificada

Tasa de descuento que iguala el VF de las entradas de efectivo netas (VTB) con el VP de las salidas de efectivo netas

Dos variantes:

El costo de capital se usa para calcular VP de flujos de salida como VF de flujos de entrada

Se usan distintas tasas para las salidas (tasa de descuento) y entradas (tasa de rendimiento)

No presenta deficiencias como la TIR

Mercado de Valores

Planeación a futuro

Ahorro

Ventajas

Destinar recursos con planes a corto plazo, acostumbrarse a ello y disfrutar diferidamente los ingresos

Desventajas

Puede perderse el ahorro a largo plazo por inflación, los bancos ofrecen tareas pasivas que no superan la inflación y generalmente no genera riqueza

Inversión

Desprenderse del dinero para generar un flujo o acumulación

Renta fija

Instrumentos donde se conoce la tasa de rendimiento al momento de contratar

Muy bajo riesgo o, incluso, riesgo nulo, dependiendo del emisor

Renta variable

Acciones de empresas que cotizan en bolsa, instrumentos o portafolios que emulan índices de otras bolsas, o basados en futuros, opciones, etc.

Bonos

Clasificación

Al portador, nominativos, hipotecarios, obligaciones fiduciarias, sin respaldo específico y municipales

Plazo

Certificado

Menor a 1 año

Bono (>10 años)

Con descuento

Precio pagado es menor al valor de carátula

Tasa de interés nominal menor a la tasa de rendimiento

Con prima

Precio pagado es mayor al valor de carátula

Tasa de interés nominal es mayor a la tasa de rendimiento

A la par

Precio pagado es igual al valor de carátula

Tasa de interés nominal es igual a la tasa de rendimiento

Nota

De 1 a 10 años

Cupón Cero

Rendimiento dado por la diferencia entre el precio al que se compró y el valor de carátula que se recibirá, además de su fecha de redención

Los principales instrumentos de deuda emitidos por el gobierno suelen ser bonos cupón cero con plazo menor a un año

Con cupones

Rendimiento dado por la relación entre el precio al que fue comprado y el valor de carátula que se recibirá, así como la fecha de redención de cada cupón y el valor de carátula

Utilizar VPN para valuar el bono a la fecha deseada, tomando como tasa de rendimiento la indicada o la esperada por la persona inversionista

Valuación entre fechas cupón

Calcular el precio en las fechas cupón previa y posterior al momento de la valuación

Precio

Limpio o de Mercado

Valuación de un bono sin considerar los intereses (cupones) devengados

Precio sin cambios durante más tiempo en los periodos

Más usado

Sucio o en Efectivo

Valuación de un bono considerando los intereses (cupones) devengados

Reconoce el devengamiento del cupón en curso

Más justo