Documental "Inside Job"

Trabajo Interno - Sabotaje -Delito Interno - Dinero Sucio.

ejecutado por Políticos, banqueros , burocracia, academicos y Agencias de Rating

Utilizaron la desregularización para implementar y fomentar complejos instrumentos financieros en pro del beneficio económico propio

Se desploman las Hipotecas, causando pérdidas de ahorro de los individuos

Muestra sin tapujos fechas, nombres de los actores que influyen y la manera en que se generó la crisis del capitalismo financiero además de reflejar de manera directa, despiadada y sincera la forma como se maneja el grupo financiero Wall Street.

Internacionalización de las relaciones económicas capitalistas.

Esto se expresa en una interdependencia a gran escala entre todos los mercados existentes a nivel mundial, especialmente los mercados de capitales y de mercancías, marchando a la zaga en este proceso los mercados de trabajo. Este proceso de internacionalización ha estimulado sin dudas el dinamismo de las fuerzas productivas, las que encuentran un marco mucho más amplio para su desenvolvimiento que el existente solo bajo las fronteras nacionales. Sin embargo, esta internacionalización genera una elevada capacidad de contagio y dispersión de la crisis a escala global, lo que se expresa en que cualquier episodio económico de desequilibrio generado en algún centro económico de importancia tiene la posibilidad de irradiar a todo el sistema económico y causar un alto impacto en otros centros económicos bien distantes en el ámbito geográfico. Esto explica cómo veremos más adelante cómo una crisis que nace en los EUA, irradia rápidamente a la UE y a sectores de Asia.

El papel de las Universidades y Los académicos

Profesores de alto estatus y conocimiento servian de consultores en el sector financiero.

Mantenian la Verdad de la situación económica escondida y la maquillaban para no despertar sospecha

Recibieron ganancias ocasionales inexplicablemente elevadas

Pérdidas Para el sector bancario

En Julio de 2008 los bancos e instituciones financieras anunciaron perdidas alrededor de $435.000 millones de dólares

El sector se encuentra estancado con activos negativos dentro de sus cuentas contables

La industria bancaria de Estados Unidos se enfrenta a pérdidas relacionadas con las ejecuciones hipotecarias cuantificadas entre US$6.000 y US$10.000 millones, pero está preparada para absorberlas "cómodamente" dijo FBR Capital Markets. 14/10/2010

Cronología de la Crisis Hipotecaria Subprime

Principios de 2007: Después de un período de dos años; o sea, entre 2004 y 2006, cuando EE.UU. aumentó las tasas de interés del 1% al 5,35%, los mercados estadounidenses de la vivienda comenzaron a sufrir la caída de los precios y un aumento de los propietarios que no habían podido reembolsar sus hipotecas. La proporción de las préstamos subprime que fueron pagados; o sea, los préstamos de alto riesgo a clientes con pobre o ningún historial de crédito, aumentó a niveles récord.

febrero: Los defectos en los pagos de los préstamos subprime (de crédito hipotecario a los prestatarios débiles) aumentaron en los Estados Unidos y provocaron las primeras quiebras de bancos especializados. La FED estimó las pérdidas en cincuenta millones de dólares.

8 de febrero: HSBC lanzó un profit warning, (en español la traducción más aproximada a este término es alerta a los beneficios) anunciando que había perdido diez mil millones de dólares, a causa de préstamos inmobiliarios de alto riesgo que no fueron pagados.

14 de marzo: La Asociación de Bancos Hipotecarios reveló que el número de impagos en el sector hipotecario en EE.UU. (unos seis millones de contratos por 600.000 millones de dólares) alcanzó su punto más alto en siete años.

Abril: Las pérdidas crediticias asociadas con los subprime fueron bastante significativas. Algunos las estiman entre 50.000 y 100.000 millones de dólares.

2 de abril: New Century Financial, que se especializa en las hipotecas de alto riesgo, siguió el Capítulo 11 de bancarrota de los Estados Unidos a la protección y recortes de la mitad de su fuerza de trabajo. La caída del mercado subprime comenzó a tener un impacto en los bancos de todo el mundo.

Julio: La crisis se empezó a desarrollar y a extender en el mundo. Las bolsas empezaron a vacilar. El presidente de la FED Ben Bernanke advirtió que la crisis de los suprime en Estados Unidos podría costar hasta cien mil millones de dólares (50.000 millones de libras). Debido a especulaciones fallidas en el mercado inmobiliario norteamericano, varios bancos alemanes como el Mittelstandsbank IKB, Sachsen LB, WestLB y BayernLB entraron en crisis.

18 de julio: El banco de inversión Bear Stearns anunció que no recibirá dinero de sus inversiones en dos de sus hedge funds después de que los otros bancos se negaron a ayudarles. Algunos de los mercados bursátiles europeos cayeron: el CAC40 perdió 1,69% y bajó aproximadamente 6.000 puntos. En Londres, el índice Footsie perdió 1,38% en 6.567 puntos.

19 de julio: En Nueva York, el Dow Jones rompió un récord en más de 14.000 puntos, y en los mercados bursátiles todo fue plena euforia. La FED estimó en hasta 72.000 millones de euros las pérdidas por las hipotecas de alto riesgo.

26 de julio: Wall Street perdió 2,26%, la Bolsa de Londres, 3,15%, la bolsa de Frankfurt, 2,39%, la bolsa de París 2,78% y finalmente, la bolsa de Tokio perdió 2,36% al día siguiente.

1 de agosto: los mercados bursátiles europeos perdieron un 2%. En Australia, Macquarie Bank se habían previsto pérdidas de hasta 258 millones de dólares para dos de sus fondos. En los EE.UU., American Home Mortgage, un organismo de financiación de hipotecas, no estaba en condiciones de pagar 300 millones de dólares que debía.

6 de agosto: American Home Mortgage, Home Bank y First Magnus Financial quebraron. La sociedad de inversión alemana Frankfurt Trust congeló el funcionamiento de uno de sus fondos. en la mañana, La FED dejó su tipo sin cambios, diciendo que "los problemas de crédito y la depresión de la vivienda plantean riesgos crecientes para la economía de EE.UU.

Se Divide en 5 partes:

¿Cómo llegamos aqui?

El sector financiero estaba regulado de manera extricta

Los bancos son negocios locales y por ende tenián prohibida las especulaciones

Los bancos de inversión eran pequeñas compañias privatizadas

Ingreso de inversión extranjera directa - IED

La economía americana atravieza un periodo de desrugulación a partir de los años 80´s con la presidencia al mando de Ronald Reagan

La epoca de inversiones cautelosas y la especulación prohibida llegaba a su fi

Los salarios al interior del sector finanaciero aumentaban desproporcionalmente a los demás sectores del mercado

Grandes firmas dominaban el mercado

Bancos

Goldman Sachs

Morgan Stanley

Lehman Brothers

Merril Lunch

Bear Stearns

Conglomerados Financieros

City Group

JP Morgan Chase

Agencias de Rating

Moodys

Standard & Poors

Fitch

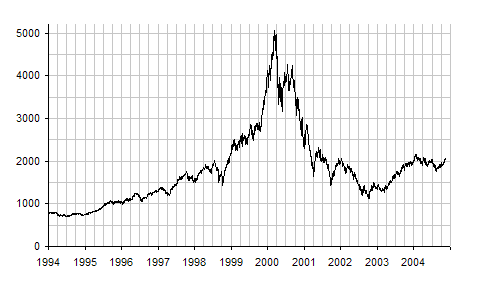

Burbuja de las Punto com

Periodo de crecimiento en los valores económicos de las empresas vinculadas a internet

Corriente especulativa - 1997/2001

Caida del Nasdaq

Entre el 2000 y 2003 desaparecen alrededor de 5000 compañías de internet , tras haberse fusionado o quebrado

La burbuja - 2001/2007:

Se dispara el precio de las viviendas

Se otorgan créditos sin importar el riesgo

La demanda aumenta, lo que hace que aumente el valor del bien / servicio demandado.

No se perciben beneficios reales como tampoco ingresos reales

Falsa calificación en titulos de alta seguridad por parte de las Agenciaa de Rating

Otra "bomba de tiempo fueron los CDS o Credif Default Swaps"

Es cuando el tenedor de un crédito puede asegurarse ante el riesgo de impacto de un crédito que se le halla concedido

La reserva federal tuvo que llegar a un acuerdo para rescatar a la mayor aseguradora del mundo: American Internacional Group (AIG), con un prestamo de $ 85.000 millones de dólares - 17 Septiembre de 2008

Las agencias de Rating y los academicos recibian beneficios extras

La crisis:

Apesar de las cifras alarmantes no se hace nada al respecto

Afinales del 2008 los prestamistas ya no podian vender sus "hipotecas basuras" a los bancos de inversión

Explosión de la burbuja inmoviliaria

La desconfianza se apodera del mercado

El banco Britanico Barclays manifestó su intención de comprar el Lehaman Brother, pero exigía por parte de Estados Unidos una garantía financiera. Lo cual no se concreto por la negativa de Estados Unidos

El Merril Lunch fue adquirido por el Bank Of America antes de su quiebra

Entre 1998-2008 el sector financiero invirtió más de 5 mil millones de dólares en grupos de presión (Lobbies) y campañas electorales

Responsabilidad:

Nadie asume directamente las responsabilidad

Las agencias de Rating por falcedad en las calificaciones

Ejecutivos quienes buscaban el beneficio económico propio

Gobierno por no tomar cartas en la situación, aun conociendo la existencia de cifras alarmantes

Las universidades y académicos quienes maquillaban sus informes para ocultar la verdad

Desde la publicación del documental donde se despata la "masacre financiera" no se ha llevado a cabo ninguna acción legal contra los participes de la misma.

¿Dónde estamos ahora?

Tras la crisis algunos conglomerados financieros se estructuran y se solidifican

JP Morgan Chaese adquiere Bear Stearns y más tarde a Wamu

En el 2006 el presidente electo Bush anuncia una política fiscal expansiva a traves de una reducción de los impuestod diseñada por el profesor Hubbard

Los impuestos sobre las ganancias de las inversiones se redujeron, al mismo tiempo que sobre los dividendos repartidos entre los accionistas

Obama en su campaña electoral habló sobre los cambios que necesitaba el país, entre los que nombro la avaricia del Wall Street y los fracasos regulatorios del sistema financiero

Ya electo el Presidente Obama hablo de reformar el sistema financiero.

Metáforas Empleadas para describir los actores que interactuan dentro del documental

Ferguson busca indagar la situacion actual con el fin de plantear posibles escenarios a futuro

Títeres del sistema financiero

Los Presidentes Norteamericanos

Personajes sin vida

Políticos Europeos

Tiburones sin escrúpulos, sin moral

Ejecutivos del sector Financiero

Piezas de Un tablero

Aldea Mundial

Ferguson se basa en la sistemática corrupción de los Estado Unidos por el sistema financiero y sus consecuencias

Se enfoca en los cambios del sector financiero que en décadas pasadas llegaron a la crisis económica, Los políticos en pro de la desregulación y como el progreso financiero permitieron incrementos elevados del riesgo y su percepción.

Conflicto de intereses

Práctica oculta al público

Contratación de Agencias calificadoras y Académicos con el fin de mantener oculta la verdadera situación

presión del sector financiero sobre la política para eliminar las regulaciones existentes

Surgen los mercados de derivados

Hipoteca suprime

Es aquella Hipoteca considerada de riesgo por aquel a quien se concede

El tipo de cambio sube de manera arbitraria generando morosidad

No existen avales bancarios

Los bancos son atraídos por este tipo de hipotecas, debido a que reportan altos intereses

Partido Republicano

El Partido Republicano de los Estados Unidos (GOP) (en inglés, Republican Party; también conocido como GOP, de Grand Old Party El Gran Viejo Partido) es uno de los dos partidos políticos más importantes de los Estados Unidos, junto al Partido Demócrata (los dos únicos partidos que han ejercido el poder en dicho país desde mediados del siglo XIX). El partido se asocia comúnmente con el conservadurismo. En la actualidad es el principal partido de la oposición al gobierno del presidente Barack Obama, y el que posee la mayoría en la Cámara de Representantes de los Estados Unidos.

Antecedentes de la crisis financiera

Fusiones y Adquisiciones en niveles nunca antes vistos tanto al interior del sector financiero como fuera del mismo

Eliminación / reinterpretación de las restricciones de la Glass Steagall Act. (1993)

Integración entre Wall Street y Main street (Integración entre menrcados intermediados y desintermediados)

Titularización de cartera y otros activos, con aumento del apalancamiento financiero y una diseminación del riesgo.

Crecimiento de las compañías de inversión virtual

Aumento de la liquidez en la Economía mundial y aumento en el apetito al riesgo.

Innovaciones financiera

Confianza en las calificaciones brindadas por las Agencias de Rating.

Crisis Financiera 2008

Ingenieria financiera

Carencia de valores éticos y morales de la académia, los ejecutivos del sector, las agencia de calificacion y los políticos

Caso Islandia 2008-2009

Deficít Bancario

Gobierno privatiza los tres principales bancos

El precio para adquisición de viviendas se duplica.

En menos de seis meses se triplica la tasa de desempleo en el país.

Agencias de Rating (Calificación de crédito) califican a Islandia con la mejor calificacion posible -AAA- en febrero de 2007 lo cual genera especulación en el mercado y una falsa percepción de la situación financiera del momento.

A finales de 2008 el sistema bancario colapsa.

"Cuando Estado Unidos estornuda, el mundo se resfria"

Explosión de la curbuja inmobiliaria en Estados Unidos - 2005

Crédito "Subprime" Debido a que la hipoteca suprime esta en auge

Al inicio las tasas de interes eran bajas para captar la atención de la población, luego crecen drastiicamente

En el periodo comprendido entre 2005-2006 el interes de la hipoteca subprime se dispara dejando a los propietarios sin como pagar o refinanciar el crédito

Como consecuencia tanto los bancos como los prestamistas se ven afectados negativamente

Bum de las materia primas provoca la caida

El precio del petroleo registra su máximo histórico (Enero 2008) Por encima de los $100 dólares, debido a la alta demanda de paises emergentes - China e India -

Altos precios en combustibles, calefacción y aliementos; lo que provoca manifestaciones y disturbios