HISTORIA DEL SISTEMA MONETARIO INTERNACIONAL

1977

Desde 1977, los principios del sistema financiero internacional estuvieron determinados por los acuerdos de la Conferencia de Jamaica. Dicha conferencia partió del principio de la libertad de cada país en la definición del sistema de los tipos de cambio; en consecuencia, en lugar de los tipos fijos como se había hecho durante casi un siglo, prevalecen hoy los tipos de cambio flexibles. A partir de este momento, el objetivo de lograr la estabilidad se está logrando a través de la intervención de las autoridades económicas nacionales y supranacionales en los mercados monetario y cambiario. Este principio es el nuevo eje del Sistema Monetario Internacional.

Para culminar esta reseña histórica , podríamos decir que en los últimos años la tasa de cambio de las principales monedas del Sistema Financiero Internacional tiende a ser controlada por acuerdos del llamado Grupo de los siete. Estos acuerdos buscan evitar cambios bruscos en las relaciones económicas internacionales; así, no es extraño que, para evitar una fuerte caída del EURO o de cualquier otra moneda importante en el concierto mundial, sean los bancos centrales de Estados Unidos, de Europa o de Japón los que entren a intervenir en el mercado. En consecuencia, los sistemas monetarios y la balanza de pagos de las demás economías del mundo, tecnológica, financiera y comercialmente dependientes de las grandes potencias, se ven marcadas por la dinámica de las reuniones del.

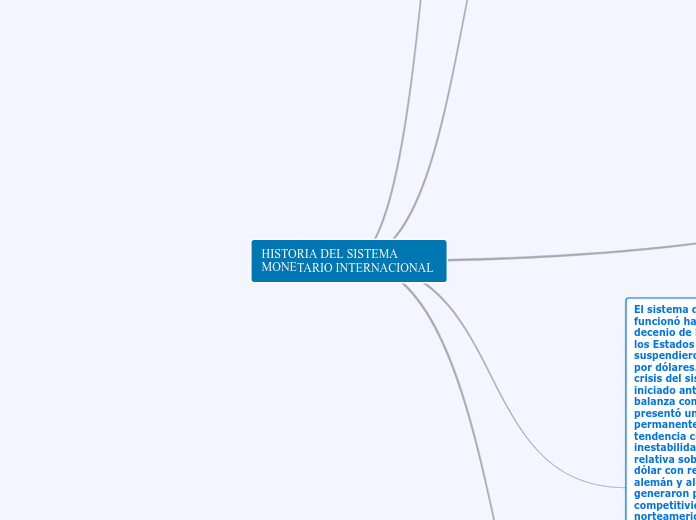

El sistema de Bretton Woods funcionó hasta inicios del decenio de los setenta, cuando los Estados Unidos suspendieron el cambio de oro por dólares. Sin embargo, la crisis del sistema se había iniciado antes, cuando la balanza comercial de los E-U presentó una tendencia permanente al déficit. Esta tendencia conllevó la inestabilidad del sistema; una relativa sobrevaloración del dólar con respecto al marco alemán y al yen japonés, generaron pérdida de competitividad de la producción norteamericana con respecto a sus competidores internacionales. La conservación de un tipo de cambio fijo de la moneda norteamericana, mientras los dos países derrotados de la segunda guerra mundial reestructuraban su aparato productivo y los costos en que incurría el país norteamericano en la guerra del Vietnam dieron la estocada final al sistema de Bretton Woods

Para evitar la crisis, se firmó el acuerdo smithsoniano, a través del cual, se aprobó que la onza de oro se cotizaría a US$ 38 y que las demás monedas tratarían de reducir la tendencia revaluacionista del dólar; además, se aprobó que las fluctuaciones de la tasa de cambio podrían ser hasta de +- 2,5% en lugar del 1% acordado en Bretton Woods. En el año 1973, el dólar se devaluó nuevamente y, en ese mismo año, todas las monedas europeas comenzaron a fluctuar.

Subtopic

Los choques petroleros a partir de 1973, convirtieron a los países poseedores del crudo, en fuentes de liquidez para la economía mundial. Los petrodólares (excedentes de reservas internacionales de los países del medio oriente principalmente) pasaron a la banca internacional la cual los colocó en los países en vía de desarrollo, a tasas de interés con componente variable (PRIME RATE o LIBOR) que con la caída en los precios del petróleo se elevó significativamente, acelerando la llamada “crisis de la deuda externa” en el decenio de los ochenta

Los países se endeudaron aprovechando las facilidades con las que el sistema financiero concedía los créditos (debido a la excesiva liquidez que se acumuló por los petrodólares entre 1973 y 1980) pero, el componente variable de los intereses, los plazos más cortos que los de la banca multiestatal (FMI, BIRF, BID) y la falta de períodos de gracia en los cuales no se amortiza capital, devinieron en una problemas para los países que tuvieron que declararse en incapacidad de pago.

Se hizo frecuente recurrir a medidas extraordinarias, solicitar refinanciaciones o reestructuración de las deudas e, incluso, declarar moratorias unilaterales de pago, provocando incertidumbre en el sistema financiero, caídas en el valor de las deudas en el mercado secundario y amenazando con la ruptura definitiva del sistema monetario internacional.

Desde este mismo año, los europeos iniciaron su proceso de unificación monetaria; las divisas de los países de la Comunidad Europea se movieron conjuntamente frente al dólar; este sistema, conocido como "la serpiente en el túnel", se caracterizaba porque las monedas europeas (la serpiente), fluctuaban en conjunto alrededor del túnel, el cual era la banda alrededor del dólar.

Para garantizar la estabilidad del sistema, se propuso la creación de dos instituciones financieras: el Fondo Monetario Internacional (FMI) y el Banco Internacional de Reconstrucción y Fomento (BIRF)

En 1956, el BIRF abrió una filial, La Sociedad Financiera Internacional, destinada a efectuar préstamos a empresas privadas en los países subdesarrollados, sin intervención gubernamental. Al lado de estos dos organismos, hay otros que cumplen funciones del mismo tipo: la ONU, el Banco Interamericano de Desarrollo (BID), el Banco Europeo de Inversiones y el Fondo Europeo de Desarrollo para los países de ultramar.

1944

Conferencia de Bretton Woods

Fue el punto de partida para uno de los períodos más estables de las relaciones económicas internacionales de toda su historia. En dicha conferencia se debatieron dos tesis, las cuales pretendían definir las reglas de juego del sistema monetario internacional de la segunda post-guerr

En ambos casos, el objetivo final sería lograr incrementar la capacidad productiva de los países para que solucionaran las causas estructurales de sus déficits en balanza comercial. Para lograr esto, el Banco concedía créditos a largo plazo (15-20 años) para que los países mejoraran su aparato productivo

La propuesta que triunfó fue la elaborada por el Secretario del Tesoro de los Estados Unidos, Douglas White, quien consideraba que la solidez del dólar sería la garantía para un comercio internacional estable. La tesis "White" establecía que el dólar tendría un tipo de cambio fijo, y que éste sería fijado por el respaldo en oro que tendría la moneda

Este sistema de patrón-dólar-oro estaría respaldado por las garantías que ofrecía la estabilidad económica de la potencia norteamericana y por el compromiso de la Reserva Federal Norteamericana de cambiar dólares por oro en caso de que los tenedores de la divisa estadounidense así lo requirieran. Se conservaban, entonces, los principios del patrón oro; se asumía el dólar norteamericano como moneda central del sistema monetario internacional. Se aprobó una tasa de cambio del dólar norteamericano a partir de una cotización fija de US$ 35 por una onza troy del metal precioso.

John Maynard Keynes, quien consideraba que el sistema monetario internacional no podía seguir dependiendo de la moneda de un solo país y que debía, en lugar de ésta, crearse una moneda mundial. La propuesta británica pretendía que las relaciones económicas internacionales de la posguerra

se realizaran recurriendo como mecanismo de pagos, a una cámara de compensación regulada por una especie de banco mundial, utilizando como medio de pago una unidad de cuenta internacional denominada Bancor

Aunque el Bancor nunca se hizo realidad, los procesos de integración tras la cortina de hierro (El Consejo de Ayuda Mutua Económica –CAME-) y algunos en América Latina en los decenios de los sesentas y setentas del siglo pasado, vivieron experiencias que se asimilan a la propuesta que Keynes presentó en Bretton Woods. Mientras el CAME implementó el Rublo Transferible25 como unidad de cuenta de las deudas que se adquirían entre los países socialistas, los países del Mercado Común centroamericano crearon el Peso Centroamericano, y los países signatarios del Acuerdo de Cartagena trataron de definir un Peso Andino.

Con el inicio de la segunda guerra mundial, el mundo se sumió en el caos y la autarquía desplazó nuevamente al comercio internacional. Fue sólo hasta 1944 cuando las naciones aliadas comenzaron a configurar un sistema económico internacional que reconociera los errores cometidos en el período entre guerras y que trataría de retomar la senda de crecimiento que se vivió antes de 1914.

1870-1914

A mediados de los años 20, Inglaterra restauró el mecanismo de tipo de cambio fijo de la Libra Esterlina, restableciendo el respaldo de la misma con sus reservas de oro; sin embargo, el mecanismo debió ser desmontado en 1931, como consecuencia de la "Gran Depresión" y de la escasez de divisas.

El patrón oro fue desmontado al iniciarse la primera guerra mundial; durante ésta, las transacciones comerciales fueron básicamente de carácter local

Fueron escasos los intercambios internacionales; éstos se realizaban únicamente entre aliados y, generalmente, se pagaban con oro o a través de operaciones de trueque. El dinero salió de circulación

Desaparecido el patrón-oro, las transacciones comerciales se siguieron realizando (en volúmenes reducidos) recurriendo a las divisas que se intercambiaban entre sí, pero cuyo precio lo definía el mercado.

El patrón-oro Vivio su mejor epoca ya que los paises emitian dinero utilizando utilizando como respaldo la cantidad de oro acumulado en las reservas internacionales del Banco Central

De este modo, los tipos de cambio de las divisas tendían a ser fijos. Esta situación no podía cambiar puesto que el valor de las divisas lo definía la cantidad de oro que las respaldaba