SECCIONES DE LA 22 A LA 35

SECCIÓN 25

Alcance de esta sección

Esta Sección especifica la contabilidad de los costos por préstamos. Son costos por préstamos los intereses y otros costos en los que una entidad incurre, que están relacionados con los fondos que ha tomado prestados. Los costos por préstamos incluyen:

(a) Los gastos por intereses calculados utilizando el método del interés

efectivo como se describe en la Sección 11 Instrumentos Financieros

Básicos.

(b) Las cargas financieras con respecto a los arrendamientos financieros

reconocidos de acuerdo con la Sección 20 Arrendamientos.

(c) Las diferencias de cambio procedentes de préstamos en moneda extranjera

en la medida en que se consideren ajustes de los costos por intereses.

Reconocimiento

Una entidad reconocerá todos los costos por préstamos como un gasto en resultados en el periodo en el que se incurre en ellos.

Información a revelar

25.3 El párrafo 5.5(b) requiere que se revelen los costos financieros. El párrafo 11.48 (b) requiere que se revele el gasto total por intereses (utilizando el método del interés efectivo) de los pasivos financieros que no están al valor razonable

en resultados. Esta sección no requiere ninguna otra información adicional a revelar

SECCION 24

Alcance:Esta Sección especifica la contabilidad de todas las subvenciones del gobierno.

Una subvención del gobierno es una ayuda del gobierno en forma de una transferencia de recursos,no se tratan las ayudas gubernamentales que se conceden a la

entidad en forma de beneficios que se materializan al calcular la ganancia o pérdida fiscal

reconocimiento y medición:(a) Una subvención que no impone condiciones de rendimiento futuras

específicas sobre los receptores se reconocerá como ingreso cuando los importes obtenidos por la subvención sean exigibles. Las subvenciones recibidas antes de que se satisfagan los criterios de reconocimiento de ingresos de actividades ordinarias se reconocerán como pasivo. Una entidad medirá las subvenciones al valor razonable del activo recibido o por

recibir.

Información a revelar:Una entidad revelará la siguiente información sobre las subvenciones del

gobierno:

(a) La naturaleza y los importes de las subvenciones del gobierno reconocidas

en los estados financieros.

(b) Las condiciones incumplidas y otras contingencias relacionadas con las subvenciones del gobierno que no se hayan reconocido en resultados.

(c) Una indicación de otras modalidades de ayudas gubernamentales de las que se haya beneficiado directamente la entidad.

SECCIÓN 26

Alcance:Esta Sección especifica la contabilidad de todas las transacciones con pagos

basados en acciones, incluyendo:

(a) Transacciones con pagos basados en acciones que se liquidan con instrumentos de patrimonio, en las que la entidad adquiere bienes o servicios como contra prestación de instrumentos de patrimonio de la entidad (incluyendo acciones u opciones sobre acciones).

Reconocimiento

Una entidad reconocerá los bienes o servicios recibidos o adquiridos en una transacción con pagos basados en acciones, en el momento de la obtención de los bienes o cuando se reciban servicios. La entidad reconocerá el correspondiente incremento en el patrimonio, si los bienes o servicios se hubiesen recibido en una transacción con pagos basados en acciones que se liquida con instrumentos de patrimonio, o un pasivo si los bienes o servicios fueron adquiridos en una transacción con pagos basados en acciones que se liquida en efectivo.

Principio de medición: En las transacciones con pagos basados en acciones que se liquidan con instrumentos de patrimonio, una entidad medirá los bienes o servicios recibidos y el correspondiente incremento en el patrimonio, al valor razonable de los

bienes o servicios recibidos, a menos que ese valor razonable no pueda ser estimado con fiabilidad. Si la entidad no pudiera estimar con fiabilidad el valor razonable de los bienes o servicios recibidos, medirá su valor, así como el

correspondiente incremento de patrimonio, por referencia al valor razonable de los instrumentos de patrimonio concedidos

Información a revelar: Una entidad revelará la siguiente información sobre la naturaleza y el alcance de los acuerdos con pagos basados en acciones que hayan existido durante el periodo:

(a) Una descripción de cada tipo de acuerdo con pagos basados en acciones que haya existido a lo largo del periodo, incluyendo los plazos y condiciones generales de cada acuerdo, tales como requerimientos para la

consolidación (irrevocabilidad) de la concesión, el plazo máximo de las opciones concedidas y el método de liquidación (por ejemplo, en efectivo o patrimonio). Una entidad con tipos de acuerdos con pago basados en acciones esencialmente similares puede agregar esta información.

(b) El número y la media ponderada de los precios de ejercicio de las opciones

sobre acciones, para cada uno de los siguientes grupos de opciones:

(i) Existentes al comienzo del periodo.

(ii) Concedidas durante el periodo.

(iii) Anuladas durante el periodo.

(iv) Ejercitadas durante el periodo.

(v) Expiradas durante el periodo.

(vi) Existentes al final del periodo.

(vii) Ejercitables al final del periodo.

SECCIÓN 27

Objetivo y Alcance:Una pérdida por deterioro se produce cuando el importe en libros de un activo

es superior a su importe recuperable. Esta sección se aplicará en la

contabilización del deterioro del valor de todos los activos distintos a los

siguientes.

(a) Activos por impuestos diferidos (b) Activos procedentes de beneficios a los empleados. (c) Activos financieros que estén dentro del alcance de la Sección 11 Instrumentos Financieros Básicos o la Sección 12 Otros Temas relacionados con los Instrumentos Financieros. (d) Propiedades de inversión medidas al valor razonable

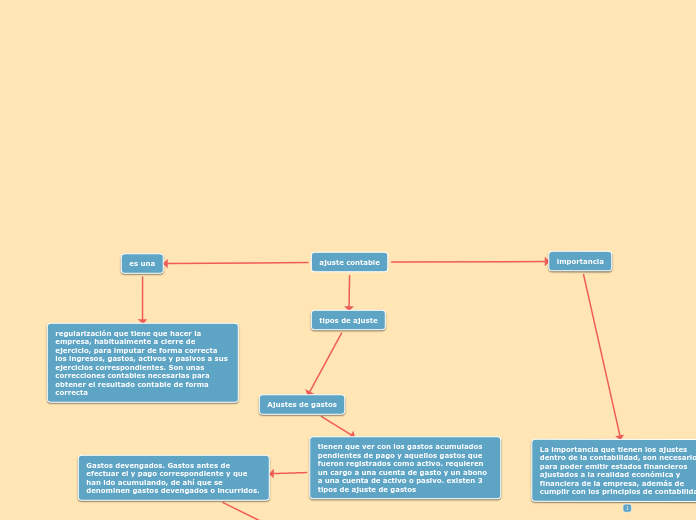

Deterioro del valor de los inventarios 27.2 Una entidad evaluará en cada fecha sobre la que se informa si ha habido un deterioro del valor de los inventarios. La entidad realizará la evaluación comparando el importe en libros de cada partida del inventario con su precio de venta menos los costos de terminación y venta. 27.3 Si es impracticable determinar el precio de venta menos los costos de terminación y venta de los inventarios, partida por partida, la entidad podrá agrupar, a efectos de evaluar el deterioro del valor, las partidas de inventario relacionadas con la misma línea de producto que tengan similar propósito o uso

final, y se produzcan y comercialicen en la misma zona geográfica.

Reversión del deterioro del valor 27.4 Una entidad llevará a cabo una nueva evaluación del precio de venta menos los costos de terminación y venta en cada periodo posterior al que se informa. Deterioro del valor de otros activos distintos de los inventarios 27.5 La entidad reducirá el importe en libros del activo hasta su importe recuperable

si, y solo si, el importe recuperable es inferior al importe en libros. Esa reducción es una pérdida por deterioro del valor.

Indicadores del deterioro 27.7 Si existiera este indicio, la entidad estimará el importe recuperable del activo. 27.9 Al evaluar si existe algún indicio de que pueda haberse deteriorado el valor de un activo, la entidad considerará, como mínimo, los siguientes indicios. (a) el valor de mercado de un activo ha disminuido significativamente. (b) cambios significativos con un efecto adverso sobre la entidad (c) El importe en libros de los activos netos de la entidad es superior al valor

razonable estimado de la entidad fuentes internas de información: (e) Se dispone de evidencia sobre la obsolescencia o deterioro físico de un

activo (f) cambios significativos en la forma en que se usa o se

espera usar el activo, que afectarán desfavorablemente a la entidad

Valor razonable menos costos de venta

27.14 El valor razonable menos los costos de venta es el importe que se puede obtener por la venta de un activo, en una transacción realizada en condiciones de independencia mutua entre partes interesadas y debidamente informadas, menos los costos de disposición.

Valor en uso

27.15 Valor en uso es el valor presente de los flujos futuros de efectivo que se espera

obtener de un activo. El cálculo del valor presente involucra las siguientes fases:

(a) estimar las entradas y salidas futuras de efectivo derivadas de la utilización

continuada del activo y de su disposición final; y

(b) aplicar la tasa de descuento adecuada a estos flujos de efectivo futuros

SECCIÓN 35 Transición a la NIIF para las PYMES

Información a revelar

Explicación de la transición a la NIIF para las PYMES

35.12 Una entidad explicará cómo ha afectado la transición desde el marco de

información financiera anterior a esta NIIF a su situación financiera, al

rendimiento financiero y a los flujos de efectivo presentados con anterioridad.

Conciliaciones

35.13 Para cumplir con el párrafo 35.12, los primeros estados financieros preparados

conforme a esta NIIF de una entidad incluirán:

(a) Una descripción de la naturaleza de cada cambio en la política contable.

(b) Conciliaciones de su patrimonio, determinado de acuerdo con su marco de

información financiera anterior, con su patrimonio determinado de acuerdo con esta NIIF, para cada una de las siguientes fechas:

(i) la fecha de transición a esta NIIF; y

(ii) el final del último periodo presentado en los estados financieros anuales más recientes de la entidad determinado de acuerdo con su marco de información financiera anterior.

(c) Una conciliación del resultado, determinado de acuerdo con su marco de información financiera anterior, para el último periodo incluido en los estados financieros anuales más recientes de la entidad, con su resultado determinado de acuerdo con esta NIIF para ese mismo periodo.

Procedimientos para preparar los estados financieros en la fecha de transición

35.7 Excepto por lo previsto en los párrafos 35.9 a 35.11, una entidad deberá, en su estado de situación financiera de apertura de la fecha de transición a la NIIF para las PYMES (es decir, al comienzo del primer periodo presentado):

(a) reconocer todos los activos y pasivos cuyo reconocimiento sea requerido

por la NIIF para las PYMES;

(b) no reconocer partidas como activos o pasivos si esta NIIF no permite dicho

reconocimiento;

(c) reclasificar las partidas que reconoció, según su marco de información

financiera anterior, como un tipo de activo, pasivo o componente de

patrimonio, pero que son de un tipo diferente de acuerdo con esta NIIF; y

(d) aplicar esta NIIF al medir todos los activos y pasivos reconocidos.

35.8 Las políticas contables que una entidad utilice en su estado de situación

financiera de apertura conforme a esta NIIF pueden diferir de las que aplicaba en

la misma fecha utilizando su marco de información financiera anterior

Adopción por primera vez

35.3 Una entidad que adopte por primera vez la NIIF para las PYMES aplicará esta

sección en sus primeros estados financieros preparados conforme a esta NIIF.

35.4 Los primeros estados financieros de una entidad conforme a esta NIIF son los

primeros estados financieros anuales en los cuales la entidad hace una

declaración, explícita y sin reservas, contenida en esos estados financieros, del

cumplimiento con la NIIF para las PYMES 35.5 El párrafo 3.17 de esta NIIF define un conjunto completo de estados financieros

Alcance de esta sección

35.1 Esta Sección se aplicará a una entidad que adopte por primera vez la NIIF

para las PYMES, independientemente de si su marco contable anterior estuvo

basado en las NIIF completas o en otro conjunto de principios de contabilidad

generalmente aceptados (PCGA), tales como sus normas contables nacionales, u

en otro marco tal como la base del impuesto a las ganancias local.

SECCIÓN 31 Hiperinflación

Información a revelar

31.15 Una entidad a la que sea aplicable esta sección revelará lo siguiente:

(a) El hecho de que los estados financieros y otros datos del periodo anterior han sido reexpresados para reflejar los cambios en el poder adquisitivo general de la moneda funcional. (b) La identificación y el nivel del índice general de precios, en la fecha sobre

la que se informa y las variaciones durante el periodo corriente y el anterior.

(c) El importe de la ganancia o pérdida en las partidas monetarias.

Economía hiperinflacionaria

31.2 Esta Sección no establece una tasa absoluta a partir de la cual se considera a una

economía como hiperinflacionaria. Una entidad realizará ese juicio considerando

toda la información disponible

pero no limitándose a, los siguientes indicadores de posible hiperinflación: (a) La población en general prefiere conservar su riqueza en forma de activos no monetarios, o en una moneda extranjera relativamente estable (c) Las ventas y compras a crédito tienen lugar a precios que compensan la

pérdida de poder adquisitivo esperada durante el aplazamiento, incluso si el periodo es corto.

(d) Las tasas de interés, salarios y precios se vinculan a un índice de precios.

(e) La tasa acumulada de inflación a lo largo de tres años se aproxima o sobrepasa el 100 por ciento.

Procedimientos para reexpresar los estados financieros a costo

histórico Estado de situación financiera

31.5 Los importes del estado de situación financiera, no expresados en términos de la unidad de medida corriente al final del periodo sobre el que se informa, se reexpresarán aplicando un índice general de precios.

31.6 Las partidas monetarias no serán reexpresadas, puesto que ya se encuentran expresadas en la unidad de medida corriente al cierre del periodo sobre el que se informa. Son partidas monetarias el dinero mantenido y las partidas a recibir o pagar en metálico.

Estado del resultado integral y estado de resultados

31.11 Todas las partidas del estado del resultado integral (y del estado de resultados, si

se presenta) se expresarán en la unidad de medida corriente al final del periodo

sobre el que se informa.

Estado de flujos de efectivo

31.12 Una entidad expresará todas las partidas del estado de flujos de efectivo en

términos de la unidad de medida corriente al final del periodo sobre el que se

informa.

Unidad de medida en los estados financieros

31.3 Todos los importes de los estados financieros de una entidad, cuya moneda funcional sea la de una economía hiperinflacionaria, deberán expresarse en términos de la unidad de medida corriente al final del periodo sobre el que se

informa

31.4 La reexpresión de los estados financieros, de acuerdo con lo establecido en esta

sección, requiere el uso de un índice general de precios que refleje los cambios

en el poder adquisitivo general. En la mayoría de las economías existe un índice

general de precios reconocido, normalmente elaborado por el gobierno, que las

entidades seguirán.

Alcance de esta sección

31.1 Esta Sección se aplicará a una entidad cuya moneda funcional sea la moneda de una economía hiperinflacionaria. Requiere que una entidad prepare los estados financieros que hayan sido ajustados por los efectos de la hiperinflación.

SECCIÓN 32 Hechos Ocurridos después del Periodo sobre el que se Informa

Información a revelar

Fecha de autorización para la publicación

32.9 Una entidad revelará la fecha en que los estados financieros han sido autorizados

para su publicación y quién ha concedido esa autorización. Si los propietarios de la entidad u otros tienen poder para modificar los estados financieros tras la publicación, la entidad revelará ese hecho. Hechos ocurridos después del periodo sobre el que se

informa que no implican ajuste

32.10 Una entidad revelará la siguiente información para cada categoría de hechos ocurridos después del periodo sobre el que se informa que no implican ajuste:

(a) la naturaleza del hecho; y

(b) una estimación de sus efectos financieros, o un pronunciamiento de que no se puede realizar esta estimación.

Reconocimiento y medición

Hechos ocurridos después del periodo sobre el que se

informa que implican ajuste (a) La resolución de un litigio judicial, después del periodo sobre el que se informa, que confirma que la entidad tenía una obligación presente al final del periodo sobre el que se informa (b) La recepción de información, después del periodo sobre el que se informa,que indique el deterioro del valor de un activo al final del periodo sobre el que se informa (c) La determinación, después del final del periodo sobre el que se informa,

del costo de activos adquiridos o del importe de ingresos por activos vendidos antes del final del periodo sobre el que se informa.

Alcance de esta sección

32.1 Esta Sección define los hechos ocurridos después del periodo sobre el que se

informa y establece los principios para el reconocimiento, medición y revelación

de esos hecho

SECCION 34 Actividades Especiales

Información a revelar – modelo del valor razonable

34.7 Una entidad revelará lo siguiente con respecto a sus activos biológicos medidos al valor

razonable:

(a) Una descripción de cada clase de activos biológicos.

(b) Los métodos y las hipótesis significativas aplicadas en la determinación del valor

razonable de cada categoría de productos agrícolas en el punto de cosecha o

recolección y de cada categoría de activos biológicos

Medición – modelo del costo

34.8 La entidad medirá los activos biológicos cuyo valor razonable no sea fácilmente

determinable sin costo o esfuerzo desproporcionado, al costo menos cualquier

depreciación acumulada y cualquier pérdida por deterioro del valor acumulada.

34.9 La entidad medirá los productos agrícolas, cosechados o recolectados de sus activos

biológicos, a su valor razonable menos los costos estimados de venta en el punto de

cosecha. Esta medición será el costo a esa fecha, cuando se aplique la Sección 13 u otras

secciones de esta NIIF.

Reconocimiento

34.3 La entidad reconocerá un activo biológico o un producto agrícola cuando, y solo cuando:

(a) la entidad controle el activo como resultado de sucesos pasados;

(b) sea probable que fluyan a la entidad beneficios económicos futuros asociados con el activo; y

(c) el valor razonable o el costo del activo puedan ser medidos de forma fiable, sin un costo o esfuerzo desproporcionado.

Medición – modelo del valor razonable

34.4 Una entidad medirá un activo biológico en el momento del reconocimiento inicial, y en cada fecha sobre la que se informe, a su valor razonable menos los costos de venta. Los cambios en el valor razonable menos los costos de venta se reconocerán en resultados. 34.5 Los productos agrícolas cosechados o recolectados que procedan de activos biológicos de una entidad se medirán a su valor razonable menos los costos de venta en el punto de cosecha o recolección. Esta medición será el costo a esa fecha, cuando se aplique la Sección 13 Inventarios u otra sección de esta NIIF que sea de aplicación.

Agricultura

34.2 Una entidad que use esta NIIF y que se dedique a actividades agrícolas determinará su

política contable para cada clase de sus activos biológicos, tal como se indica a continuación:

(a) La entidad utilizará el modelo del valor razonable, de los párrafos 34.4 a 34.7, para

los activos biológicos cuyo valor razonable sea fácilmente determinable sin un costo o esfuerzo desproporcionado.

(b) La entidad usará el modelo del costo de los párrafos 34.8 a 34.10 para todos los demás activos biológicos.

Alcance de esta sección

34.1 Esta sección proporciona una guía sobre la información financiera de las PYMES

involucradas en tres tipos de actividades especiales: agricultura, actividades de

extracción y concesión de servicios.

SECCION 22

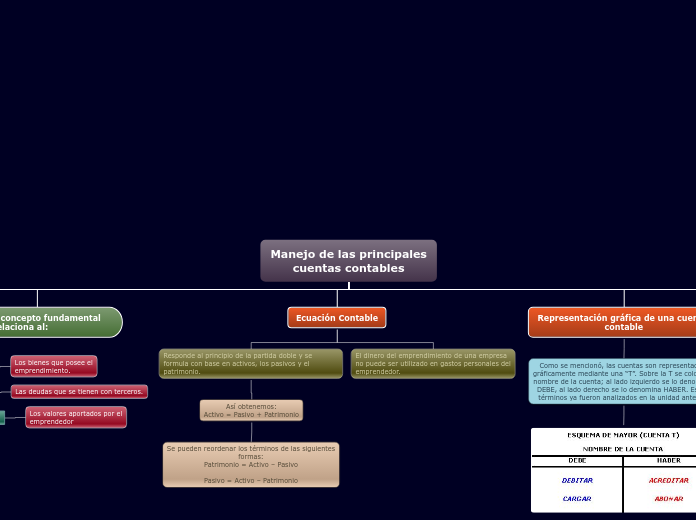

Clasificación de un instrumento como pasivo o patrimonio:Patrimonio es la participación residual en los activos de una entidad, una vez deducidos todos sus pasivos.

Medición:Una entidad medirá los instrumentos de patrimonio al valor razonable del

efectivo u otros recursos recibidos o por recibir, neto de los costos directos de

emisión de los instrumentos de patrimonio

Alcance: Esta Sección establece los principios para clasificar los instrumentos financieros como pasivos o como patrimonio, y trata la contabilización de los instrumentos de patrimonio emitidos para individuos u otras partes que actúan en capacidad de inversores en instrumentos de patrimonio

Esta Sección se aplicará cuando se clasifiquen todos los tipos de instrumentos financieros, excepto a: (a)Los derechos y obligaciones de los empleadores derivados de planes de beneficios a los empleados, a los que se aplique la Sección 28 Beneficios a los Empleados.

(b) Los contratos por contra prestaciones contingentes en una combinación de negocios (véase la Sección 19 Combinaciones de Negocios y Plusvalía). (C) las participaciones en subsidiarias,asociadas y negocios conjuntos

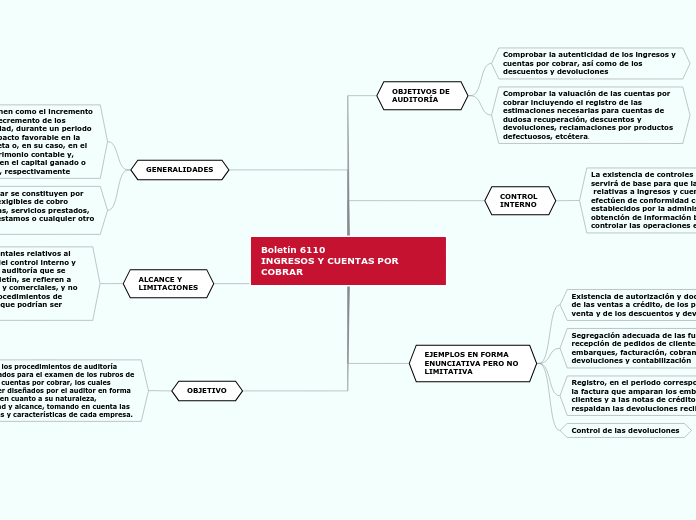

SECCION 33 Información a Revelar sobre Partes Relacionadas

Información a revelar

1.Información a revelar sobre las relaciones controladora subsidiaria 2.Información a revelar sobre las remuneraciones del

personal clave de la gerencia 3.Información a revelar sobre las transacciones entre partes

relacionadas

Definición de parte relacionada

33.2 Una parte relacionada es una persona o entidad que está relacionada con la

entidad que prepara sus estados financieros (la entidad que informa).

(a) Una persona, o un familiar cercano a esa persona, está relacionada con una

entidad que informa si esa persona:

(i) es un miembro del personal clave de la gerencia de la entidad que

informa o de una controladora de la entidad que informa ;

(ii) ejerce control sobre la entidad que informa; o

(iii) ejerce control conjunto o influencia significativa sobre la entidad que

informa, o tiene poder de voto significativo en ella

(b) Una entidad está relacionada con la entidad que informa si le son

aplicables cualquiera de las condiciones siguientes:

(i) La entidad y la entidad que informa son miembros del mismo grupo

(lo cual significa que cada controladora, subsidiaria y otras

subsidiarias de la misma controladora son partes relacionadas entre

sí).

(ii) Una de las entidades es una asociada o un negocio conjunto de la

otra entidad (o de un miembro de un grupo del que la otra entidad es

miembro).

Alcance de esta sección

33.1 Esta Sección requiere que una entidad incluya la información a revelar que sea

necesaria para llamar la atención sobre la posibilidad de que su situación

financiera y su resultado del periodo puedan verse afectados por la existencia de

partes relacionadas, así como por transacciones y saldos pendientes con estas

partes

SECCIÓN 23

Alcance: Esta Sección se aplicará al contabilizar ingresos de actividades ordinarias

procedentes de las siguientes transacciones y sucesos:

(a) La venta de bienes (si los produce o no la entidad para su venta o los

adquiere para su reventa).

(b) La prestación de servicios.

(c) Los contratos de construcción en los que la entidad es el contratista.

(d) El uso, por parte de terceros, de activos de la entidad que produzcan

intereses, regalías o dividendos.

Ingresos de actividades ordinarias:Los ingresos de actividades ordinarias u otros ingresos que surgen de algunas

transacciones y sucesos se tratan en otras secciones de esta NIIF:

(a) Acuerdos de arrendamiento (véase la Sección 20 Arrendamientos).

(b) Dividendos y otros ingresos que surgen de inversiones contabilizadas por el método de la participación (véase la Sección 14 Inversiones en Asociadas y la Sección 15 Inversiones en Negocios Conjuntos). d) Cambios en el valor razonable de propiedades de inversión (véase la

Sección 16 Propiedades de Inversión).

Medición de los ingresos de actividades ordinarias: Una entidad medirá los ingresos de actividades ordinarias al valor razonable de la contraprestación recibida o por recibir. El valor razonable de la contraprestación, recibida o por recibir, tiene en cuenta el importe de cualesquiera descuentos comerciales, descuentos por pronto pago y rebajas por

volumen de ventas que sean practicados por la entidad.

Medición de las transacciones: Normalmente cada transaccion se reconoce por separado Una entidad reconocerá ingresos de actividades ordinarias procedentes de la

venta de bienes cuando se satisfagan todas y cada una de las siguientes condiciones:

(a) La entidad haya transferido al comprador los riesgos y ventajas inherentes a la propiedad de los bienes. (c) El importe de los ingresos de actividades ordinarias pueda medirse con fiabilidad. (d) Sea probable que la entidad obtenga los beneficios económicos asociados

de la transacción. Prestación de servicios: Cuando el resultado de una transacción que involucre la prestación de servicios

pueda ser estimado con fiabilidad, una entidad reconocerá los ingresos de actividades ordinarias asociados con la transacción, por referencia al grado de terminación de la transacción al final del periodo sobre el que se informa (a) El importe de los ingresos de actividades ordinarias pueda medirse con

fiabilidad.

(b) Es probable que la entidad obtenga los beneficios económicos derivados de

la transacción.

(c) El grado de terminación de la transacción, al final del periodo sobre el que

se informa, pueda ser medido con fiabilidad.

SECCIÓN 30 Conversión de la Moneda Extranjera

Información a revelar 30.24 En los párrafos 30.26 y 30.27, las referencias a la “moneda funcional” se

aplicarán, en el caso de un grupo, a la moneda funcional de la controladora.

30.25 Una entidad revelará la siguiente información:

(a) El importe de las diferencias de cambio reconocidas en los resultados durante el periodo, con excepción de las procedentes de los instrumentos financieros medidos al valor razonable con cambios en resultados, de acuerdo con las Secciones 11 y 12.

(b) El importe de las diferencias de cambio que surjan durante el periodo y que se clasifiquen en un componente separado del patrimonio al final del periodo.

30.26 Una entidad revelará la moneda en la cual se presentan los estados financieros.Cuando la moneda de presentación sea diferente de la moneda funcional

Utilización de una moneda de presentación distinta de la moneda funcional

Conversión a la moneda de presentación 30.17 Una entidad puede presentar sus estados financieros en cualquier moneda (o

monedas). Si la moneda de presentación difiere de la moneda funcional de la entidad, ésta convertirá sus partidas de ingresos y gastos y de situación financiera a la moneda de presentación elegida

Información en moneda funcional sobre las transacciones en

moneda extranjera Reconocimiento inicial

30.6 Una transacción en moneda extranjera es una transacción que está denominada o requiere su liquidación en una moneda extranjera, incluyendo transacciones que surgen cuando una entidad

30.7 En el momento del reconocimiento inicial de una transacción en moneda

extranjera, una entidad la registrará aplicando al importe de la moneda funcional

la tasa de cambio de contado entre la moneda funcional y la moneda extranjera

en la fecha de la transacción.

Cambio de moneda funcional

30.14 Cuando se produzca un cambio en la moneda funcional de una entidad, ésta

aplicará los procedimientos de conversión que sean aplicables a la nueva moneda

funcional de forma prospectiva, desde la fecha del cambio. 30.16 El efecto de un cambio de moneda funcional se contabilizará de forma

prospectiva.

Alcance de esta sección: 30.1 Esta sección prescribe cómo incluir las

transacciones en moneda extranjera y los negocios en el extranjero, en los estados financieros de una entidad, y cómo convertir los estados financieros a la moneda de presentación

Esta sección prescribe cómo incluir las

transacciones en moneda extranjera y los negocios en el extranjero, en los estados financieros de una entidad, y cómo convertir los estados financieros a la moneda de presentación 30.3 El entorno económico principal en el que opera una entidad es, normalmente,

aquél en el que ésta genera y emplea el efectivo

(a) La moneda:

(i) que influya fundamentalmente en los precios de venta de los bienes y

servicios (con frecuencia será la moneda en la cual se denominen y liquiden los precios de venta de sus bienes y servicios), y

(ii) del país cuyas fuerzas competitivas y regulaciones determinen

fundamentalmente los precios de venta de sus bienes y servicios.

SECCION 29 Impuesto a las Ganancias

Alcance de esta sección: 29.1 Para el propósito de esta NIIF, el término impuesto a las ganancias incluye todos los impuestos nacionales y extranjeros que estén basados en ganancias fiscales. El impuesto a las ganancias incluye impuestos, tales como las

retenciones sobre dividendos, que se pagan por una subsidiaria, asociada o negocio conjunto, en las distribuciones a la entidad que informa.

Activos y pasivos cuya recuperación o liquidación no

afectará a las ganancias fiscales

29.10 Si la entidad espera recuperar el importe en libros de un activo, o liquidar el importe en libros de un pasivo, sin afectar a las ganancias fiscales, no surgirá ningún impuesto diferido con respecto al activo o pasivo

Presentación

Distribución en el resultado integral y en el patrimonio Separación entre partidas corrientes y no corrientes Compensación

Base fiscal

29.11 La entidad determinará la base fiscal de un activo, pasivo u otra partida de acuerdo con la legislación que se haya aprobado o cuyo proceso de aprobación esté prácticamente terminado. 29.12 La base fiscal determina los importes que se incluirán en ganancias fiscales en la recuperación o liquidación del importe en libros de un activo o pasivo (a) La base fiscal de un activo iguala al importe que habría sido deducible por

obtener ganancias fiscales si el importe en libros del activo hubiera sido recuperado mediante su venta al final del periodo sobre el que se informa. (b) La base fiscal de un pasivo iguala su importe en libros, menos los importes

deducibles para la determinación de las ganancias fiscales que habrían

surgido si el pasivo hubiera sido liquidado por su importe en libros al final del periodo sobre el que se informa.

Diferencias temporarias

29.14 Las diferencias temporarias surgen cuando:

(a) Existe una diferencia entre los importes en libros y las bases fiscales en el

reconocimiento inicial de los activos y pasivos, o en el momento en que se

crea una base fiscal para esas partidas que tienen una base fiscal pero que

no se reconocen como activos y pasivos.

(b) Existe una diferencia entre el importe en libros y la base fiscal que surge

tras el reconocimiento inicial porque el ingreso o gasto se reconoce en el

resultado integral o en el patrimonio de un periodo sobre el que se informa,

pero se reconoce en ganancias fiscales en otro periodo diferente.

(c) La base fiscal de un activo o pasivo cambia y el cambio no se reconocerá

en el importe en libros del activo o pasivo de ningún periodo.

Medición de impuestos diferidos

Tasas impositivas

29.18 Una entidad medirá un activo (o pasivo) por impuestos diferidos usando las tasas

impositivas y la legislación que hayan sido aprobadas, o cuyo proceso de

aprobación esté prácticamente terminado, en la fecha sobre la que se informa. Retenciones fiscales sobre dividendos

29.26 Cuando una entidad paga dividendos a sus accionistas, se le puede requerir pagar una porción de los dividendos a las autoridades fiscales, en nombre de los

accionistas. Estos importes, pagados o por pagar a las autoridades fiscales, se

cargan al patrimonio como parte de los dividendos.

Fases en la contabilización del impuesto a las ganancias: 29.3 Una entidad contabilizará el impuesto a las ganancias, siguiendo las fases (a) a (i) siguientes:

(a) Reconocerá el impuesto corriente, medido a un importe que incluya el efecto de los posibles resultados de una revisión por parte de las autoridades fiscales (párrafos 29.4 a 29.8).

(b) Identificará qué activos y pasivos se esperaría que afectaran a las ganancias fiscales si se recuperasen o liquidasen por su importe en libros presente (párrafos 29.9 y 29.10). (d) Calculará cualquier diferencia temporaria, pérdida fiscal no utilizada y

crédito fiscal no utilizado (párrafo 29.14).

(e) Reconocerá los activos por impuestos diferidos y los pasivos por impuestos diferidos, que surjan de diferencias temporarias, pérdidas fiscales no utilizadas y créditos fiscales no utilizados (párrafos 29.15 a 29.17).

Reconocimiento y medición de impuestos corrientes: 29.4 Una entidad reconocerá un pasivo por impuestos corrientes por el impuesto a pagar por las ganancias fiscales del periodo actual y los periodos anteriores. 29.6 Una entidad medirá un pasivo (o activo) por impuestos corrientes a los importes que se esperen pagar (o recuperar) usando las tasas impositivas y la legislación que haya sido aprobada, o cuyo proceso de aprobación esté prácticamente terminado, en la fecha sobre la que se informa 29.7 Una entidad reconocerá los cambios en un pasivo o activo por impuestos

corrientes como gasto por el impuesto en resultados, excepto que el cambio atribuible a una partida de ingresos o gastos reconocida conforme a esta NIIF como otro resultado integral, también deba reconocerse en otro resultado integral.

SubtReconocimiento de impuestos diferidos

Principio de reconocimiento general

29.9 Una entidad reconocerá un activo o pasivo por impuestos diferidos por el

impuesto por recuperar o pagar en periodos futuros como resultado de

transacciones o sucesos pasados. Este impuesto surge de la diferencia entre los

importes reconocidos por los activos y pasivos de la entidad en el estado de

situación financiera y el reconocimiento de los mismos por parte de las

autoridades fiscales, y la compensación de pérdidas o créditos fiscales no

utilizados hasta el momento procedentes de periodos anteriores. opic

SECCIÓN 28

Alcance de esta sección: 28.1 Esta sección se aplicará a todos los beneficios a los empleados, excepto los relativos a transacciones con pagos basados en acciones, que se tratan en la Sección 26 Pagos Basados en acciones Los cuatro tipos de beneficios a los empleados a los que se hace referencia en esta sección son: (a) Beneficios post-empleo, que son los beneficios a los empleados que se pagan después de completar su periodo de empleo en la entidad. (d) Beneficios por terminación, que son los beneficios por pagar a los

empleados como consecuencia de:

(i) la decisión de una entidad de rescindir el contrato de un empleado antes de la edad normal de retiro

(ii) una decisión de un empleado de aceptar voluntariamente la conclusión de la relación de trabajo a cambio de esos beneficios.

beneficios post-empleo se clasifican en: (a) Los planes de aportaciones definidas son planes de beneficios post empleo,en los cuales una entidad paga aportaciones fijas a una entidad separada (un fondo) y no tiene ninguna obligación legal ni implícita de pagar aportaciones adicionales o de hacer pagos de beneficios directos a los empleados, en el caso de que el fondo no disponga de suficientes activos para pagar todos los beneficios de los empleados por los servicios que éstos han prestado en el periodo corriente y en los anteriores

(b) Son planes de beneficios definidos todos los planes de beneficios postempleo distintos de los planes de aportaciones definidas. En los planes de

beneficios definidos, la obligación de la entidad consiste en suministrar los

beneficios acordados a los empleados actuales y anteriores, y el riesgo

actuarial (de que los beneficios tengan un costo mayor del esperado) y el

riesgo de inversión (de que el rendimiento de los activos para financiar los

beneficios sea diferente del esperado) recaen, esencialmente, en la entidad.

Método de valoración actuarial

28.18 Una entidad utilizará el método de la unidad de crédito proyectada para medir su obligación por beneficios definidos y el gasto relacionado si tiene posibilidad de hacerlo sin un costo o esfuerzo desproporcionado. el método de la unidad de crédito proyectada requiere que una entidad mida sus obligaciones por beneficios definidos sobre una base que refleje los incrementos de salarios futuros estimados.

Información a revelar

1.Información a revelar sobre los beneficios a los empleados

a corto plazo. 2.Información a revelar sobre los planes de aportaciones

definidas. 3.Información a revelar sobre los planes de beneficios

definidos. 4.Información a revelar sobre otros beneficios a largo plazo 5.Información a revelar sobre los beneficios por terminación

reconocimiento general para todos los beneficios a

los empleados: (a) Como un pasivo: después de deducir los importes que hayan sido pagados directamente a los empleados o como una contribución a un fondo de beneficios para los empleados (b) Como un gasto, a menos que otra sección de esta NIIF requiera que el costo se reconozca como parte del costo de un activo, tal como inventarios o propiedades, planta y equipo.

Beneficios a los empleados a corto plazo: 28.4 Los beneficios a corto plazo a los empleados comprenden partidas tales como las siguientes: (a) sueldos, salarios y aportaciones a la seguridad social (b) ausencias remuneradas a corto plazo (c) participaciones en ganancias e incentivos (d) beneficios no monetarios a los empleados actuales Reconocimiento y medición – ausencias remuneradas a

corto plazo:Una entidad reconocerá el costo esperado de las ausencias remuneradas con derechos de carácter acumulativo

Beneficios post-empleo: 28.9 Los beneficios post-empleo incluyen, por ejemplo:

(a) beneficios por retiro, tales como las pensiones, y

(b) otros beneficios posteriores al empleo, tales como los seguros de vida o los beneficios de asistencia médica.

Los acuerdos por los cuales una entidad proporciona beneficios posteriores al empleo se conocen como planes de beneficios post-empleo. Una entidad aplicará esta sección a todos estos acuerdos, con independencia de que los mismos impliquen el establecimiento de una entidad separada para la recepción de las aportaciones y el pago de los beneficios.

Brayan camilo medina guzmán ID:605214

http://www.niifsuperfaciles.com/memorias/recursos/NIC/22-NIIF-para-las-PYMES-(Norma)_2009-PASIVOS%20Y%20PATRIMONIO.pdf http://www.niifsuperfaciles.com/memorias/recursos/NIC/23-NIIF-para-las-PYMES-(Norma)_2009-INGRESOS%20DE%20ACTIVIDADES%20ORDINARIAS.pdf http://www.niifsuperfaciles.com/memorias/recursos/NIC/24-NIIF-para-las-PYMES-(Norma)_2009-SUBVENCIONES%20DEL%20GOBIERNO.pdf http://www.niifsuperfaciles.com/memorias/recursos/NIC/25-NIIF-para-las-PYMES-(Norma)_2009-COSTOS%20POR%20PR%C3%89STAMOS.pdf http://www.niifsuperfaciles.com/memorias/recursos/NIC/26-NIIF-para-las-PYMES-(Norma)_2009-PAGOS%20BASADOS%20EN%20ACCIONES.pdf http://www.niifsuperfaciles.com/memorias/recursos/NIC/27-NIIF-para-las-PYMES-(Norma)_2009-DETERIORO%20DEL%20VALOR%20DE%20LOS%20ACTIVOS.pdf http://www.niifsuperfaciles.com/memorias/recursos/NIC/28-NIIF-para-las-PYMES-(Norma)_2009-BENEFICIOS%20A%20LOS%20EMPLEADOS.pdf http://www.niifsuperfaciles.com/memorias/recursos/NIC/29-NIIF-para-las-PYMES-(Norma)_2009-IMPUESTO%20A%20LAS%20GANANCIAS.pdf http://www.niifsuperfaciles.com/memorias/recursos/NIC/30-NIIF-para-las-PYMES-(Norma)_2009-CONVERSI%C3%93N%20DE%20LA%20MONEDA%20EXTRANJERA.pdf http://www.niifsuperfaciles.com/memorias/recursos/NIC/31-NIIF-para-las-PYMES-(Norma)_2009-HIPERINFLACI%C3%93N.pdf http://www.niifsuperfaciles.com/memorias/recursos/NIC/32-NIIF-para-las-PYMES-(Norma)_2009-HECHOS%20OCURRIDOS%20DESPU%C3%89S%20DEL%20PERIODO%20SOBRE%20EL%20QUE%20SE.pdf http://www.niifsuperfaciles.com/memorias/recursos/NIC/33-NIIF-para-las-PYMES-(Norma)_2009-INFORMACIONES%20A%20REVELAR%20SOBRE%20PARTES%20RELACIONADAS.pdf https://crconsultorescolombia.com/wp-content/uploads/2014/10/34_Specialised_Activities_2013.pdf