Topic flotante

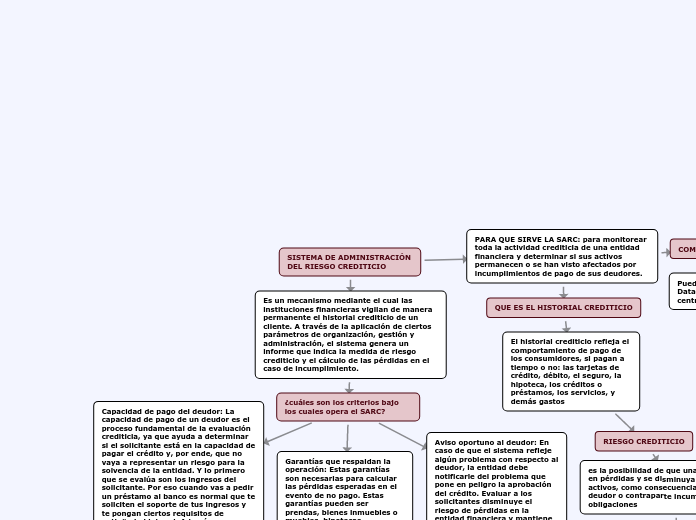

SISTEMA DE ADMINISTRACIÓN DEL RIESGO CREDITICIO

PARA QUE SIRVE LA SARC: para monitorear toda la actividad crediticia de una entidad financiera y determinar si sus activos permanecen o se han visto afectados por incumplimientos de pago de sus deudores.

COMO CONSULTAR MI VIDA CREDITICIA

QUE CONTIENE EL SARC

contiene elementos básicos, como políticas, procesos, modelos, provisiones y controles.

Fijamos políticas que nos permiten definir nuestros mercados objetivos y los clientes a los que les daremos crédito, asimismo, tenemos definidos procesos para la originación, otorgamiento,garantías, seguimiento y control y su respectivo recaudo

SE APOYAN EN

metodologías y modelos estadísticos para soportar las decisiones referentes a los créditos y de igual forma, generar provisiones, como un capital que

guardamos para enfrentar las pérdidas que nos genera el no pago de los créditos por parte de los

clientes

REALIZAN SEGUMIENTO AH?

al comportamiento de nuestra cartera de créditos, con el fin de monitorear

el Riesgo de Crédito. Generalmente, lo hacemos a través de indicadores de cartera. Con este seguimiento, podemos modificar políticas de crédito, tanto para hacerlas más rígidas y protegernos de mayores pérdidas, como para hacerlas más flexibles y otorgar más créditos y beneficios a

nuestros clientes

Pueden consultar la historia crediticia en Datacrédito, una de las principales centrales de riesgo en Colombia

ELEMENTOS QUE COMPONEN EL SARC

ESTRUCTURA ORGANIZACIONAL EL SARC

SEGUIMIENTO Y CONTROL

implica un proceso continuo de clasificación y re calificación de las operaciones crediticias consistente con el proceso de otorgamiento. Las políticas deben precisar la frecuencia del seguimiento y señalar los criterios de calificación.

RECUPERACIÓN DE CARTERA

Estas políticas deben ser diseñadas con base en la historia de recuperaciones y las variables críticas que determinan la

minimización de las pérdidas. La información sobre los resultados de estas políticas debe ser almacenada como insumo para el afinamiento de los modelos desarrollados para el seguimiento y estimación de pérdidas

Deben establecer y preservar estándares que permitan contar con personal idóneo para la administración de riesgos El área de riesgos sirve como soporte en la gestión de los diferentes riesgos al Comité de Riesgos y a la junta directiva, y tiene como objeto identificar, medir, controlar, monitorear e informar los riesgos de mercado

GARANTÍAS DE LA SARC

la política debe contener criterios de realización de avalúos que se refieran a su objetividad, certeza de la fuente, transparencia, integridad y suficiencia, independencia y profesionalidad del evaluador, antigüedad y contenido mínimo del avalúo

-Políticas de administración del Riesgo Crediticio

- Procesos de administración del Riesgo Crediticio

- Modelos internos o de referencia para la estimación o cuantificación de pérdidas esperadas

- Sistema de provisiones para cubrir el Riesgo Crediticio

- Procesos de control interno

QUE ES EL HISTORIAL CREDITICIO

El historial crediticio refleja el comportamiento de pago de los consumidores, si pagan a tiempo o no: las tarjetas de crédito, débito, el seguro, la hipoteca, los créditos o préstamos, los servicios, y demás gastos

RIESGO CREDITICIO

es la posibilidad de que una entidad incurra en pérdidas y se disminuya el valor de sus activos, como consecuencia de que un deudor o contraparte incumpla sus obligaciones

CAPITAL ECONIMICO

Es el conjunto de bienes patrimonio necesario para absorber las pérdidas no

esperadas de la entidad.

REGLAS DE GESTIÓN DEL RIESGO CREDITICIO

ETAPAS DE OPERACIÓN DE CRÉDITO SARC

ETAPA DE OTORGAMIENTO SARC

QUE INFORMACIÓN UTILIZAN LAS ENTIDADES FINANCIERAS PARA LA EVALUACIÓN DE CAPACIDAD DE PAGO

GARANTIAS QUE RESPALDAN LA OPERACION

son necesarias para calcular las pérdidas esperadas en el evento de no pago

y, por consiguiente, para determinar el nivel de las provisiones

CUANTIFICACION DE PERDIDAS

Flujo de ingresos y egresos

Si el deudor financia un proyecto con el crédito, se solicita el flujo de caja del deudor y del proyecto financiado.

Índice de endeudamiento.

Cumplimiento actual y pasado de sus obligaciones financieras.

El número de veces que el crédito ha sido refinanciado o reestructurado.

Evolución de las cuotas según el comportamiento de las tasas.

Para créditos en monedas extranjeras, el riesgo del régimen cambiario

las entidades deben basarse en el conocimiento del sujeto de crédito o contra parte, de su capacidad de pago y de las características del contrato a celebrar entre las partes, que incluyen, entre otros, las condiciones financieras del préstamo, las garantías, fuentes de pago y las condiciones macro económicas a las que pueda estar expuesto

- Otorgamiento.

- Seguimiento y control.

- Recuperación

A. Aprobar las políticas de la entidad en los términos del numeral 1.3.1. del presente capítulo.

B. Aprobar los procedimientos y metodologías de otorgamiento, seguimiento del RC y de recuperación de los créditos la entidad.

C. Aprobar la asignación de recursos humanos, físicos y técnicos para el adecuado desarrollo del SARC.

D. Exigir de la administración, para su evaluación, reportes periódicos sobre los niveles de exposición al RC, sus implicaciones y las actividades relevantes para su mitigación y/o adecuada administración.

E. Señalar las responsabilidades y atribuciones asignadas a los cargos y áreas encargadas de gestionar el RC.

F. Evaluar las propuestas de recomendaciones y correctivos sobre los procesos de administración que sugiera el representante legal principal, sin perjuicio de la adopción oficiosa de los que estime pertinentes.

G. Aprobar el sistema de control interno del SARC, asignando con precisión las responsabilidades de las áreas y funcionarios competentes, así como evaluar los informes y la gestión del área encargada de dicho control

Es un mecanismo mediante el cual las instituciones financieras vigilan de manera permanente el historial crediticio de un cliente. A través de la aplicación de ciertos parámetros de organización, gestión y administración, el sistema genera un informe que indica la medida de riesgo crediticio y el cálculo de las pérdidas en el caso de incumplimiento.

¿cuáles son los criterios bajo los cuales opera el SARC?

Aviso oportuno al deudor: En caso de que el sistema refleje algún problema con respecto al deudor, la entidad debe notificarle del problema que pone en peligro la aprobación del crédito. Evaluar a los solicitantes disminuye el riesgo de pérdidas en la entidad financiera y mantiene bajo su riesgo crediticio

Garantías que respaldan la operación: Estas garantías son necesarias para calcular las pérdidas esperadas en el evento de no pago. Estas garantías pueden ser prendas, bienes inmuebles o muebles, hipotecas, pignoración de rentas, cartas de crédito, entre otras

Capacidad de pago del deudor: La capacidad de pago de un deudor es el proceso fundamental de la evaluación crediticia, ya que ayuda a determinar si el solicitante está en la capacidad de pagar el crédito y, por ende, que no vaya a representar un riesgo para la solvencia de la entidad. Y lo primero que se evalúa son los ingresos del solicitante. Por eso cuando vas a pedir un préstamo al banco es normal que te soliciten el soporte de tus ingresos y te pongan ciertos requisitos de antigüedad laboral. Además, eres chequeado en las centrales de riesgo, en donde aparece tu historial crediticio completo.