El control de la legalidad de los actos administrativos tributarios en la jurisdicción contencioso administrativa.

Elementos concretos para interponer y admitir Contencioso Administrativo Tributario según los artículos 286, 287 y 290 del COT.

Admitir

Notificación:

Se realiza la notificación de la admisión al trámite de la demanda a ambas partes.

Pago de tasas:

La ley establece un sistema de tasas judiciales que deben ser abonadas por el demandante al interponer el recurso contencioso administrativo, con las excepciones previstas para cada caso.

Documentación:

Para acreditar la capacidad del demandante para interponer el recurso contencioso administrativo, es necesario presentar la documentación que respalde su legitimidad.

Escrito de interposición de la demanda:

Es fundamental presentar el recurso contencioso administrativo ante el tribunal o juzgado adecuado dentro de la jurisdicción especializada en materia contencioso administrativa.

Interponer

Firma del recurrente:

La firma del contribuyente en el recurso contencioso administrativo es un requisito fundamental para su admisibilidad.

Plazo:

Es importante tener en cuenta que existe un plazo límite para presentar el recurso contencioso administrativo contra una resolución administrativa.

Agotamiento de la vía administrativa:

No se puede recurrir a la vía contenciosa para impugnar una resolución administrativa sin antes haber agotado todas las posibilidades de impugnación en sede administrativa, incluyendo la presentación de un recurso de reposición.

Interés legítimo:

Para impugnar una resolución administrativa, el contribuyente debe demostrar que la misma lo afecta de manera personal y directa, teniendo un interés legítimo en su anulación.

Resolución administrativa impugnada:

Solo se puede iniciar un proceso de impugnación contra una resolución de la administración tributaria, si esta perjudica al contribuyente y esta la considera como injusta o ilegal

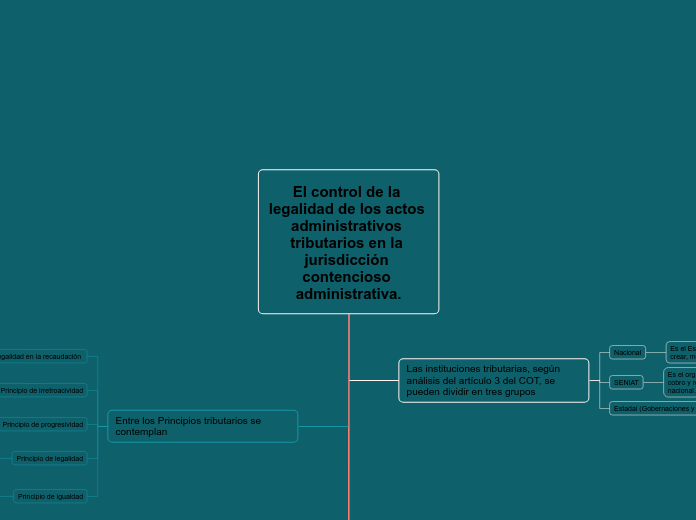

Entre los Principios tributarios se contemplan

Principio de igualdad

La aplicación de los tributos debe ajustarse a los principios de equidad y justicia, garantizando la igualdad ante la ley y la ausencia de privilegios arbitrarios.

Principio de legalidad

Los tributos están sujetos al principio de legalidad, lo que significa que solo pueden ser creados, modificados o eliminados por una ley formal.

Principio de progresividad

La recaudación de impuestos debería basarse en un principio de proporcionalidad, lo que se traduce en mayor riqueza, mayor contribución fiscal.

Principio de irretroacividad

Las normas tributarias no pueden tener efectos retroactivos, por lo que no se pueden aplicar a hechos o situaciones anteriores a su entrada en vigor.

Principio de legalidad en la recaudación

Para garantizar un sistema tributario justo y equitativo, la administración tributaria debe basar su actuar en la ley y respetar los derechos de los contribuyentes.

Juicio Ejecutivo y de amparo

Juicio de amparo

Si una persona considera que sus derechos han sido vulnerados por una autoridad fiscal en el ámbito tributario, puede interponer un juicio de amparo contencioso administrativo tributario. Este recurso legal busca proteger los derechos del contribuyente frente a actuaciones arbitrarias o ilegales de la Administración Tributaria.

Los ejemplos mas comunes en materia de juicio de amparo son:

Impugnación de una liquidación de deuda, impugnación de una sanción, impugnación de un embargo, impugnación de un requerimiento de pago e impugnación de una norma tributaria.

Juicio Ejecutivo

Si el contribuyente considera que la resolución de un tribunal no es válida o vulnera sus derechos, puede interponer una demanda para que sea revisada por un juez superior y se determine si debe ser modificada o anulada.

Ejemplo:

En estos juicios, se realiza la impugnación de sanciones fiscales.

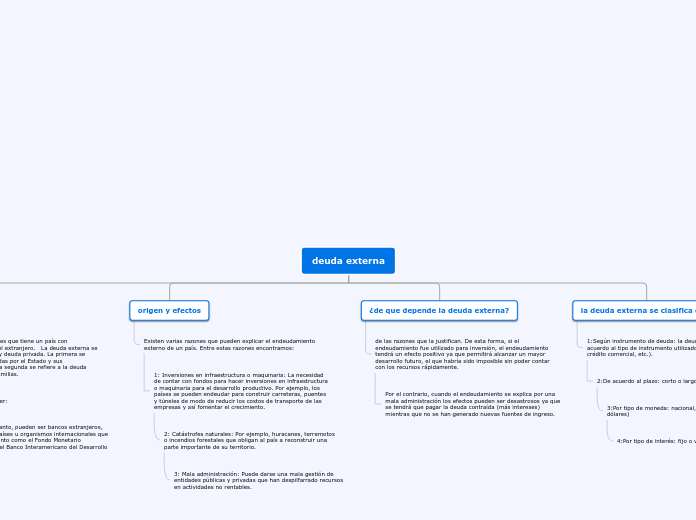

Dinámica fiscal en el sistema tributario venezolano

El sistema tributario venezolano se basa principalmente en la recaudación del Impuesto Sobre la Renta (ISLR), que grava la renta obtenida por personas naturales y jurídicas que residen en el país, y el ente encargado de realizar dicha recaudación es el SErvicio Nacional Integrado de administración Aduanera Tributaria. A este se suman otros impuestos de gran relevancia, como el Impuesto al Valor Agregado (IVA), el Impuesto General a la Propiedad Inmobiliaria Urbana (IGP) y el Impuesto a las Grandes Transacciones Financieras (IGTF).

Mediante Oficio N° 2017-0112 de fecha 9 de febrero de 2017, se recibido en la sala Político Administrativo, expediente signado con el N° 2017-0137, el día 22 de febrero de 2017, relacionado con sanciones impuesta por el SENIAT a la empresa privada Productos de Seguridad Industrias C.A (PRODUSCA)

Análisis:

La empresa privada Productos de Seguridad Industrial C.A, interpuso recurso de nulidad contra dos providencias emitidas por el SENIAT, donde el primero se ve afectado, ya que lo están obligando a ser agente de retención de IVA, viéndose vulnerado su derecho al libre comercio y afectando de manera significativa sus ingresos. Se introdujo el recurso de nulidad ante la Corte Primera de lo Contencioso Administrativo, que se declaró sin competencia, aceptada mas tarde dicha competencia por la Sala Político Administrativa del TSJ, pronunciándose de la siguiente manera; Primero admite el Recurso Contencioso Administrativo de nulidad contra las Providencias Administrativas y Segundo declara improcedente la solicitud cautelar de amparo, puesto que no hay evidencia de que algún derecho constitucional fuera vulnerado.

“…contra las Providencias Administrativas signadas con los Nros. SNAT/2002/1419 y SNAT/2002/1455, dictadas por el SERVICIO NACIONAL INTEGRADO DE ADMINISTRACIÓN ADUANERA Y TRIBUTARIA (SENIAT) en fechas 15 y 29 de noviembre de 2002, respectivamente…mediante las cuales se designan a los Contribuyentes Especiales como Agentes de Retención del Impuesto al Valor Agregado…”

"...el expediente contentivo del recurso contencioso administrativo de nulidad interpuesto conjuntamente con solicitud de amparo cautelar..."

Analizando la dinámica fiscal en el sistema tributario venezolano, podemos decir, que es un tema complejo y de suma importancia para el desarrollo del país. Sin embargo, se hace necesario que se adopten nuevas medidas para fortalecer dicho sistema y hacerlo más eficiente y equitativo.

Las instituciones tributarias, según análisis del artículo 3 del COT, se pueden dividir en tres grupos

Estadal (Gobernaciones y Alcaldías)

Estos también son entes recaudadores de tributos

SENIAT

Es el organismo encargado de ejecutar las medidas de cobro y recaudación de los impuestos y tributos a nivel nacional.

Nacional

Es el Estado, mediante la Ley, quien se encarga de crear, modificar y suprimir tributos.