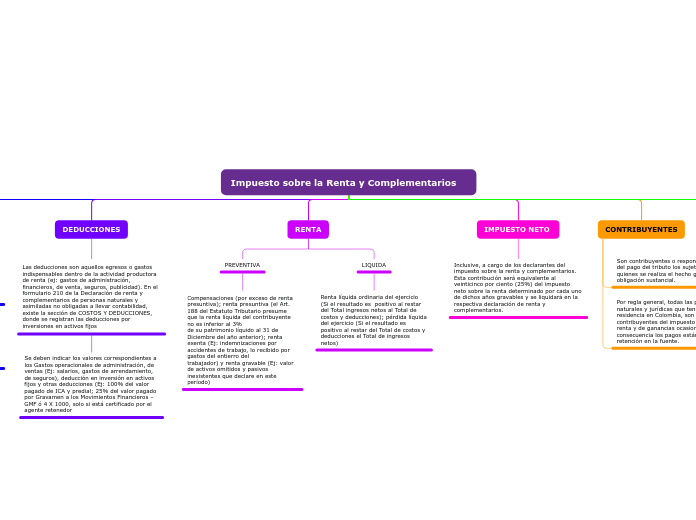

Impuesto sobre la Renta y Complementarios

PERIORIDAD Y SANCION

Las personas se exponen a una multa del 20% del valor de la consignación bancaria o del ingreso bruto

TARIFA

El monto que se aplica en las base para determinar la contribución a pagar del cargo constituyente

DECLARANTES

Son quienes por no cumplir la totalidad de una serie de requisitos (para ser no declarantes) están obligados a diligenciar un formulario y presentarlo ante los bancos autorizados, como es el caso las sociedades nacionales y las sucursales de sociedades extranjeras. En los casos en que el comerciante persona natural no esté obligado a presentar la declaración de renta y complementario, constituye el impuesto la suma de las retenciones en la fuente que se le practiquen.

CONTRIBUYENTES

Por regla general, todas las personas naturales y jurídicas que tengan residencia en Colombia, son contribuyentes del impuesto sobre la renta y de ganancias ocasionales, y en consecuencia los pagos están sujetos a retención en la fuente.

Son contribuyentes o responsables directos del pago del tributo los sujetos respecto de quienes se realiza el hecho generador de la

obligación sustancial.

IMPUESTO NETO

Inclusive, a cargo de los declarantes del impuesto sobre la renta y complementarios. Esta contribución será equivalente al veinticinco por ciento (25%) del impuesto neto sobre la renta determinado por cada uno de dichos años gravables y se liquidará en la respectiva declaración de renta y complementarios.

RENTA

LIQUIDA

Renta líquida ordinaria del ejercicio (Si el resultado es positivo al restar del Total ingresos netos al Total de costos y deducciones); pérdida líquida del ejercicio (Si el resultado es positivo al restar del Total de costos y deducciones el Total de ingresos netos)

PREVENTIVA

Compensaciones (por exceso de renta presuntiva); renta presuntiva (el Art. 188 del Estatuto Tributario presume que la renta líquida del contribuyente no es inferior al 3%

de su patrimonio líquido al 31 de Diciembre del año anterior); renta exenta (Ej: indemnizaciones por accidentes de trabajo, lo recibido por gastos del entierro del

trabajador) y renta gravable (Ej: valor de activos omitidos y pasivos inexistentes que declare en este período)

DEDUCCIONES

Las deducciones son aquellos egresos o gastos indispensables dentro de la actividad productora de renta (ej: gastos de administración, financieros, de venta, seguros, publicidad). En el formulario 210 de la Declaración de renta y complementarios de personas naturales y asimiladas no obligadas a llevar contabilidad, existe la sección de COSTOS Y DEDUCCIONES, donde se registran las deducciones por inversiones en activos fijos

Se deben indicar los valores correspondientes a los Gastos operacionales de administración, de ventas (Ej: salarios, gastos de arrendamiento, de seguros), deducción en inversión en activos fijos y otras deducciones (Ej: 100% del valor pagado de ICA y predial; 25% del valor pagado por Gravamen a los Movimientos Financieros – GMF ó 4 X 1000, solo si está certificado por el agente retenedor

COSTOS

Los costos son aquellos egresos que pueden imputarse en forma directa e individual a la producción de un bien, pues quedan incorporados al producto, al ser requeridos para elaborarlo, o para su adquisición o porque so indispensables para la prestación de un servicio, de los cuales se obtuvieron los ingresos.

Se deben indicar los valores correspondientes a los

costos de ventas, es decir, son los egresos en los que se tuvo que incurrir para realizar la venta de un bien o servicio, (Ej: compra de materia prima, pago de mano de obra); y a otros costos (Ej: costo de los activos fijos vendidos, costos de bienes muebles, inmuebles).

PATRIMONIO

P. LIQUIDO

Se resta el Patrimonio Bruto poseído por el contribuyente en el ultimo día del año

Cuando el patrimonio líquido poseído al inicio del ejercicio haya sufrido aumentos o disminuciones en el año, se efectuarán los siguientes ajustes al finalizar el respectivo año gravable:

1. Los aumentos de patrimonio efectuados durante el año, que correspondan a incrementos reales en efectivo, tales como, los aumentos del capital social

2. La distribución en efectivo de dividendos o utilidades de ejercicios anteriores, así como las eventuales disminuciones que se hayan efectuado durante el año gravable, de reservas o capital, que hacían parte del patrimonio líquido al comienzo del ejercicio, o la readquisición de acciones, implicarán un ajuste equivalente al resultado de multiplicar dichos valores por el PAAG

3. Los traslados de partidas que hacían parte del patrimonio líquido al inicio del ejercicio no se considerarán como aumentos o disminuciones del mismo.

4. Se consideran como disminución del patrimonio los préstamos que realicen las sociedades, a sus socios o accionistas no sometidos al sistema de ajustes integrales por inflación.

Ajustes del patrimonio líquido se debe excluir el valor patrimonial neto correspondiente a activos tales como "goodwill", "know-how", valorizaciones y demás intangibles que sean estimados o que no hayan sido producto de una adquisición efectiva.

El patrimonio líquido al comienzo de cada período, debe ajustarse con base en el PAAG anual, salvo cuando dicho patrimonio sea negativo, en cuyo caso no se efectúa este ajuste. El ajuste al patrimonio líquido constituye un mayor valor del patrimonio líquido y como contrapartida un débito a la cuenta de corrección monetaria fiscal por igual cuantía.

P. BRUTO

Que el patrimonio bruto esta constituido por el total de bienes y derechos del contribuyente en el último día del mismo año o período gravable no exceda.