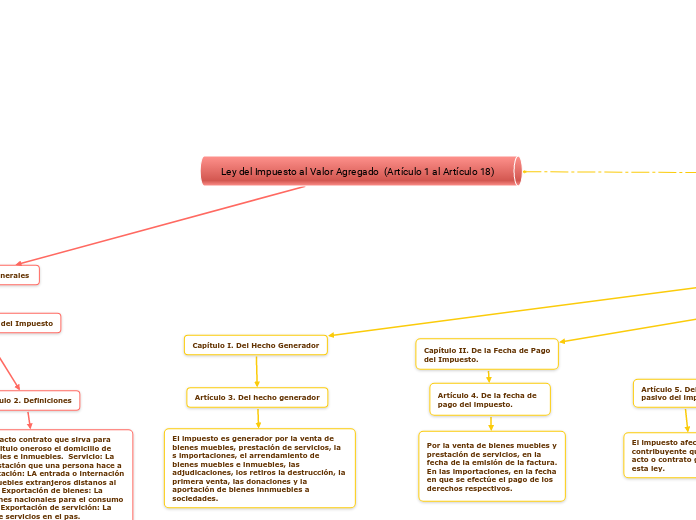

Ley del Impuesto al Valor Agregado (Artículo 1 al Artículo 18)

Título I. Normas Generales

Capítulo I. De la Materia del Impuesto

Artículo 1. De la Materia del Impuesto.

La Dirección General de Rentas Internas es la encargada de la radministración, control, recaudación y fiscalización del IVA.

Artículo 2. Definiciones

Venta: Todo acto contrato que sirva para transferir a titulo oneroso el domicilio de bienes muebles e inmuebles. Servicio: La acción o prestación que una persona hace a otra. Importación: LA entrada o internación de bienes muebles extranjeros distanos al uso del pais. Exportación de bienes: La venta de bienes nacionales para el consumo del exterior. Exportación de servición: La prestación de servicios en el pas.

Título II. Del Impuesto

Capítulo I. Del Hecho Generador

Artículo 3. Del hecho generador

El impuesto es generador por la venta de bienes muebles, prestación de servicios, la s importaciones, el arrendamiento de bienes muebles e inmuebles, las adjudicaciones, los retiros la destrucción, la primera venta, las donaciones y la aportación de bienes innmuebles a sociedades.

Capítulo II. De la Fecha de Pago del Impuesto.

Artículo 4. De la fecha de pago del impuesto.

Por la venta de bienes muebles y prestación de servicios, en la fecha de la emisión de la factura. En las importaciones, en la fecha en que se efectúe el pago de los derechos respectivos.

Capítulo IV. De las Ventas y Servicios exentos del Impuesto

Artículo 7. De las exenciones generales

Estan exentos del impuesto establecido en esta ley: las importaciones de bienes muebles de cooperativas, los viajeros que ingresan al pais, los diplomáticos; las exportaciones de bienes y servicios; la transferencia de domiciliode bienes muebles e inmuebles.

Artículo 8. De las exenciones específicas

Estam exentos los centros educativos, las universidades, la Confederacion Deportiva Autonóma y el cómite Olímpico, el IGSS, las misiones diplomáticas y los organismos internacionales.

Artículo 9. Régimen de las exenciones específicas.

Los mencionados en el artículo 8, deberan recibir de quien les venda o les preste un servicio, pero no pagarán el monto del impuesto consignadoen en el documento, sino que entregarán a los mismos la constancia de exención debidamente autorizada por la Administración Tributaria.

Capítulo V. De la Tarifa del Impuesto

Artículo 10. Tarifas Únicas

Los contribuyentes afectos a esta Ley pagarán el impuesto con una tarifa del 12% sobre la base imponible.

Capítulo VII. Del Débito Fiscal

Artículo 14 "A". Base del Débito Fiscal

Es el precio de venta del bien o prestación se servicios, incluidos los descuentos concedidos.

Artículo 14. Del Débito Fiscal

Es la suka del impuesto cargado por el contribuyente en las operaciones afectas reakuzadas en el periodo impositivo respectivo.

Capítulo VIII. Del Cre´dito Fiscal

Artículo 15. Del Crédito Fiscal

Es la Suma del impuesto cargado al contribuyente por las operaciones afectas realizadas durante el mismo periodo

Artículo 16. Procedencia del Crédito Fiscal

El derecho al credito fiscal proviene de la importación y la adquisición de bienes y la utilidad de los servicios que se vinculen con la actividad económica.

Artículo 17. Modificaciones al crédito fiscal

Para el calculo del credito fiscal se le deberán deducir los impuestos correspondientes a las cantidades recibidas en concepto de bonificaciones, descuentos y devoluciones, y sumarle, el impuesto que conste en las nortas de débito recibidas y registradas durante el mes.

Documentación del crédito fiscal

Facturas, facturas especiales, notas de débito y crédito de imprentas o electrónicas, a nombre del contribuyente, detallado el concepto, unidades y valores. Docuemntos debidamente registrados en el libro de compras y que los aldos del crédito se encuentren registrados en los libros de contabilidad.

Capítulo VI. De la Base del Impuesto

Artículo 11. En las Ventas

La base imponible en las ventas será el precio de la operación, menos los descuentos según los establecidos por la ley: como los son: los reajustes y recargos financieros, el valor de los envases, embalajes y los depósitos constituidos por los compradores para garantizar la devolución.

Artículo 12. En la prestación de servicios

La base imponible en la prestación de servicios será el precio de los mimos menos los descuentos establecidos.

Artículo 13. En otros casos

La base imponible en las importaciones, es igual al valor que resulte de adicionar al precio CIF de las mercancias importadas el monto de los derechos arancelarios y demás recargos que se cobren con motivos de importacion. En el arrendamiento se le debera adicionar el valor de los recargos financieros.

Capítulo III. Del Sujeto Pasivo del Impuesto

Artículo 5. Del sujeto pasivo del impuesto

El impuesto afecta al contribuyente que celebre un acto o contrato gravado por esta ley.

Artículo 6. Otros sujetos del Impuesto

Tambien son sujeto pasivos del impuesto, el importador habitual o no; los contribuyentes que compran a vendedores no domiciliado en Guatemala; el beneficiario del servicio, cuando el prestador no esta domiciliado en Guatemala; el comprador que realiza operaciones según el Art. 52, y las saciedades civiles, mercantiles y las irregulares.