De la prestación de servicios

artículo 18

artículo 18-A

se considerará como valor para los efectos del cálculo del impuesto

el valor real de los intereses devengados cuando éstos deriven de créditos otorgados por las instituciones del sistema financiero

el valor real de los intereses devengados se determinará conforme a lo siguiente

a). la tasa real del interés se calcula restando, a la tasa de interés que corresponde al periodo de que se trate, inflación del mismo periodo

la inflación se calculará dividiendo el valor de la unidad de inversor determinado por el banco de México para el último día del periodo entre el valor de la unidad e inversión para el día inmediatas terior el primer día del periodo y restando de cociente la unidad

b). cuando la operación de crédito encuentre pactada en moneda extranjera, la ganancia cambiará devengada en el período de que se trate,expresada como proporción del saldo promedio del principal en el mismo periodo

se sumará a la tasa de interés correspondiente al mismo periodo

para calcular el impuesto tratándose de prestación de servicios

Tratándose de personas morales que presten servicios preponderadamente a sus miembros, socios o asociados, los pagos que estos efectúen, incluyendo aportaciones al capital para absorber perdidas,se considerarán como valor para efecto del cálculo del impuesto

se considerará como valor el total de la contraprestación pactada

así como las cantidades que además se carguen o cobren a quién recibe el servicio por otros impuestos, derechos, viáticos, gastos de toda clase, reembolsos intereses normales o moratorios, penas convencionales y cualquier otro concepto

artículo 17

en la prestación de servicios se tendría la obligación de

pagaré el impuesto en el momento en el que se cobren efectivamente las contraprestaciones

artículo 16

se entiende que se presta el servicio en el territorio nacional cuando en el mismo se lleva a cabo total o parcialmente por un residente en el país

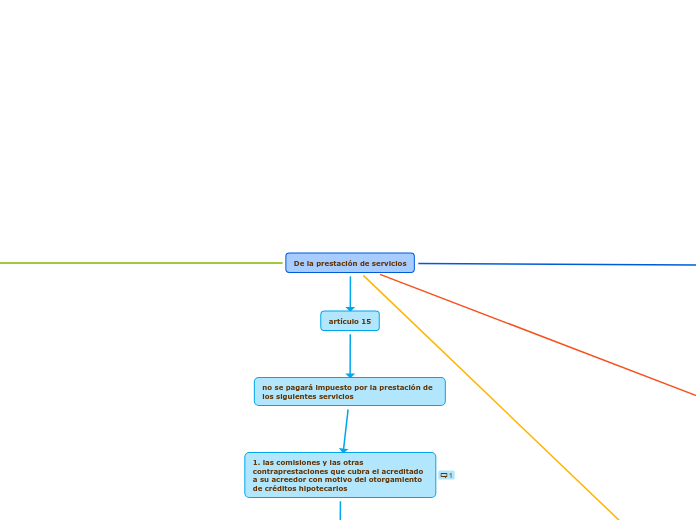

artículo 15

no se pagará impuesto por la prestación de los siguientes servicios

1. las comisiones y las otras contraprestaciones que cubra el acreditado a su acreedor con motivo del otorgamiento de créditos hipotecarios

Para la adquisición, ampliación, construcción o reparación de bienes inmuebles destinados a casa habitación

2.las comisiones que cobran las administradoras de fondos para el retiro o en su caso las instituciones de crédito

3. los prestadores en forma gratuita,

Excepto cuando los beneficios sean los miembros, socios o asociados de la persona moral que preste el servicio

4. los de enseñanza que preste la federación, el distrito federal, los estados, los municipios y sus organismos descentralizados

y los establecimientos de particulares que tengan autorización o reconocimiento de validez oficial de estudios en los términos de la ley general de educación

5. el transporte público terrestre de personas que se preste exclusivamente en áreas urbanas, suburbanas o en zonas metropolitanas

6. el transporte marítimo internacional de bienes prestado por personas residentes en el extranjero sin establecimiento permanente en el país

7. losprestados por las personas morales autorizadas para recibir donativos deducibles para los efectos del impuesto sobre la renta

9. el aseguramiento contra riesgos agropecuarios,seguros de crédito a la vivienda que cobran en riesgo de incumplimiento de los deudores de créditos hipotecarios o con garantía fiduciaria

10. por los que deriven intereses que

11.por las que se deriven de operaciones financieras derivadas a qué se refiere el artículo 16 del código fiscal de la federación

12. los proporcionados a sus miembros como contraprestación normal por sus cuotas y siempre que los servicios que presten sean únicamente relativos a los fines que se les sean propios tratándose de

13. los de espectáculos públicos por el boleto de entrada, salvo teatro y circo

No se consideran espectáculos públicos los prestados en restaurantes, bares, cabarets, salones de fiesta o de baile y centros nocturnos

14. los servicios profesionales de medicina, cuando su prestación requiera título de médico conforme a las leyes

Siempre que sean prestados por personas físicas, ya sea individualmente o por conducto de sociedades civiles

15. los servicios profesionales de medicina, hospitalarios, de radiología, de laboratorios y estudios clínicos, que prestan los organismos descentralizados

16. por los que obtengan contraprestaciones los autores y los casos siguientes

a) por autorizar a terceros la publicación de obras escritas de su creación

b). por transmitir temporalmente los derechos patrimoniales u otorgar temporalmente licencias de uso a terceros

c). lo dispuesto en los incisos anteriores no aplicará

cuando se trate de ideas o frases publicitarias, logotipos, emblemas, sellos distintivos, diseños o modelos industriales, manuales operativos u obras de arte aplicado

cuando las contraprestaciones deriven de la explotación de las obras escritas o musicales en actividades empresariales distintas a la enajenación al público de sus obras o en la prestación de servicios

a). partidos, asociaciones, coaliciones y frentes políticos legalmente reconocidos

b). sindicatos obreros y organismos que los agrupen

c). cámaras de comercio e industria, agrupaciones agrícolas, ganaderas, pesqueras o silvícolas, así como organismos que las reúnan

d). asociaciones patronales y colegios de profesionales

e).0 asociaciones o sociedades civiles organizadas con fines políticos, científicos, religiosos y culturales

a excepción de aquellas que proporcionan servicios con instalaciones deportivas cuando el valor de estás presente en más del 25% del total de las instalaciones

a). deriven de operaciones en las que el enajenante, el prestador de servicio o quién concede el uso o goce temporal de bienes

proporciona financiamiento relacionado con actos o actividades por los que no se esté obligado al pago de este impuesto o a los que se les aplique la tasa del 0%

b). reciba no paguen las instituciones de crédito, las uniones de crédito,sociedades financieras de objeto limitado, las sociedades de ahorro y préstamo y las empresas de factoraje financiero

c). reciban las instituciones de finanzas, las de seguros y las sociedades mutualistas de seguros en operaciones de financiamiento

d). provengan de créditos hipotecarios o con garantía fiduciaria

e). provengan de cajas de ahorro de los trabajadores y de fondos de ahorro establecido por las empresas

Siempre que reúna los requisitos de deducibilidad en los términos de la ley del ISR

f).deriven de obligaciones emitidas conforme a lo dispuesto en la ley general de títulos y operaciones de crédito

g).reciba no paguen las instituciones públicas que emitan bonos y administren planes de ahorro con la garantía incondicional de pago del gobierno federal

h).deriven de valores a cargo del gobierno federal inscritos en el registro nacional de valores e intermediarios

i).deriven de títulos de crédito que sean de los que se consideran como colocados entre el gran público inversionista

artículo 14

se considera prestación de servicios independientes

no se considerará prestación de servicios independientes

Ni los servicios por los que se percibe ingresos que la ley del IVA asimile a dicha remuneración

la que se realiza de manera subordinada

mediante el pago de una remuneración

1. la prestación de obligaciones de hacer que realice una persona a favor de otra

2. el transporte de personas o bienes

3. el seguro, el afianzamiento y el reafinanzamiento

4. el mandato, la comisión, la mediación, la agencia, la representación, la correduria, la consignación y la distribución

5, la asistencia técnica y la transferencia tecnológica

6. toda otra obligación de dar, de no hacer o de permitir asumida por una persona en beneficio de otra