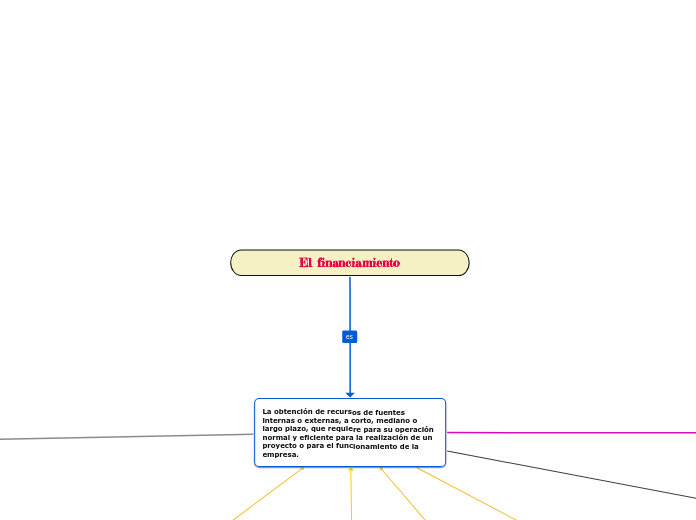

El financiamiento

La obtención de recursos de fuentes internas o externas, a corto, mediano o largo plazo, que requiere para su operación normal y eficiente para la realización de un proyecto o para el funcionamiento de la empresa.

Incidencia de la inflación en el financiamiento.

Cuando existe inflación, el poder adquisitivo de la moneda se altera, y entonces la información financiera deja de ser representativa, no configurando una base confiable para la toma de decisiones.

La inflación tiene dos efectos significativos sobre los indicadores de rendimiento:

1. afecta la comparabilidad de las cifras, y

2. afecta la estructura de precios relativos, sesgando la base sobre la cual se toman decisiones de inversión y financiamiento.

La incidencia de la inflación en el financiamiento comúnmente la empresa reacciona a los efectos de la inflación de la siguiente manera:

• Ante la perdida del margen de la rentabilidad real, se opta por reajustar los precios o cambiar la mezcla de ventas.

• Antes los mayores costos y gastos, se opta por reducir algunos costos y racionalizar otros.

Esto también encuentra problemas: el desabastecimiento no hace fácil negociar precios con los proveedores, y ante la pérdida de poder adquisitivo las demandas salariales se incrementan.

• Ante las necesidades crecientes de capital, se opta por intentar una mejor administración y por conseguir recursos adicionales.

A medida que aumenta el ritmo de la inflación, todos los costos se tornan variables y desaparecen los denominados costos fijos en el corto plazo.

Aspectos requeridos para que una organización contemple un financiamiento:

Refinanciamiento:

Es una forma de amortizar la deuda existente o realizar prepagos sobre la misma. Consiste en pagar deudas viejas con deudas nuevas y ayuda a mejorar el flujo de caja.

Historial crediticio:

Si una firma no ha tomado préstamos anteriormente, hacerlo por primera vez puede ayudarla a desarrollar un buen historial de devolución, lo que le facilitará la toma de fondos en el futuro.

Compra de insumos:

La compra de nuevos equipos para incrementar la producción o modernizar sus procesos seguramente necesitará financiamiento. Generalmente este tipo de inversión se hace con un horizonte a largo plazo.

Mayor capital de trabajo:

Necesita aumentar el plantel de empleados o ritmo de producción de mercadería como consecuencia de haber expandido su negocio hacia nuevos mercados; o simplemente por aumentar la capacidad para satisfacer una demanda creciente de su producto o servicio.

Internacionalización:

Cuando las empresas incursionan en mercados nuevos es común que tengan que enfrentar ciclos de cobros más largos por los productos o servicios que colocan.

Análisis de la rentabilidad de las inversiones y del nivel de beneficios.

Análisis del circulante: liquidez y solvencia.

Fondo de rotación, análisis del equilibrio económico-financiero.

Estructura financiera y nivel general de endeudamiento, autofinanciación y política de retención y/o reparto de utilidades.

Costos financieros.

Análisis del riesgo de los créditos concedidos a clientes.

Fuentes de financiamiento externas: (Pasivo)

Por otro lado, existen fuentes externas de financiamiento, y son aquellas otorgadas por terceras personas tales como:

En términos financieros al uso de las fuentes externas de financiamiento se le denomina "Apalancamiento Financiero". A mayor apalancamiento, mayor deuda, por el contrario, un menor apalancamiento, implicaría menos responsabilidad crediticia.

Proveedores

Anticipo de clientes

Bancos (créditos, descuento de documentos)

Acreedores diversos (arrendamiento financiero)

Público en general (emisión de obligaciones, bonos, etc.)

Gobierno (fondos de fomento y garantía)

Tipos de fuentes de financiamiento:

Es importante mencionar que las fuentes de financiamiento están definidas desde el punto de vista de la empresa.

Fuentes de financiamiento internas: (inversión)

Son fuentes generadas dentro de la misma empresa, como resultado de sus operaciones y promoción, dentro de las cuales están:

Medios del financiamiento interno

Si una empresa planea aplicar este tipo de modelo de financiamiento interno exclusivo, por lo general se viene dado con los siguientes medios para lograr dicho objetivo:

Socios de la empresa

Empleados de la empresa

La clasificación

Independientemente de su procedencia se dividen en activos de corto, mediano y largo plazo.

Los empleados también hacen su aportación a los fondos de la empresa al adquirir acciones con un plan de descuento.

Está compuesta por quienes realizan un desembolso inicial y las aportaciones necesarias para el capital social.

Incremento de Pasivos Acumulados

Utilidades Reinvertidas Fuentes internas

Aportaciones de los Socios

Venta de Activos

Depreciaciones y Amortizaciones

Emisión de Acciones

Etapas de financiamiento:

Son una serie de pasos cronológicos, en el cual se le dará seguimiento al financiamiento.

Renovación del financiamiento

Pago del financiamiento

Mantenimiento en la vigencia del financiamiento

Negociación

Seguimiento al financiamiento

Previsión de la negociación

Previsión de la necesidad de fondos

Según su duración: a corto o largo plazo

Según el plazo de devolución: la deuda adquirida se clasifica según el tiempo que transcurre hasta que se consigue devolver todo el capital prestado. De esta manera, pueden ser:

A largo plazo

El dinero que se obtiene lleva un periodo de permanencia superior al año. se emplea para inversiones importantes con plazos de devolución o amortización a lo largo de varios años.

Cuando el período de devolución se alarga más de un año, se denominan fuentes de financiación a largo plazo o financiación de recursos permanentes.

EJEMPLO:

Préstamos a largo plazo para inversión

Préstamos hipotecarios

Arrendamientos financieros a largo plazo (renting o leasing).

A corto plazo

Recursos destinados a un periodo de permanencia inferior al año, y que deben ser amortizados en ese plazo. se usan para cubrir pequeñas inversiones y gastos corrientes.

Se consideran fuentes de financiación a corto plazo aquellas en las que se establece un período de un año o menos para devolver los fondos obtenidos.

EJEMPLOS:

Préstamos o

líneas de crédito a corto plazo.

Obtener liquidez suficiente para poder realizar las actividades propias de la empresa en un período de tiempo, de una forma segura y eficiente.