por Ivan Barahona hace 4 años

1122

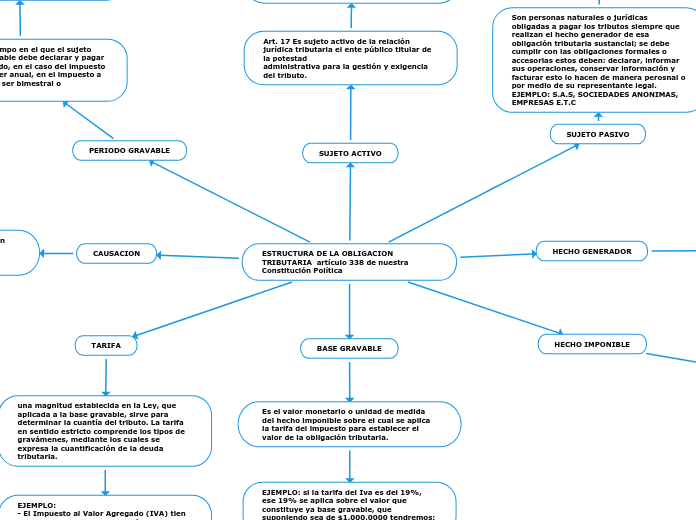

ESTRUCTURA DE LA OBLIGACION TRIBUTARIA artículo 338 de nuestra Constitución Política

La obligación tributaria está definida en la Constitución y se refiere a la responsabilidad de los ciudadanos y entidades de contribuir al sostenimiento del Estado mediante el pago de impuestos.