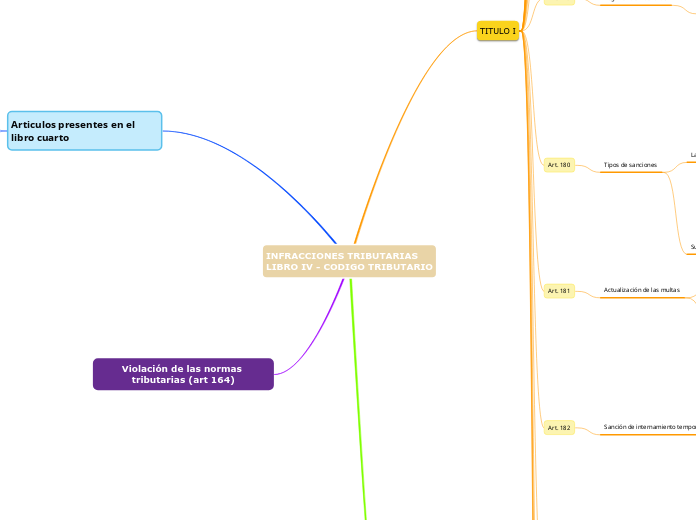

INFRACCIONES TRIBUTARIAS

LIBRO IV - CODIGO TRIBUTARIO

Violación de las normas tributarias (art 164)

Articulos presentes en el libro cuarto

Titulo II

Desde el Art. 189 al Art.194

Titulo I

Desde el Art. 166 al Art 188

TITULO II

DELITOS

Art 194

INFORMES DE PERITOS

Informes técnicos o contables emitidos por la SUNAT, que realizaron investigación de presunto delito tributario, tienen afecto legal al valor del informe de perito de partes.

Art 193

FACULTAD PARA DENUNCIAR OTROS DELITOS

Si formula la denuncia correspondiente en los casos que haya indicios razonables de la comisión de delitos en general.

Art 192

FACULTAD DISCRECIONAL PARA DENUNCIAR DELITOS TRIBUTARIOS

Párrafo sustituido por el Artículo 23° de la Ley N° 27335, publicada el 31 de julio de 2000

Párrafo incorporado por el Artículo 62° de la Ley N° 27038, publicada el 31 de diciembre de 1998.

Art 191

REPARACION CIVIL

si el cobro se ha hecho efectivo no habrá reparación civil.

Art. 190

AUTONOMIA DE LAS PENAS POR DELITOS TRIBUTARIOS

Penas por delitos tributarios se aplican sin perjuicio de cobro a deuda tributaria.

Art. 189

JUSTICIA PENAL

No procede el ejercicio de la acción penal por parte del Ministerio Público, ni la formulación de denuncia penal por delito tributario por parte del Órgano Administrador del Tributo cuando se regularice la situación tributaria.

TITULO I

Art 188

SANCION A MIEMBROS DEL PODER JUDICIAL Y DEL MINISTERIO PUBLICO

Si infringen lo dispuesto en el artículo 96°seran sancionados de acuerdo con lo previsto en la Ley Orgánica del Poder Judicial y del Ministerio Púbico.

Art 187

Derogado por el Artículo 64° de la Ley N° 27038, publicada el 31 de diciembre de 1998.N

Art 186

SANCION A FUNCIONARIOS DE LA ADMINISTRACION PUBLICA Y OTROS QUE REALIZAN LABORES POR CUENTA DE ESTA

Si en caso el mencionado descubra la infracción tendrá que formular la denuncia administrativa respectiva.

También son sancionados con la disposición del artículo 85° y 96°.

Funcionarios y trabajadores de la Administración Publica que infrinja lo dispuesto en el artículo 96°, son suspendidos o destituidos según la gravedad de la falta.

Art 185

SANCION POR DESTINAMIENTO DE LA APELACION

En el caso de apelación sobre comiso de bienes, la sanción se incrementará con una multa equivalente a (15%) del precio del bien.

Art. 184

Sanción de comiso

Detectada la infracción sancionada con comiso de acuerdo a las tablas se procederá a levantar un acta probatoria. Los bienes decomisados serán depositados en lugares adecuados de acuerdo lo estime un funcionario de la SUNAT. Mediante resolución de superintendencia se dará a conocer los criterios para que los bienes sean considerados como perecederos y no perecederos.

EL INFRACTOR

Si en el tiempo que la SUNAT da como plazo para los bienes perecederos y no perecederos, el deudor tributario no acredite su derecho de posesión, serán considerados como abandono.

Los montos de las multas se podrán encontrar en las notas (7) para las tablas I y II y en la nota (8) para la tabla III, según corresponda.

La SUNAT no se hace responsable por la pérdida o deterioro de los bienes comisados, cuando se produzca a consecuencia del desgaste natural, por caso fortuito, o fuerza mayor.

En caso no se pague las multas, la SUNAT procederá a rematar, destinarlo a entidades públicas o donarlos.

b) Tratándose de bienes perecederos, el infractor tendrá un plazo de 2 días hábiles para acreditar, ante SUNAT, con los respectivos comprobantes de pago.

a) Tratándose de bienes no perecederos, el infractor tendrá un plazo de 10 días para acreditar, ante la SUNAT, con los respectivos comprobantes de pago.

Art. 183

Sanción de cierre temporal

La sanción se dará cuando el infractor tributario hay cometido

las infracciones de acuerdo al numeral 1, 2 o 3 del articulo 174 .

El Infractor estará obligado a pagar a sus trabajadores y no podrá dar vacaciones, mientras el establecimiento este con sanción de cierre temporal.

La SUNAT procederá a suspender la licencia, permisos y otros que hayan sido otorgados por el estado para su funcionamiento. Se aplicara como mínimo 1 día y máximo 10 días, en ese tiempo no se podrá realizar ninguna actividad.

La SUNAT podrá sustituir esta sanción por el 5% de los ingresos de la ultima declaración jurada a la fecha que se cometió la infracción.

Art. 182

Sanción de internamiento temporal de vehículos

Los vehículos, son ingresados a los depósitos o establecimientos que designe la SUNAT.

La SUNAT podrá sustituir la aplicación de esta sanción por una multa equivalente a cuatro (4) UIT

El infractor

Podrá retirar su vehículo de encontrarse en alguna de las situaciones siguientes:

c) Al impugnar la resolución de internamiento y otorgar en garantía carta fianza bancaria o financiera que cubra el valor de cuatro (4) UIT.

b) Al solicitar la sustitución de la sanción de internamiento por una multa de acuerdo con el monto establecido.

A) Al vencimiento del plazo que corresponda a la sanción.

Está obligado a pagar los gastos derivados de la intervención, así como los originados por el depósito del vehículo hasta el momento de su retiro.

Debe identificarse ante la SUNAT, acreditando su derecho de propiedad o posesión sobre el vehículo, durante el plazo de treinta días calendario.

Si el infractor no pusiera a disposición de SUNAT el vehículo intervenido y ésta lo ubicara, podrá inmovilizarlo, o solicitar la captura del vehículo a las autoridades policiales

Art. 181

Actualización de las multas

2. El interés moratorio se aplicará desde la fecha en que se cometió la infracción.

1. Las multas impagas serán actualizadas aplicando el interés moratorio a que se refiere el Artículo 33°.

Art. 180

Tipos de sanciones

Subtopic

Las multas se podrán determinar en función

e) El monto no entregado.

d) El tributo omitido, no retenido o no percibido, no pagado, el monto aumentado indebidamente y otros conceptos que se tomen como referencia.

c) Cuatro veces el límite máximo de cada categoría de los Ingresos brutos mensuales del Nuevo Régimen Único Simplificado (RUS) por las actividades de ventas o servicios.

b) IN : Total de Ventas Netas y/o ingresos por servicios y otros ingresos gravables y no gravables o ingresos netos o rentas netas comprendidos en un ejercicio gravable.

a) UIT: La Unidad Impositiva Tributaria vigente a la fecha en que se cometió la infracción.

Art. 179

Régimen de incentivos

La sanción de multa aplicable por las infracciones en los numerales 1, 4 y 5 del artículo 178°, se sujetará, al régimen de incentivos.

d) Al vencimiento del plazo establecido no procede ninguna rebaja.

c)Una vez culminado el plazo otorgado por la Administración Tributaria, la sanción será rebajada en un 50% sólo si el deudor tributario cancela la Orden de Pago.

b) Si la declaración se realiza con posterioridad a la notificación, pero antes del cumplimiento del plazo otorgado, la sanción se reducirá en un 70%.

a) Será rebajada en un 90% siempre que el deudor tributario cumpla con declarar la deuda tributaria omitida con anterioridad a cualquier notificación.

Art.178

Infracciones relacionadas con el cumplimiento de las obligaciones tributarias.

Presentar la declaración jurada con información no conforme con la realidad.

5.No pagar en la forma establecida por la Administración Tributaria .

4.No pagar dentro de los plazos establecidos los tributos retenidos o percibidos.

Elaborar o comercializar clandestinamente bienes gravados

1.No incluir en las declaraciones ingresos,actos gravados,etc que influyan en la determinación y el pago de la obligación tributaria.

Art. 177

Infracciones relacionadas con la obligación de permitir el control de la administración, informar y comparecer ante la misma, por ejemplo:

2. Ocultar o destruir bienes, libros y registros contables o documentación que estén relacionadas con hechos susceptibles de generar las obligaciones tributarias, antes del plazo de prescripción de los tributos.

1. No exhibir los libros, registros, u otros documentos que ésta solicite.

Art. 176

Infracciones relacionadas con la obligación de presentar declaraciones y comunicaciones

4. Presentar más de una declaración rectificatoria de otras declaraciones o comunicaciones referidas a un mismo concepto y período.

3. Presentar las declaraciones que contengan la determinación de la deuda tributaria en

forma incompleta.

2. No presentar otras declaraciones o comunicaciones dentro de los plazos establecidos.

1. No presentar las declaraciones que contengan la determinación de la deuda tributaria dentro de los plazos establecidos.

Art. 175

Infracciones relacionadas con la obligación de llevar

Libros o registros y otros documentos

Se presentan 9 infracciones, recalcaremos las mas importantes:

3. Usar comprobantes o documentos falsos, para respaldar las anotaciones en los libros de contabilidad u otros libros o registros exigidos por las leyes.

2. Omitir registrar ingresos, rentas, patrimonio, bienes, ventas, remuneraciones o actos gravados, o registrarlos por montos inferiores.

1. Omitir llevar los libros de contabilidad, u otros libros y registros exigidos por las leyes o la SUNAT.

Art. 174

Infracciones relacionadas con la obligación de emitir,

otorgar y exigir comprobantes de pago u otros documentos

En este articulo podemos encontrar 16 infracciones para las cuales hemos considerado las siguientes:

2. Emitir y otorgar documentos cuya impresión no reúnen los requisitos y características para ser considerados como

comprobantes de pago o como documentos complementarios a éstos.

1. No emitir o no otorgar comprobantes de pago o documentos complementarios a estos.

Art. 173

Infracciones relacionadas con la oblicación de inscribirse o actualizar

2. Obtener dos o más números de inscripción para un mismo registro.

1. No inscribirse en los registros de la Administración Tributaria.

Art. 172

Tipos de infracciones Tributarias se originan por falta o incumplimiento de obligaciones como:

4. De presentar declaraciones.

3. De llevar libros o registros con informes.

2. De emitir o exigir comprobantes de pago u otros documentos.

1. De inscribirse, actualizar o acreditar la infromación

Art.171

Principios de potesta sancionadora

5. No concurrencia de infracciones

y otros principios aplicables

1. Principio de legalidad

Art. 170

No procede a aplicar intereses siempre y cuando haya una mala interpretación de la norma.

Art. 169

Las sanciones tributarias se extinguen, base legal Art. 27

Art. 168

Art. 167

Nos muestra que las infracciones tributarias no son transmisibles a herederos.

Art. 166

Nos enseña que la Administracion tributaria tiene una facultad discrecional que muestra el racioncio de poder aplicar gradualmente sanciones que crea conveniente a cada infración tributaria.

Art. 165