Continuación Sesión 7, 8 y 9

SESIÓN 9

Sección 34

Actividades Especializadas

Acuerdos de concesión de servicios.

Contabilización:

• Activo financiero: Medido y contabilizado según normas financieras.

• Activo intangible: Medido y contabilizado como un derecho de cobro

Dos tipos de acuerdos:

1. Activo financiero: El operador tiene un derecho incondicional de recibir pagos del gobierno.

2. Activo intangible: El operador cobra a los usuarios por el uso del activo público, dependiendo del nivel de uso.

Acuerdo de concesión de servicios:

• Definición: Un gobierno contrata a un operador privado para desarrollar, operar y mantener infraestructura pública.

• Control: El gobierno regula los servicios, precios, y mantiene control residual sobre los activos.

Exploración y evaluación de recursos minerales.

Normas aplicables: Aplicar las normas de propiedades, planta, equipo, y activos intangibles.

Evaluación de deterioro: Revisar si hay indicios de pérdida de valor, como:

• Expiración de derechos de exploración.

• Falta de descubrimientos viables.

• No se espera recuperación completa del valor.

Medición inicial: Reconocimiento por costo.

Política contable: Definir qué desembolsos se reconocen como activos de exploración y evaluación.

Agricultura

Revelación: La entidad debe describir sus activos biológicos, los métodos de valoración, y detallar los cambios en el valor o el costo durante el periodo.

Medición: Los activos biológicos se miden inicialmente a valor razonable o costo, y los cambios se registran en los resultados.

Reconocimiento: Un activo biológico se reconoce si la entidad lo controla, se esperan beneficios futuros y su valor se puede medir confiablemente.

Una entidad que aplica esta Norma para actividades agrícolas debe elegir su política contable para activos biológicos:

2. Modelo del costo: Se aplica cuando el valor razonable no es fácilmente determinable.

1. Valor razonable: Se utiliza cuando el valor es fácilmente determinable sin costos excesivos.

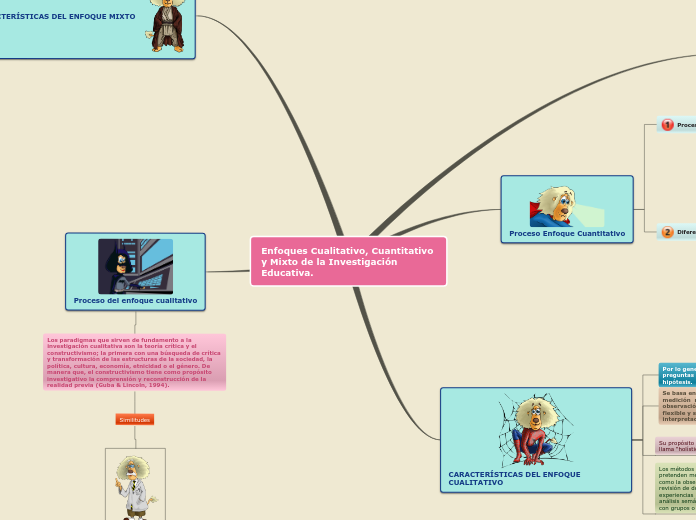

Esta guía aborda la información financiera de las PYMES que operan en tres sectores especializados: actividades agrícolas, extracción, y concesión de servicios.

Sección 24

Subvenciones del Gobierno.

Otras Ayudas Gubernamentales: Indicación de otras ayudas gubernamentales recibidas directamente, como asistencia técnica, garantías o préstamos a tasas reducidas.

Condiciones y Contingencias: Detalle de condiciones incumplidas y contingencias no reconocidas en resultados.

Naturaleza e Importes: Descripción de las subvenciones reconocidas en los estados financieros.

Reconocimiento y medición.

Medición:

Las subvenciones se medirán al valor razonable del activo recibido o por recibir.

Reconocimiento de Ingresos:

• Antes de Cumplir Condiciones: Se reconoce como pasivo hasta que se cumplan los criterios de ingreso.

• Con Condiciones Futuras: Se reconoce como ingreso solo cuando se cumplen las condiciones.

• Sin Condiciones Futuras: Se reconoce como ingreso cuando la subvención es exigible.

• Exclusiones: No incluye ayudas sin valor asignable o transacciones indistinguibles de las operaciones normales. Tampoco abarca beneficios fiscales como exenciones, créditos, o depreciaciones, que se tratan en la Sección 29 sobre el impuesto a las ganancias.

• Alcance: Detalla la contabilidad de subvenciones gubernamentales, que son ayudas en forma de transferencia de recursos a cambio del cumplimiento de condiciones operativas.

Sección 35

Transición a la NIIF para las PYMES

Estados Financieros Anteriores:

• Si no se presentaron estados financieros en periodos anteriores, esto debe ser revelado en los primeros estados financieros bajo la NIIF para las PYMES.

Errores y Correcciones:

• Las conciliaciones deben separar las correcciones de errores de los cambios en políticas contables, si es posible.

Conciliaciones Requeridas:

Conciliación del Resultado: Resultado del último periodo presentado anteriormente comparado con el resultado bajo la NIIF para las PYMES.

Conciliaciones del Patrimonio:

• Patrimonio en la fecha de transición.

• Patrimonio al final del último periodo presentado anteriormente.

Cambios en Políticas Contables: Descripción de cada cambio.

Revelaciones Adicionales:

Si la entidad reanuda la aplicación de la NIIF para las PYMES después de haberla suspendido:

• Razón de la suspensión.

• Razón de la reanudación.

• Si la aplicación se hizo retroactivamente.

Explicación General:

• La entidad debe describir cómo la transición desde su marco contable anterior a la NIIF para las PYMES afecta su situación financiera, rendimiento y flujos de efectivo.

Procedimientos para preparar los estados financieros en la fecha

de transición.

Impracticabilidad:

• Si es impracticable realizar ajustes en la fecha de transición, se hacen tan pronto sea posible, revelando las omisiones.

Casos Especiales:

• Procedimientos para situaciones como hiperinflación, operaciones sujetas a regulación de tarifas, y arrendamientos.

Exenciones Opcionales:

• Se permiten exenciones para combinaciones de negocios, pagos basados en acciones, uso de valor razonable, revaluaciones anteriores, entre otros.

Ajustes Contables:

• Los ajustes derivados de la transición se registran directamente en las ganancias acumuladas.

• No se modifica retroactivamente la contabilidad de ciertos elementos como baja de activos, contabilidad de coberturas, estimaciones contables, operaciones discontinuadas, y más.

Reconocimiento y Medición Iniciales:

• Reconocer todos los activos y pasivos requeridos por la NIIF para las PYMES.

• No reconocer activos o pasivos no permitidos por la norma.

• Reclasificar elementos de acuerdo con la nueva norma.

• Medir todos los activos y pasivos según la NIIF para las PYMES.

Adopción por primera vez.

Comparativa: Se requiere información comparativa del período anterior. La fecha de transición es el inicio del primer período con información completa bajo NIIF para las PYMES.

Primeros estados financieros: Son aquellos que declaran por primera vez el cumplimiento explícito con NIIF para las PYMES.

Ejemplos:

• No presentó estados financieros antes.

• Usó normas nacionales no coherentes con NIIF para las PYMES.

• Usó previamente las NIIF completas.

Aplicación: Esta sección se usa en los primeros estados financieros bajo NIIF para las PYMES.

Re aplicación: Si una entidad usó la NIIF para las PYMES previamente, pero no lo declaró recientemente, debe:

• Aplicar esta sección retroactivamente o seguir políticas contables consistentes.

• Cumplir con requisitos de divulgación específicos.

Aplicación: Para entidades que adoptan por primera vez la NIIF para las PYMES, independientemente del marco contable anterior.

SESIÓN 8.

Sección 30

Conversión de la Moneda Extranjera.

3. Cambio de moneda funcional: Revelar el hecho y la razón si ocurre en la entidad o en un negocio en el extranjero significativo.

2. Moneda de presentación: Indicar si es distinta de la moneda funcional, especificar cuál es la funcional y la razón del cambio.

1. Diferencias de cambio: Importe en resultados y en el patrimonio.

Utilización de una moneda de presentación distinta de la moneda funcional.

Para convertir estados financieros a una moneda diferente:

1. Activos y pasivos: Tasa de cierre.

2. Ingresos y gastos: Tasa de transacción.

3. Diferencias de cambio: Se registran en otro resultado integral.

En economías hiperinflacionarias, se aplican procedimientos especiales. Las diferencias de cambio en consolidación se asignan a participaciones no controladoras y se reconocen en el patrimonio. Plusvalías y ajustes en adquisiciones extranjeras se convierten a la moneda funcional del negocio.

Cambio de moneda funcional.

Al cambiar la moneda funcional, se aplicará la conversión prospectivamente usando la tasa del cambio en la fecha del cambio. Los valores convertidos se tratan como costos históricos.

Inversión neta en un negocio en el extranjero.

Las partidas monetarias no esperadas para liquidación futura en un negocio en el extranjero se tratan como inversión neta. Las diferencias de cambio se reconocen en otros resultados integrales en estados financieros consolidados y se presentan en el patrimonio. No se reconocen nuevamente al disponer de la inversión.

Información sobre las transacciones en moneda extranjera en

moneda funcional.

Para el reconocimiento inicial de transacciones en moneda extranjera, se usa la tasa de cambio del momento de la transacción.

Al final del periodo, se:

• Convierten partidas no monetarias al valor razonable usando la tasa en la fecha de determinación del valor.

• Convierten partidas no monetarias al costo histórico usando la tasa de cambio en la fecha de la transacción.

• Convierten partidas monetarias con la tasa de cambio de cierre.

Moneda funcional.

Cada entidad identifica su moneda funcional, que es la moneda del entorno económico principal donde opera, basada en precios, costos y flujos de efectivo.

Esta sección cubre cómo incluir y convertir transacciones y negocios en moneda extranjera en los estados financieros, y menciona que la contabilidad de instrumentos financieros relacionados y coberturas se aborda en la Sección 12.

Sección 33

Información a Revelar sobre Partes Relacionadas.

Excepciones:

• No es necesario revelar información con estados gubernamentales o entidades bajo el mismo control estatal.

• Ejemplos a revelar incluyen compras, ventas, servicios, arrendamientos, y garantías.

Transacciones entre partes relacionadas:

• Revelar detalles sobre la naturaleza de las relaciones y transacciones, incluyendo importes, saldos pendientes, provisiones y gastos.

• Dividir la información por categorías: entidades con control, personal clave y otras partes relacionadas.

Remuneraciones del personal clave:

• Revelar el total de remuneraciones, incluyendo beneficios y pagos basados en acciones.

Relaciones controladora-subsidiaria:

• Revelar nombres de la controladora y, si es diferente, la parte controladora última. Si no hay estados financieros públicos, revelar la controladora próxima más importante.

Una parte relacionada con una entidad que prepara sus estados financieros puede ser:

No se consideran partes relacionadas simplemente por compartir un administrador, control conjunto en un negocio, relaciones normales como clientes o proveedores, o dependencia económica significativa.

2. Una entidad:

• Parte del mismo grupo.

• Asociada o negocio conjunto de la entidad o su grupo.

• Plan de beneficios post-empleo para los trabajadores de la entidad.

• Controlada o controlada conjuntamente por una persona mencionada anteriormente.

• Proporciona servicios del personal clave a la entidad.

1. Una persona:

• Miembro del personal clave de la gerencia.

• Controla o ejerce influencia significativa sobre la entidad.

Una entidad debe revelar en sus estados financieros la información necesaria para destacar cómo las partes relacionadas, sus transacciones y saldos pendientes podrían afectar su situación financiera y resultado del periodo.

Sección 31

Hiperinflación

(a) que los estados financieros del periodo anterior se han reexpresado;

(b) el índice general de precios y sus cambios;

(c) la ganancia o pérdida en partidas monetarias.

Procedimientos para reexpresar los estados financieros a costo

histórico.

Economías que dejan de ser hiperinflacionarias

• Los importes se basan en la moneda de presentación del periodo anterior a la transición.

Ganancias o pérdidas en la posición monetaria neta

• Se incluyen las ganancias o pérdidas debido a la inflación en la posición monetaria neta.

Estado de flujos de efectivo

• Todas las partidas se expresan en términos corrientes.

Estado del resultado integral y estado de resultados

• Las partidas se expresan en términos corrientes, ajustando por variaciones en el índice de precios desde el reconocimiento inicial.

Estado de situación financiera

• Los activos y pasivos se ajustan con un índice de precios.

• Las partidas monetarias no se reexpresan.

• Los activos y pasivos no monetarios se reexpresan a precios corrientes.

• Se ajusta el costo de activos no monetarios según la inflación.

• El patrimonio se ajusta con el índice de precios y se eliminan los superávits de revaluación antiguos.

Unidad de medida en los estados financieros.

En economías hiperinflacionarias, los estados financieros se deben ajustar a la unidad de medida corriente usando un índice de precios reconocido.

Economía hiperinflacionaria.

No hay una tasa fija para determinar si una economía es hiperinflacionaria. La entidad debe evaluar toda la información disponible, considerando indicadores como:

• Preferencia de la población por activos no monetarios o moneda extranjera estable.

• Uso de una moneda extranjera para fijar precios.

• Ajustes en precios de crédito para compensar la pérdida de poder adquisitivo.

• Vínculo de tasas de interés, salarios y precios a un índice.

• Inflación acumulada en tres años cercana o superior al 100%.

Aplica a entidades cuya moneda funcional es de una economía hiperinflacionaria y exige que preparen estados financieros ajustados por los efectos de la hiperinflación.

Sección 26

Pagos basados en Acciones.

1. Descripción de acuerdos.

2. Datos de opciones sobre acciones

3. Valoración.

4. Pasivo en efectivo

5. Modificaciones.

6. Plan de grupo.

7. Impacto en estados financieros.

Bienes o servicios no identificables.

Si la contrapartida recibida es menor que el valor del instrumento concedido, se considera que hay contraprestaciones adicionales. La entidad medirá estas adicionales como la diferencia entre el valor total del instrumento y el valor de los bienes o servicios identificables.

Planes del grupo.

Las entidades del grupo pueden medir el gasto de pagos basados en acciones usando una distribución razonable del gasto del grupo, en lugar del tratamiento estándar.

Transacciones con pagos basados en acciones que dan alternativas de liquidación en efectivo.

Transacciones con pagos basados en acciones liquidadas en efectivo (cash-settled share-based payment transaction).

En pagos basados en acciones liquidados en efectivo, se mide el pasivo al valor razonable. Este valor se actualiza periódicamente y cualquier cambio se reconoce en el resultado del periodo.

Medición de transacciones con pagos basados en acciones que se liquiden con instrumentos de patrimonio.

En pagos basados en acciones, se mide el valor de bienes o servicios al valor razonable o al valor de los instrumentos de patrimonio concedidos. Las modificaciones en los términos se ajustan si benefician al empleado; las cancelaciones se contabilizan como una aceleración de la concesión.

Reconocimiento cuando existen condiciones para la consolidación (irrevocabilidad) de la concesión.

Si los pagos basados en acciones se consolidan de inmediato, se reconocen y ajustan en la fecha de concesión. Si se consolidan tras un periodo de servicio, se reconocen gradualmente conforme se presta el servicio.

Reconocimiento.

Los bienes o servicios en transacciones con pagos basados en acciones se reconocen como patrimonio o pasivo, según el método de liquidación. Si no cumplen como activos, se registran como gastos.

La sección regula la contabilidad de pagos basados en acciones, ya sea en efectivo o acciones, incluyendo casos entre entidades del mismo grupo.

SESIÓN 7

Sección 19

Combinaciones de Negocios y Plusvalía.

Para Todas las Combinaciones de Negocios

• Plusvalía.

• Conciliación.

• Exclusión

Durante el Período de Informe

• Nombres y Descripciones

• Fecha de Adquisición

• Porcentaje Adquirido

• Costo de la Combinación

• Importes Reconocidos

• Exceso Reconocido

• Factores de Plusvalía.

Contabilización.

Plusvalía

• Reconocimiento Inicial: Exceso del costo sobre el valor razonable neto de los activos y pasivos identificables.

• Medición Posterior: Costo menos amortización y deterioro.

Reconocimiento de Activos y Pasivos

• Condiciones: Beneficios futuros probables, medición fiable, cumplimiento de criterios de reconocimiento.

Distribución del Costo

• Reconocimiento: Activos y pasivos a valor razonable en la fecha de adquisición.

• Excepciones: Impuestos diferidos y beneficios a empleados según Secciones 28 y 29.

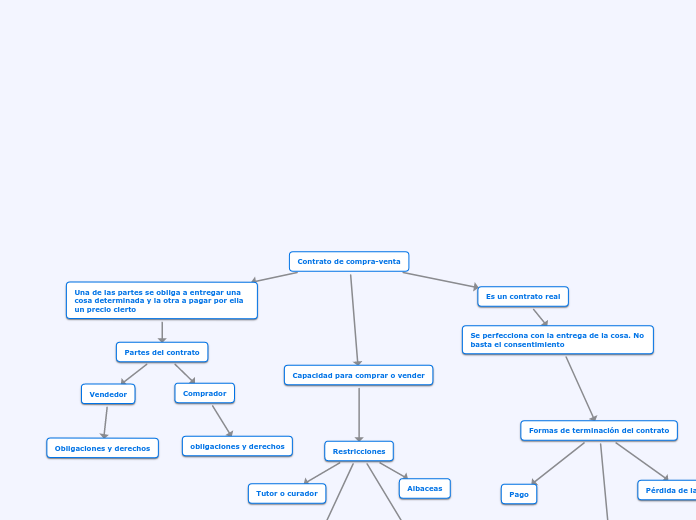

Costo de la Combinación

• Medición: Suma de valores razonables de activos y pasivos, más costos directamente atribuibles.

• Ajustes futuros: Incluye ajustes probables y medibles al costo.

Identificación de la Adquirente

• La entidad que controla las demás entidades en la combinación.

• Indicadores: Valor razonable mayor, entrega de efectivo, control de la selección del equipo directivo.

Pasos del Método de Adquisición

• Identificación de la adquirente: La entidad que obtiene el control.

• Medición del costo: Valor razonable de activos entregados, pasivos asumidos, e instrumentos emitidos.

• Distribución del costo: Entre activos adquiridos y pasivos asumidos.

Una combinación de negocios une entidades en una sola, donde una (adquirente) controla a otra (adquirida). Puede involucrar la compra de acciones, activos o pasivos, y se puede hacer con efectivo, patrimonio u otros activos.

La sección cubre la contabilización de combinaciones de negocios, excluyendo casos de control común y adquisiciones de activos no comerciales.

Sección 15

Inversiones en Negocios Conjuntos.

Información a revelar.

• Política contable

• Importe en libros

• Valor razonable

• Compromisos relacionados

Si el inversor no tiene control conjunto

Un participante en un negocio conjunto que no tenga control conjunto

contabilizará la inversión de acuerdo con la Sección 11 Instrumentos Financieros básicos

Transacciones entre un participante y un negocio conjunto.

Compra de activos del negocio conjunto: El participante no reconocerá su parte de las ganancias hasta que los activos se vendan a un tercero independiente. Las pérdidas se reconocen de inmediato si son por deterioro del valor.

Venta o aporte de activos al negocio conjunto: El participante reconoce solo la ganancia o pérdida atribuible a las participaciones de otros, y cualquier pérdida total si hay evidencia de deterioro del valor.

Entidades controladas de forma conjunta.

Modelo del valor razonable:

• Inicialmente, medir al precio de transacción sin costos adicionales.

• Posteriormente, medir al valor razonable con cambios en resultados. Si no es posible medir el valor razonable de manera confiable, usar el modelo de costo.

Método de participación: Aplicar como en "influencia significativa", reemplazando por control conjunto.

Entidades con cotización publicada: Medir usando el modelo del valor razonable.

Una entidad controlada de forma conjunta es un negocio conjunto que se organiza como una sociedad u otra entidad, con participación de cada socio.

Los participantes pueden contabilizar sus participaciones usando uno de los siguientes métodos:

• Modelo de costo.

• Método de participación.

• Modelo del valor razonable.

Activos controlados de forma conjunta.

Para activos controlados conjuntamente, un participante deberá reconocer en sus estados financieros:

• Gastos asociados a su participación en el negocio conjunto.

• Ingresos y gastos relacionados con la venta o uso de su parte de la producción.

• Su parte de los pasivos compartidos con otros participantes.

• Cualquier pasivo incurrido.

• Su participación en los activos, clasificados por su naturaleza.

Operaciones controladas de forma conjunta.

Con respecto a sus participaciones en operaciones controladas de forma conjunta, el participante reconocerá en sus estados financieros:

b) Los gastos en que incurre y su participación en los ingresos obtenidos de la venta de bienes o prestación de servicios por el negocio conjunto.

a) Los activos que controla y los pasivos en los que incurre.

• El acuerdo establece cómo se compartirán los ingresos y gastos del negocio conjunto.

• En algunos negocios conjuntos, los participantes usan sus propios activos y recursos, gestionan sus inventarios, gastos y pasivos de manera independiente, y obtienen financiación propia.

Definición

• Negocio conjunto: Acuerdo contractual entre dos o más partes para emprender una actividad económica con control conjunto, pudiendo ser operaciones, activos o entidades controladas conjuntamente.

• Control conjunto: Acuerdo para compartir el control sobre una actividad económica, requiriendo consentimiento unánime para decisiones estratégicas.

Alcance

Se aplica a la contabilización de negocios conjuntos en los estados financieros consolidados y en los de un inversor que, sin ser controladora, participa en negocios conjuntos.

Sección 9

Estados Financieros Consolidados y Separados.

Estados financieros combinados.

Información a Revelar:

1. Características:

a. Indicar que son estados financieros combinados.

b. Explicar la razón para preparar estados financieros combinados.

c. Detallar la base para incluir entidades en los estados financieros combinados.

d. Describir la base para la preparación de estos estados.

e. Revelar información sobre partes relacionadas según la Sección 33.

Cumplimiento de NIIF para las PYMES:

• Requisitos:

1. Eliminar transacciones y saldos inter-empresas.

2. Eliminar resultados de transacciones inter-empresas reconocidos en activos (ej., inventarios, propiedades).

3. Preparar estados financieros de entidades en la misma fecha (si es practicable).

4. Aplicar políticas contables uniformes.

Definición:

• Naturaleza: Son un conjunto único de estados financieros de dos o más entidades bajo control común.

• Requerimiento: No es obligatorio preparar estados financieros combinados.

Estados financieros separados.

• Los estados financieros separados son opcionales y pueden acompañar a los consolidados. Se pueden usar tres métodos contables para inversiones: costo menos deterioro, valor razonable o método de participación.

• Se debe indicar que los estados son separados y los métodos contables aplicados.

Información a Revelar:

• Estados Financieros Separados

• Métodos Contables

• Relación con Otros Estados Financieros

Política Contable:

• Opciones para Contabilización:

1. Costo menos deterioro del valor.

2. Valor razonable (cambios en el valor razonable reconocidos en resultados).

3. Método de participación (párrafo 14.8).

• Uniformidad: Aplicar la misma política a todas las inversiones de una categoría, pero se pueden usar políticas diferentes para categorías distintas.

Requerimiento:

• No Obligatorio: No se exige la presentación de estados financieros separados para la controladora o subsidiarias individuales.

• Opcional: Se presentan además de:

1. Estados financieros consolidados de una controladora.

2. Estados financieros de una controladora exenta de consolidación (párrafo 9.3C).

3. Estados financieros de entidades no controladoras (inversores en asociadas o negocios conjuntos).

Información a revelar en los estados financieros consolidados.

1. Que son consolidados.

2. Cómo se concluye el control si no se posee más de la mitad del poder de voto.

3. Cualquier diferencia en la fecha de los estados financieros de la controladora y sus subsidiarias.

4. Restricciones significativas sobre la transferencia de fondos entre subsidiarias y la controladora.

Procedimientos de consolidación.

Participaciones No Controladoras: Se presentan y revelan por separado, atribuyendo el resultado integral a ambos propietarios de la controladora y participaciones no controladoras.

Adquisición y Disposición: Los ingresos y gastos de subsidiarias se consolidan hasta la pérdida de control. Las diferencias se reconocen como ganancias o pérdidas.

Fecha y Políticas Uniformes: Los estados financieros deben tener la misma fecha y aplicar políticas contables uniformes.

Transacciones Intragrupo: Se eliminan y ajustan por deterioro.

Estados Financieros Consolidados: Muestran el grupo como una sola entidad, combinando y eliminando las partidas intragrupo y presentando participaciones no controladoras por separado.

Entidades de Cometido Específico.

Exclusiones: Los planes de beneficios post-empleo o de beneficios a empleados a largo plazo no se incluyen en esta normativa.

Control de ECE: Se consolida si la entidad controla la ECE, lo que puede implicar dirigir actividades, tener derechos sobre beneficios y riesgos, o retener la mayoría de riesgos.

Entidades de Cometido Específico (ECE): Creación para objetivos concretos como arrendamientos o titulización. Pueden adoptar diversas formas jurídicas o carecer de forma jurídica definida.

Requerimientos para presentar estados financieros consolidados.

Inclusión de subsidiarias en la consolidación: No se excluyen por ser de capital riesgo, tener actividades diferentes o operar en jurisdicciones con restricciones de transferencia.

Definición de control: Se tiene control si se dirige la política financiera y operativa, o si se poseen más de la mitad del poder de voto, entre otros criterios.

• Si la controladora es una subsidiaria y su controladora última elabora estados consolidados conforme a NIIF completas.

• Si la subsidiaria está destinada a venta dentro de un año, se contabiliza como inversión.

• Si no se vende en el plazo, debe consolidarse a menos que se demuestre que el retraso se debe a circunstancias fuera del control.

Presentación de estados financieros consolidados: Una entidad controladora debe consolidar todas sus subsidiarias, excepto en casos específicos.

Alcance.

Define cuándo y cómo una entidad debe presentar estados financieros consolidados, y también proporciona directrices para estados financieros separados y combinados, si se preparan según esta Norma.

Sección 14

Inversiones en Asociadas

Una entidad revelará la siguiente información:

c) El valor razonable de las inversiones en asociadas, contabilizadas utilizando el método de la participación, para las que existan precios de cotización públicos.

b) El importe en libros de las inversiones en asociadas.

a) Su política contable para inversiones en asociadas.

Presentación de los estados financieros.

Un inversor clasificará las inversiones en asociadas como activos no corrientes.

Medición—elección de política contable.

Un inversor contabilizará todas sus inversiones en asociadas utilizando una de las siguientes opciones:

(c) El modelo del valor razonable: Inicialmente, se mide la inversión al precio de transacción. Luego, se ajusta al valor razonable, salvo si no es confiable, en cuyo caso se usa el modelo de costo.

(b) El método de la participación: Con el método de participación, una inversión en patrimonio se reconoce inicialmente al precio de la transacción más costos y luego se ajusta para reflejar la participación del inversor en los resultados y el otro resultado integral de la asociada.

(a) El modelo de costo: Un inversor mide sus inversiones en asociadas al costo menos deterioro, o al valor razonable si hay cotización. Los dividendos se registran como ingresos sin importar el origen de las ganancias.

Definición de asociadas

Es una entidad en la que un inversor tiene influencia significativa, pero que no es una subsidiaria ni parte de un negocio conjunto.

La influencia significativa es la capacidad de participar en decisiones financieras y operativas de una asociada, sin tener control total o compartido sobre esas políticas.

• Presencia de otro inversor con mayor participación: No elimina la influencia significativa.

• Menor que 20% poder de voto: Presumida falta de influencia, salvo prueba en contrario.

• Mayor a 20% poder de voto: Presumida influencia significativa.

Contabilización de las asociadas en estados financieros consolidados y en los estados financieros de un inversor que no es una controladora, pero tiene una inversión en una o más asociadas.

Continuación: Sesión 3, 4, 5 y 6

SESIÓN 6

Sección 23 Ingresos de actividades Ordinarias

Información a Revelar

Reconocimiento de Ingresos en Transacciones Específicas: Información sobre ingresos reconocidos en transacciones complejas o inusuales.

Desglose de Ingresos: Desglosar los ingresos de actividades ordinarias por categoría significativa (ej. venta de bienes, prestación de servicios, intereses, etc.).

Políticas Contables: Descripción de las políticas adoptadas para el reconocimiento de ingresos.

Reconocimiento de Ingresos en Transacciones Específicas

Ventas con Servicios Asociados:

Separación de Componentes: Ingresos separados entre la venta del bien y la prestación del servicio.

Venta a Plazos:

Reconocimiento Proporcional: Ingresos reconocidos a medida que las cuotas se hacen exigibles, considerando el valor razonable presente.

Venta con Derechos de Devolución:

Condiciones de Reconocimiento: Ingresos se reconocen solo cuando se estima con certeza que no se producirán devoluciones significativas.

Medición de los Ingresos

Valor Razonable: Ingresos medidos al valor razonable de la contraprestación recibida o por recibir.

Intercambios de Bienes y Servicios:

Transacciones de Intercambio: Reconocer ingresos cuando el intercambio tiene sustancia comercial y puede medirse de manera fiable.

Criterios de Reconocimiento de Ingresos

Intereses, Regalías y Dividendos:

Intereses: Se reconocen utilizando el método del interés efectivo.

Regalías: Se reconocen según el principio de devengo, de acuerdo con el sustancia del acuerdo relevante.

Dividendos: Se reconocen cuando se establece el derecho a recibir el pago.

Prestación de Servicios:

Método del Avance de la Obra: Ingresos reconocidos en función del grado de avance de la transacción.

Medición Fiable del Grado de Avance: Es posible medir de manera fiable los costos incurridos y el grado de terminación.

Venta de Bienes:

Transferencia de Riesgos y Beneficios: Se reconocen cuando los riesgos y beneficios significativos de la propiedad han sido transferidos al comprador.

Probabilidad de Beneficios Económicos: Es probable que la entidad reciba beneficios económicos asociados con la transacción.

Medición Fiable: El ingreso puede ser medido de manera fiable.

Definición de Ingresos de Actividades Ordinarias

Ingresos: Incrementos en los beneficios económicos durante el período contable, en forma de entradas o incrementos de activos o disminuciones de pasivos que resultan en aumentos de patrimonio neto.

Establecer los criterios de reconocimiento y medición de los ingresos de actividades ordinarias en los estados financieros.

Sección 10 Políticas Contables, estimaciones y errores

Errores:

Descripción del error, efecto en cada línea de los estados financieros, y el monto del ajuste en los saldos iniciales.

Cambios en Estimaciones Contables:

Naturaleza del cambio y su efecto en el período actual y futuro.

Cambios en Políticas Contables:

Naturaleza, razones del cambio, y el efecto en los estados financieros.

Errores: Omisiones e inexactitudes en los estados financieros de períodos anteriores debido a fallos en el uso de información fiable.

Errores Inmateriales:

Se corrigen en el período en que se descubren.

Tratamiento de Errores Significativos:

Corrección Retroactiva: Ajustar los estados financieros comparativos como si el error nunca hubiera ocurrido.

Estimaciones Contables: Ajustes de las cantidades reportadas en los estados financieros, que son el resultado de la evaluación de la situación económica actual y el pronóstico de acontecimientos futuros.

Cambio en Estimaciones:

Se reconoce de manera prospectiva en los períodos en los que cambia la estimación.

Ejemplos Comunes:

Depreciación de activos, provisiones para deudas incobrables, etc.

Políticas Contables: Principios, bases, convenciones, reglas y prácticas específicas aplicadas por una entidad en la preparación y presentación de sus estados financieros.

Aplicación Retroactiva:

Ajustar los estados financieros anteriores como si la nueva política siempre se hubiera aplicado.

Cambio de Políticas Contables:

Circunstancias Permitidas:

Si es requerido por una nueva norma.

Si el cambio proporciona información más fiable y relevante.

Selección de Políticas:

Aplicación de las NIIF para PYMES.

Consideración de la pertinencia, materialidad y la fiabilidad.

Proporcionar guías sobre la selección y aplicación de políticas contables, cómo realizar cambios en estimaciones contables y el tratamiento de errores.

Sección 29 Impuesto a las ganancias

Política Contable:

Descripción de la política utilizada para el tratamiento de impuestos a las ganancias.

Impuesto Corriente y Diferido:

Detalles de los montos reconocidos, naturaleza de las diferencias temporarias, y las tasas fiscales aplicables.

Presentación en los Estados Financieros

Compensación de Activos y Pasivos:

Los activos y pasivos por impuestos corrientes y diferidos pueden compensarse si existen derechos legalmente exigibles para compensar.

Reconocimiento de Activos por Impuestos Diferidos:

Se reconocen activos por impuestos diferidos únicamente si es probable que se disponga de ganancias fiscales futuras suficientes.

Medición

Tasa Fiscal Aplicable: Uso de la tasa fiscal vigente o sustancialmente promulgada para medir el impuesto corriente y diferido.

Impuesto Diferido

Reconocimiento: Se reconocen los activos y pasivos por impuestos diferidos por las diferencias temporarias, excepto en determinadas circunstancias.

Origen de Diferencias Temporarias: Diferencias entre el valor contable de los activos y pasivos en los estados financieros y su base fiscal.

Reconocimiento de Impuestos Corrientes

Gasto o Ingreso: Se reconoce como un gasto o ingreso en el estado de resultados.

Relevancia de las Pérdidas Fiscales: Consideración de las pérdidas fiscales cuando existen probabilidades de recuperación.

Definiciones

Impuesto Corriente: Cantidad de impuesto a las ganancias a pagar o recuperar correspondiente a las ganancias fiscales de un período.

Impuesto Diferido: Impuesto a las ganancias a pagar o recuperar en períodos futuros, resultado de diferencias temporarias.

Aplicación Retrospectiva: Revisar los saldos iniciales de activos, pasivos y patrimonio neto de los primeros estados financieros comparativos.

Excepciones y Exenciones:

Si la aplicación retroactiva no es práctica, se ajusta desde el primer período en que es posible.

Establecer el tratamiento contable para el impuesto a las ganancias.

Sección 25 Costos por Préstamos

Política Contable: Descripción de la política adoptada para los costos por préstamos.

Monto Capitalizado: Importe de los costos por préstamos capitalizados durante el período.

Finalización de la Capitalización

La capitalización termina cuando el activo está sustancialmente listo para su uso o venta.

Condiciones para la Capitalización

• Activo que Cumple las Condiciones:

Debe ser un activo que necesariamente requiere un período sustancial de tiempo para estar listo para su uso o venta.

• Inicio de la Capitalización:

Comienza cuando se cumplen las siguientes condiciones:

- Se incurre en desembolsos por el activo.

- Se incurre en costos por préstamos.

- Se realizan actividades necesarias para preparar el activo.

Reconocimiento como Gasto:

Los costos por préstamos se reconocen como gastos en el período en que se incurre.

Intereses y otros costos en que se incurre en relación con la obtención de financiamiento.

Explicar el tratamiento contable de los costos por préstamos.

SESIÓN 5

Sección 28: Beneficios a los Empleados

Beneficios por Terminación: Información sobre las obligaciones y el monto reconocido en los estados financieros.

Beneficios a Largo Plazo: Información sobre la naturaleza y los costos de los beneficios a largo plazo.

Beneficios Post-Empleo:

Planes de Pensiones de Beneficio Definido: Detalles sobre el monto de los activos del plan, obligaciones y cualquier superávit o déficit.

Planes de Contribución Definida: Gastos reconocidos durante el período.

Beneficios a Corto Plazo: Información sobre los gastos reconocidos y las obligaciones.

Beneficios por Terminación del Empleo: Beneficios que se proporcionan cuando el empleo termina antes de la fecha esperada.

Contabilización:

Reconocimiento: Se reconocen cuando la entidad tiene una obligación presente que se puede medir confiablemente.

Beneficios a Largo Plazo

Medición: Se reconocen al valor presente de las obligaciones futuras.

Contabilización:

Ejemplos: Beneficios de jubilación anticipada, incentivos por años de servicio.

Definición: Beneficios que se deben pagar más allá de los 12 meses después de la fecha de servicio.

Beneficios Post-Empleo: Beneficios que se pagan después de que el empleado haya dejado la empresa.

Planes de Contribución Definida:

Contabilización: Se reconocen como gastos cuando se devengan las contribuciones.

No se reconocen pasivos ni activos.

Contabilización:

Planes de Pensiones de Beneficio Definido.

Reconocimiento: Cálculo de la obligación según el valor presente de los beneficios futuros esperados.

Activos y Pasivos: Reconocimiento de un activo por los activos del plan y un pasivo por las obligaciones del plan.

Costos: Se reconocen costos del servicio actual, costos de intereses y rendimientos esperados del activo del plan.

Tipos:

Pensiones: Planes de pensiones definidos y de contribución definida.

Otros beneficios post-empleo: Como seguros de salud para jubilados.

Beneficios a Corto Plazo:

Beneficios que se deben pagar dentro de los 12 meses siguientes a la fecha de servicio.

Contabilización: Se reconocen como gastos en el período en el que se prestan los servicios.

Aplica a los beneficios que se proporcionan a los empleados, incluidos los beneficios a corto plazo, los beneficios post-empleo y otros beneficios a largo plazo.

Sección 20 Arrendamientos

Arrendador: Información sobre el valor y la naturaleza de los arrendamientos, ingresos por arrendamiento, y términos significativos.

Arrendatario: Información sobre el valor del activo por derecho de uso, el pasivo por arrendamiento, gastos de arrendamiento y compromisos futuros.

Arrendamientos a Corto Plazo y de Activos de Bajo Valor

Contabilización Simplificada: Se pueden optar por reconocer los pagos de arrendamiento como un gasto a medida que se devengan.

Revelación: Información sobre arrendamientos a corto plazo y de activos de bajo valor, si aplica.

Arrendamientos operativos:

Arrendadores: Reconocen los ingresos como ingresos en línea recta o según la otra base sistemática más representativa.

Arrendatarios: Reconocen los pagos como un gasto en línea recta a lo largo del plazo del arrendamiento, a menos que otra base sistemática sea más representativa.

Arrendamientos financieros:

Arrendadores: Reconocen un activo financiero equivalente a la inversión neta en el arrendamiento.

Arrendatarios: Reconocen un activo y un pasivo al inicio por el menor valor entre el valor razonable del activo arrendado y el valor presente de los pagos mínimos del arrendamiento.

Clasificación:

Arrendamientos financieros: Transfieren sustancialmente todos los riesgos y ventajas inherentes a la propiedad.

Arrendamientos operativos: No transfieren sustancialmente todos los riesgos y ventajas inherentes a la propiedad.

Contratos en los que el arrendador transfiere al arrendatario el derecho a usar un activo durante un período de tiempo a cambio de un pago o una serie de pagos.

Sección 32 Hechos Posteriores

Revelación en los Estados Financieros

1. Hechos que Ajustan: Impacto en los estados financieros.

2. Hechos que No Ajustan: Estimación del posible efecto si es significativo.

Fecha en que ocurrió el evento.

Fecha de Autorización para Publicar

La fecha en la que los estados financieros son aprobados para su publicación. Los hechos posteriores se consideran hasta esta fecha para realizar ajustes o revelaciones.

Clasificación de Hechos Posteriores

• Hechos que No Ajustan: Indican condiciones que surgieron después de la fecha del balance.

Ejemplos:

Eventos de mercado, como cambios en el valor de las inversiones.

Desastres naturales.

Tratamiento Contable:

No se ajustan los estados financieros.

Revelar en las notas a los estados financieros si el hecho es significativo.

• Hechos que Ajustan: Proporcionan evidencia adicional sobre condiciones que existían en la fecha del balance.

Ejemplos:

-Resolución de litigios.

-Deterioro de activos.

Tratamiento Contable:

-Ajustar los estados financieros para reflejar estos hechos.

-Modificar las cifras en el balance y el estado de resultados según sea necesario.

Son eventos o transacciones que ocurren después de la fecha del balance pero antes de la fecha en que se autoriza la publicación de los estados financieros.

Sección 21 Provisiones y Contingencias

• Provisión: Naturaleza, monto, vencimiento y movimientos durante el período.

• Pasivos Contingentes: Descripción, naturaleza, y estimación de posibles salidas de recursos.

• Activos Contingentes: Descripción y naturaleza, junto con el posible impacto.

Provisión para Reestructuración

Medición

Medir la provisión al valor presente de los costos estimados directamente atribuibles a la reestructuración.

Se reconoce cuando:

Existe una obligación de reestructuración como resultado de una decisión formal.

La entidad ha comenzado a implementar el plan de reestructuración o ha comunicado a quienes están afectados por el plan.

Reconocimiento:

• No se reconocen en los estados financieros.

• Se revelan en las notas a los estados financieros si es probable que resulten en beneficios económicos futuros.

Activos Contingentes

Activos posibles que surgen de eventos pasados y cuya existencia se confirmará solo si ocurre uno o más eventos inciertos.

Reconocimiento:

No se reconocen en los estados financieros.

Se revelan en las notas si es probable que resulten en una salida de recursos y el importe puede ser estimado.

Obligaciones posibles que surgieron de eventos pasados, cuya existencia se confirmará solo si ocurre uno o más eventos inciertos.

Provisiones

Medición:

Medir la provisión al valor presente del monto requerido para liquidar la obligación.

El descuento se basa en una tasa de interés antes de impuestos que refleje las valoraciones actuales del dinero.

Pasivos de monto incierto, pero estimable, que deben ser reconocidos cuando:

• Existe una obligación actual como resultado de eventos pasados.

• Es probable que se requiera una salida de recursos para liquidar la obligación.

• La cantidad de la obligación puede ser estimada de manera fiable.

Aplica a la contabilización de provisiones, pasivos contingentes y activos contingentes. Trata de las obligaciones presentes o posibles que resultan de eventos pasados.

SESIÓN 4

Sección 22 Pasivos y Patrimonio

• Pasivos: Naturaleza y monto de los pasivos, y el plazo de vencimiento.

• Provisiones: Naturaleza de las provisiones y su movimiento durante el período.

• Pasivos Contingentes: Descripción de la naturaleza y la estimación de posibles salidas de recursos.

• Patrimonio: Detalles sobre el capital social, reservas, resultados acumulados y dividendos propuestos.

Dividendos

Los dividendos se reconocen cuando se declaran, afectando los resultados acumulados y el patrimonio neto.

Patrimonio

• Capital Social: Monto aportado por los propietarios.

• Reserva: Fondos destinados para propósitos específicos según la normativa o decisiones de la entidad.

• Resultados acumulados: Utilidades retenidas o pérdidas no distribuidas.

• Otras partidas del patrimonio: Incluye otras reservas y ajustes que afectan el patrimonio.

Pasivos Contingentes

• No se reconocen en los estados financieros.

• Se revelan en notas a los estados financieros si es probable que resulten en una salida de recursos.

• Se reconocen si la salida de recursos es probable y el importe puede ser estimado con fiabilidad.

Provisión

• Se espera una salida de recursos para liquidar la obligación.

• Se puede estimar de manera fiable la cantidad de la obligación.

Medición de Pasivos

• Valor nominal: El valor que se espera pagar por el pasivo.

• Valor presente: Para pasivos a largo plazo, puede ser necesario descontar los pagos futuros a valor presente usando una tasa de interés apropiada.

Reconocimiento de Pasivos

• Existe una obligación actual como resultado de eventos pasados.

• Es probable que se requiera una salida de recursos para liquidar la obligación.

• La medida del pasivo se puede estimar de forma fiable.

Clasificación de Pasivos y Patrimonio

• Pasivos: Obligaciones presentes de la entidad que se espera que resulten en una salida de recursos.

• Patrimonio: Residuo de los activos de la entidad después de deducir todos sus pasivos.

Aplica a la contabilización y presentación de pasivos y patrimonio en los estados financieros.

Incluye la clasificación de los pasivos y el tratamiento del patrimonio neto.

Sección 18 Activos Intangibles Distintos de la Plusvalía

Naturaleza y vida útil: Detalles sobre la naturaleza del activo intangible y su vida útil.

Método de amortización: Información sobre el método utilizado y la tasa de amortización.

Importes: Importe bruto, amortización acumulada, y cualquier pérdida por deterioro.

Un activo intangible se da de baja cuando:

Se dispone de él (venta, intercambio, etc.).

No se esperan beneficios económicos futuros de su uso o disposición.

El importe en libros del activo intangible se reduce a su valor recuperable si este es menor.

Amortización

Se amortiza el valor del activo intangible a lo largo de su vida útil.

Métodos de amortización: Lineal, basado en unidades de producción, u otro método sistemático.

Modelo del costo: El costo inicial menos la amortización acumulada y cualquier pérdida por deterioro.

Vida útil:

• Determinada: Amortización durante la vida útil estimada.

• Indeterminada: No se amortiza, pero se prueba anualmente por deterioro.

Los activos intangibles se miden inicialmente al costo, que incluye:

• Precio de compra.

• Costos directamente atribuibles a preparar el activo para su uso.

Un activo intangible se reconoce si:

• Es probable que genere beneficios económicos futuros.

• El costo del activo puede ser medido de forma fiable.

Gastos de investigación: No se capitalizan, se reconocen como gastos cuando se incurre.

Gastos de desarrollo: Se capitalizan si se cumplen criterios específicos, como viabilidad técnica y capacidad de generar beneficios futuros.

Aplica a activos intangibles que no son plusvalía.

Ejemplos: patentes, derechos de autor, marcas, licencias, software, y desarrollo de productos.

Sección 12 Instrumentos Financieros

• Riesgos financieros

• Políticas contables

• Detalles de coberturas

Si hay evidencia objetiva de deterioro, se reconoce una pérdida en los resultados.

Contabilidad de Coberturas

Tipos de coberturas:

• Cobertura del valor razonable.

• Cobertura de flujos de efectivo.

• Cobertura de una inversión neta en una operación en el extranjero.

Derivados

• Los derivados deben ser reconocidos como activos o pasivos al valor razonable.

• Incluye contratos a término, swaps, opciones, y otros derivados financieros.

• Los cambios en el valor razonable se reconocen en los resultados del período.

Medición Inicial y Posterior

Valor razonable: La mayoría de los instrumentos financieros dentro de esta sección se miden al valor razonable, tanto en el reconocimiento inicial como en la medición posterior.

Se aplica a los instrumentos financieros que no se consideran básicos según la Sección 11.

Incluye temas como derivados, coberturas, y combinaciones de instrumentos financieros.

Sección 11 Instrumentos Financieros

Naturaleza y alcance de los instrumentos financieros.

Políticas contables aplicadas.

Detalles sobre el deterioro de activos financieros y cómo se han determinado.

Información sobre el valor razonable si se mide a este valor.

Deterioro de Activos Financieros

Evaluación regular para identificar signos de deterioro.

Reconocimiento de pérdidas por deterioro cuando hay evidencia objetiva de que el valor del activo ha disminuido.

Baja en cuentas

Activos financieros: Se dan de baja cuando los derechos contractuales al flujo de efectivo expiran o se transfieren.

Pasivos financieros: Se dan de baja cuando se extinguen, se cancelan o expiran.

Medición Posterior

• Costo amortizado: Utilizado para la mayoría de los instrumentos financieros básicos, empleando el método de la tasa de interés efectiva.

• Valor razonable con cambios en resultados: Aplicable a ciertos activos financieros que se midan a valor razonable.

Valor razonable: Generalmente es el precio de la transacción.

Costos de transacción: Incluidos en la medición inicial, salvo en ciertos casos.

Los activos y pasivos financieros deben reconocerse cuando la entidad se convierte en parte de los términos contractuales del instrumento.

Aplicable a instrumentos financieros básicos como:

• Activos financieros: efectivo, cuentas por cobrar, préstamos, inversiones en deuda.

• Pasivos financieros: cuentas por pagar, préstamos, obligaciones similares.

No cubre instrumentos financieros más complejos, que se tratan en la Sección 12.

SESIÓN 3

Sección 27 Deterioro del Valor de los Activos

Reversión del Deterioro

Para todos los activos distintos a la plusvalía, si las condiciones que llevaron a una pérdida por deterioro ya no existen, la pérdida debe revertirse, incrementando el importe en libros del activo, pero sin exceder el valor en libros que hubiera tenido si no se hubiese reconocido la pérdida.

Medición del Importe Recuperable

El importe recuperable de un activo o una unidad generadora de efectivo es el mayor entre su valor razonable menos los costos de venta y su valor en uso, que se calcula como el valor presente de los flujos de efectivo futuros esperados.

Indicadores de Deterioro

Las entidades deben evaluar si existen indicios de deterioro en cada fecha de presentación. Estos pueden incluir disminuciones significativas en el valor de mercado, cambios adversos en el entorno económico, o evidencia de deterioro físico del activo.

Deterioro del Valor de Inventarios

Las empresas deben evaluar en cada fecha de presentación si el valor de sus inventarios se ha deteriorado, comparando el importe en libros con el precio de venta menos los costos de terminación y venta. Si el valor de los inventarios ha disminuido, se reconoce una pérdida por deterioro.

Se aplica a todos los activos, excepto aquellos que tienen requerimientos específicos de deterioro en otras secciones, como:

- Activos por impuestos diferidos (Sección 29)

- Activos procedentes de beneficios a los empleados (Sección 28)

- Activos financieros (Secciones 11 y 12)

- Propiedades de inversión medidas al valor razonable (Sección 16)

- Activos biológicos medidos a su valor razonable menos costos de venta (Sección 34)

- Activos de contratos de construcción (Sección 23)

Objetivo

Garantizar que los activos no se lleven en los estados financieros a un importe superior a su importe recuperable, que es el mayor entre su valor razonable menos los costos de venta y su valor en uso. Si el importe en libros de un activo excede su importe recuperable, se debe reconocer una pérdida por deterioro del valor.

Sección 17 Propiedad Planta y Equipo

Bases de medición, métodos de depreciación, vida útil, conciliación de cambios, restricciones y compromisos.

Baja en Cuentas

Disposición o cese de beneficios futuros.

Ganancia/Pérdida: Diferencia entre producto neto y valor en libros.

Deterioro del Valor

Aplicar la Sección 27 para determinar y medir el deterioro.

Depreciación

Vida útil: Basada en uso, desgaste, obsolescencia, y límites legales.

Métodos: Lineal, decreciente, basado en uso.

Modelos de Medición

Modelo de Costo: Costo - depreciación acumulada.

Modelo de Revaluación: Valor razonable - depreciación acumulada.

Medición Inicial

Costo: Precio de adquisición + costos directos + costos de desmantelamiento.

Reconocimiento

Criterios: Beneficios económicos futuros y medición confiable del costo.

Componentes: Incluye repuestos y componentes que requieren reemplazo.

Activos tangibles usados en producción, arrendamiento, o administración.

Sección 16 Propiedades de Inversión

Información a Revelar:

Método de medición utilizado, valor razonable si se mide al costo, detalles sobre ingresos y gastos, y cambios en el valor razonable (si aplica).

Medición Posterior:

Valor Razonable: Cambios en resultados si es medible sin costo/esfuerzo desproporcionado.

Modelo de Costo: Usar Sección 17 si no es medible.

Medición Inicial:

Costo: Precio de compra + gastos directos.

Arrendamientos Financieros: Menor entre valor razonable y valor presente de pagos.

Definición:

Uso: Rentas o plusvalías.

Exclusiones: Uso en producción, suministro de bienes/servicios, fines administrativos, o venta en operaciones.

Alcance:

Propiedades: Terrenos o edificios.

Arrendamientos Operativos: Clasificados como inversión si el valor razonable es medible.

Sección 13 Inventarios

Información a Revelar

Políticas contables, importe total en libros de inventarios, gasto reconocido, pérdidas por deterioro, inventarios pignorados.

Reconocimiento como Gasto

El importe en libros de los inventarios se reconoce como gasto cuando se vendan.

Deterioro

Evaluación: Al final de cada periodo sobre si los inventarios están deteriorados.

Medición: Si está deteriorado, medir a su precio de venta menos costos de terminación y venta.

Métodos de Medición del Costo

- Costo estándar

- Costo promedio ponderado,

- FIFO.

Costo de Inventarios

- Costos de adquisición: Precio de compra, impuestos no recuperables, transporte, manejo, etc.

- Costos de transformación: Mano de obra directa, costos indirectos de producción.

- Otros costos: Solo si son necesarios para la condición y ubicación actual.

Medición de Inventarios

Al menor entre costo y precio de venta estimado menos costos de terminación y venta.

Aplica a los activos para la venta, en proceso de producción, materiales y suministros para producción.

GRACIAS POR SU ATENCIÓN

Josefina Ester de León Santiago

Carné: 1937-19-4529

NIIF PARA PYMES

Sección 8: Notas a los Estados Financieros

Revelaciones Específicas

Activos y Pasivos Contingentes.

Compromisos Contractuales.

Hechos Posteriores.

Información a Divulgar en las Notas

Políticas Contables

Juicios y Estimaciones

Información Detallada

Notas Iniciales

Resumen de Políticas Contables Significativas

Describir las políticas contables específicas adoptadas.

Declaración de Cumplimiento

Declarar explícitamente que los estados financieros cumplen con la NIIF para PYMES.

Proporcionar directrices sobre la divulgación de información complementaria en las notas a los estados financieros

Sección 7: Estado de Flujos de Efectivo

Métodos para Presentar Flujos de Efectivo

Método Indirecto

Comienza con el resultado del período y ajusta por los efectos de las transacciones no monetarias, los cambios en las partidas del balance y otros elementos

Método Directo

Presenta las principales categorías de cobros y pagos en términos brutos.

Clasificación de los Flujos de Efectivo

Actividades Operativas.

Actividades de Inversión.

Actividades de Financiación.

Propósito

Proveer información relevante sobre los movimientos de efectivo y equivalentes de efectivo de una entidad durante un período.

Sección 6: : Estado de Cambios en el Patrimonio y Estado de Resultados y Ganancias Acumuladas

Alternativa simplificada

Uso del estado de resultados y ganancias acumuladas en lugar del estado de cambios en el patrimonio.

Requisitos para la presentación de cambios en el patrimonio.

Componentes

Movimientos en el patrimonio, incluyendo aportes de los propietarios, distribuciones y el resultado del periodo.

Sección 5: Estado del Resultado Integral y Estado de Resultados

Otros Resultados Integrales

Ganancias y pérdidas actuariales de planes de beneficios definidos.

Ganancias y pérdidas por conversión de estados financieros de una operación en el extranjero.

Otros elementos especificados por las NIIF.

Estado de Resultados

Ingresos.

Costos de ventas.

Gastos de distribución.

Gastos administrativos.

Otros ingresos y gastos operativos.

Gastos financieros.

Impuestos sobre las ganancias.

Resultado de actividades ordinarias.

Presentación

Un solo estado. Dos estados

Estado del Resultado Integral

Resultado (ganancia o pérdida) del período. Otros resultados integrales.

Proporcionar directrices sobre la presentación del estado del resultado integral y el estado de resultados

Sección 4: Estado de Situación Financiera

Información Mínima

Efectivo y equivalentes de efectivo.

Clientes y otras cuentas por cobrar.

Inventarios.

Propiedades, planta y equipo.

Cuentas por pagar.

Préstamos y otros pasivos financieros.

Provisiones.

Capital emitido y reservas.

Clasificación

Separación de activos y pasivos en corrientes y no corrientes

Componentes del Estado de Situación Financiera

Activos

Pasivos

Patrimonio

Proporcionar directrices sobre la presentación del estado de situación financiera (balance general) para PYMES.

Sección 3: Presentación de Estados Financieros

Estructura y Contenido:

Notas explicativas

Deben proporcionar información adicional relevante para comprender los estados financieros, incluyendo políticas contables y cualquier otra información relevante

Estructura clara

Los estados financieros deben tener una estructura clara, con títulos y subtítulos apropiados para las distintas secciones.

Conjunto Completo de Estados Financieros:

Estado de situación financiera (balance general)

Estado del resultado integral y estado de resultados

Estado de cambios en el patrimonio

Estado de flujos de efectivo

Notas explicativas, incluyendo un resumen de políticas contables significativas y otra información explicativa

Objetivo:

Asegurar que los estados financieros presenten una imagen fiel de la situación financiera, el rendimiento financiero y los flujos de efectivo de la entidad

Sección 2 Conceptos y Principios Fundamentales

Reconocimiento y medición:

Criterios para el reconocimiento y bases de medición de los elementos de los estados financieros.

Elementos de los estados financieros:

Activos, pasivos, patrimonio, ingresos y gastos.

Características cualitativas:

Comprensibilidad, relevancia, materialidad, fiabilidad, integridad, oportunidad, Equilibrio costo beneficio, esencia sobre forma, prudencia y comparabilidad.

Objetivo de los estados financieros:

Proveer información sobre la situación financiera, el rendimiento y los flujos de efectivo.

Sección 1 Pequeñas y Medianas Entidades

Alcance

Explicación de las empresas a las que se aplican las NIIF para PYMES

Definición

No tienen obligación pública de rendir cuentas.

Publican estados financieros con propósito de información general para usuarios externos.

Objetivo

Definir qué entidades son consideradas Pequeñas y Medianas Entidades (PYMES) para propósitos de la NIIF para PYMES