por hugo fernando hernandez cajiao hace 3 años

226

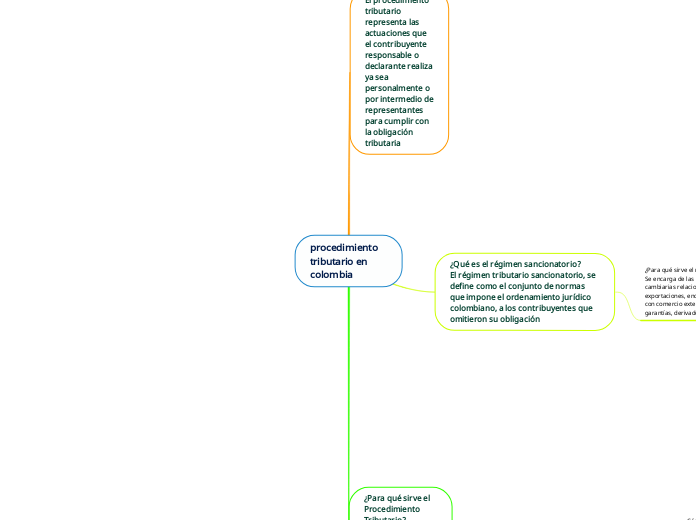

procedimiento tributario en colombia

El procedimiento tributario en Colombia es esencial para entender los derechos y obligaciones de los declarantes y contribuyentes. Cada reforma tributaria ajusta estos mecanismos para asegurar un cumplimiento adecuado de las obligaciones fiscales.